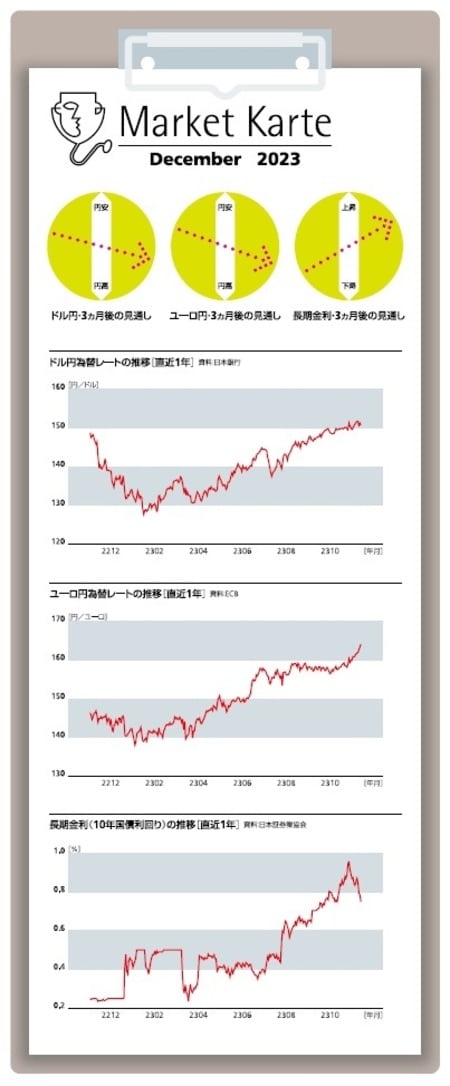

ドル円・ユーロ円・長期金利「3ヵ月後」の見通し

今月月初に1ドル151円台前半でスタートしたドル円は、米金融引き締め長期化が意識される場面で昨年高値(151円95銭)に肉薄したが、中旬にやや下落し、足元では150円を若干割り込んでいる。

最近では、CPIをはじめ予想を下回る米経済指標が相次ぎ、利上げ打ち止め・早期利下げ開始観測の台頭を通じて米金利が急低下したことが主因だ。

足元では既に投機筋のポジションが大幅な円売りに偏っているうえ、151円台後半では円買い介入への警戒が強まることに鑑みると、今後の円安余地は限られている。

しかし、インフレへの警戒が根強いFRBは未だ追加利上げに含みを残していることから、年内のドル円は高止まりが想定される。その後、来年年初頃に利上げ打ち止めが既成事実化してからは、市場の関心が「利下げ」へと集中することになるだろう。

そうなれば、米金利が低下してドルが下落しやすくなる。ただし、FRBは早期の利下げ開始を否定し続けると見込まれることから、急速な円高進行は見込み難い。3カ月後の水準は146円前後と予想している。

1ユーロ159円台でスタートした今月のユーロ円は上昇し、足元では163円台にある。

この間、ユーロに取り立てて強い材料が現れたわけではないものの、米金利低下とそれに伴うリスク選好的なユーロ買いがユーロの追い風となった。ドルとは異なり、円買い介入の対象になりにくいこともユーロ円の上昇をサポートした可能性がある。

欧州の景気は厳しい状況が続いているうえ、ECBは既に「高い政策金利を維持する期間」へと政策の重心を移していることから、今後は追加利上げを実施しないだろう。

市場の目線はECBの利下げへと向かいやすくなることから、次第にユーロ安に向かうと見ている。3ヵ月後の水準は159円前後と見込んでいる。

10月末のYCC柔軟化を受けて、月初0.9%台半ばでスタートした長期金利は足元で0.7%台半ばに低下している。米金利低下の波及が主因だが、日本のGDPが予想を下回り、日銀の金融政策正常化観測がやや後退したことも一因になっている。

今後も来春と目される日銀の正常化観測が金利の上昇圧力として燻り続ける一方、米金利の低下が一定の重石となると予想される。

従って、3ヵ月後の水準は現状比でやや上昇の0.8%台と見込んでいる。

(執筆時点:2023/11/20)

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】