●日銀は先月YCCの再修正を決定したが、その後の市場は落ち着いており、上手く対応できている。

●長期金利操作のオペから日銀は段階的に手を引いて、金利水準の形成を市場に委ねる方向へ。

●異次元緩和は実質終了に向かっており来年4月に正式終了へ、日銀の対話次第で混乱は回避。

日銀は先月YCCの再修正を決定したが、その後の市場は落ち着いており、上手く対応できている

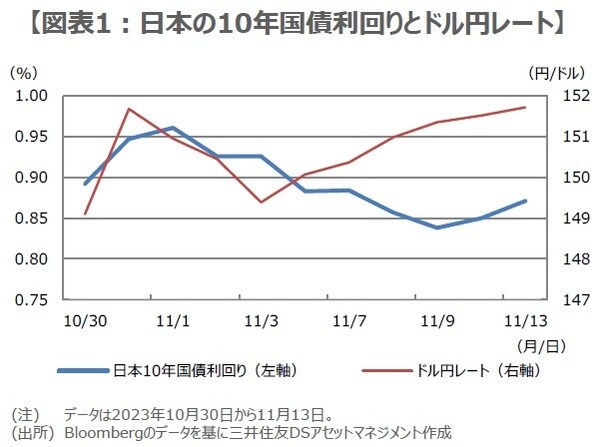

日銀は10月30日、31日に金融政策決定会合を開催し、長短金利操作(イールドカーブ・コントロール、YCC)について、長期金利の事実上の上限だった1%を「目途」に変更することを決定しました。その後の国内市場の反応をみると、10月30日から11月13日までの期間、10年国債利回りは2.1ベーシスポイント(bp、1bp=0.01%)低下し、ドル円は2円62銭ほどドル高・円安が進み(図表1)、日経平均株価は6.2%上昇しました。

これらの動きをみる限り、日銀によるYCC運用のさらなる柔軟化で、市場が大きく混乱する事態(長期金利上昇、円高、株安)は避けられたと考えられます。もちろん、決定会合後の国内市場の反応は、米国の長期金利低下や株高などにも影響を受けた部分はあると思われますが、少なくともYCCの再修正そのものが金融ショックになった様子はうかがえず、日銀はここまで上手く対応できていると判断されます。

長期金利操作のオペから日銀は段階的に手を引いて、金利水準の形成を市場に委ねる方向へ

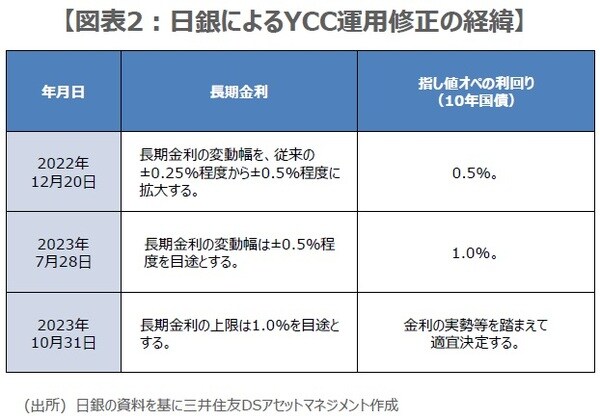

YCC運用の修正は、2022年12月と2023年7月、そして今回の2023年10月と、これまで3回行われてきました。具体的には、YCCのうち長期金利について、上昇方向の変動を段階的に容認する形になっています(図表2)。その一方で、YCCの枠組み自体や、資産買い入れ方針、そして、長短金利操作付き量的・質的金融緩和とマネタリーベースの拡大方針についてのフォワードガイダンス(金融政策の先行き指針)は一切変更していません。

日銀は恐らく、YCCの長期金利について、それを操作するオペ(公開市場操作)から段階的に手を引き、長期金利の水準形成を市場に委ねていくこと、すなわち、長期金利操作の形骸化を念頭に置いているのではないかと推測されます。そのため、この先、長期金利が市場の需給に基づいて上昇する場面では、今回のように、上限のさらなる引き上げも選択肢になると思われます。

異次元緩和は実質終了に向かっており来年4月に正式終了へ、日銀の対話次第で混乱は回避

すでに資産買い入れは形骸化しているため、YCCの長期金利操作も形骸化が進めば、長短金利操作付き量的・質的金融緩和は、実質的に終了に向かっていると考えることができます。ただ、長期金利や円相場の急騰を抑制するには、やはりしばらくは長短金利操作付き量的・質的金融緩和の看板をかけ続けることが必要で、形式上でもYCCの枠組みや資産買い入れ方針を残し、フォワードガイダンスで市場の不安を和らげることが求められます。

弊社は、来年3月中旬ごろの春季生活闘争(春闘)の集中回答日を経て、日銀が2%の物価安定の目標を持続的・安定的に実現できる状況になったと判断すれば、来年4月にもマイナス金利は解除されるとみています。ただ、その後はしばらくゼロ金利政策が継続される公算は大きく、金融引き締めに舵を切る意図がない旨を日銀が市場に上手く伝達できれば、長期金利や円相場の急騰には至らないとみています。

(2023年11月14日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀「異次元緩和」は来年4月に正式終了か 長期金利や円相場の急騰は“日銀の対話次第”【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト