FRBは“五里霧中”…「長期金利上昇」は良い?悪い?

ならばなぜFRBはそこまで利上げにこだわるのか。これは、昨年来の500ベーシスの利上げに実体経済がまったく反応しない、その強さがなぜなのかわからないからであろう。

FRBは持続可能な中立的金利水準(自然利子率)の見当がつかなくなり、よってData Dependent(データ次第)と手探り状態なのである。パウエル議長が8月のジャクソンホールでのスピーチで「我々は曇り空のもと星を頼りに航海している」と述べたのは、まさしくこのことを指している。

仮に技術革新とイエレン財務長官が主唱するMSSE(現代サプライサイド経済学)、高圧経済政策により、米国経済の潜在成長率が引き上げられているとすれば、当然妥当な中立金利は高くなり、金利上昇圧力が強まる。

このように現在の米国長期金利の上昇は、潜在成長率の上昇に裏付けられた良い上昇か、はたまたインフレ圧力や米国財政に対する信認の低下等による悪い上昇なのか。またそれらは一時的か、持続性があるのか。正解がわからないなかで当局も市場も揺れ動いているのである。

現時点では不確かだが、当社はあえて米国長期金利の上昇は良い金利上昇であり、一定の持続性があると考えたい。

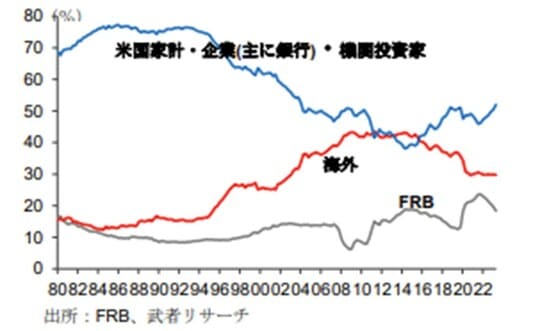

前述のように、インフレはほぼコントロール下に入ったといえる。また財政赤字によるドル信認の低下やクラウディングアウトなどのネガティブな要因は、現在のドル高進行や、米国民間の潤沢な貯蓄と積極的米国国債投資(MMFなどを通した)などの現実とは整合的でない(図表4参照)。インフレと金利の不確実性は数ヵ月から半年で消えていくだろう。

となると限定的ではあっても、利下げが視野に入ってくる。利下げには供給力投資を強めインフレ圧力を引き下げるという側面がある。住宅価格抑制には、利下げによる住宅供給増加というチャンネルが有効である。

またMSSE理論に基づけば、賃金抑制には利下げが設備投資増加を通して労働代替・賃金下落圧力を生むというチャンネルにより有効であることが想定される。

現在の米国では、過剰供給力が放置された1930年時代の大恐慌時と異なり、新産業革命による生産性の向上(=供給力の増加)が旺盛な需要創造でカバーされるという好循環が起き始めている、と考えられる。