●大方の予想通り2会合連続で政策は据え置きとなり、FOMC声明も前回とほぼ同じという結果に。

●パウエル議長は長期金利上昇の影響に触れつつも政策判断はデータ次第であることを改めて示す。

●想定内の結果に市場は安堵、利上げは終了に近く利上げ観測で市場が動揺する局面も終了か。

大方の予想通り2会合連続で政策は据え置きとなり、FOMC声明も前回とほぼ同じという結果に

米連邦準備制度理事会(FRB)は、10月31日、11月1日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。2022年3月にゼロ金利が解除されて以降、初めての2会合連続での据え置きとなりました。以下、今回の主な注目点について確認していきます。

まず、FOMC声明は、前回9月会合の声明とほぼ同じ内容となり、「FOMCは今後入ってくる情報と、金融政策への影響を注視し続ける」という文言も維持されました。10月23日付レポートで解説した通り、FOMC声明はFRBの政策意図を示す基本手段であるため、この文言が維持されたということは、政策判断はデータ次第で会合毎に決めるという従来の方針に変わりはないと解釈できます。

パウエル議長は長期金利上昇の影響に触れつつも政策判断はデータ次第であることを改めて示す

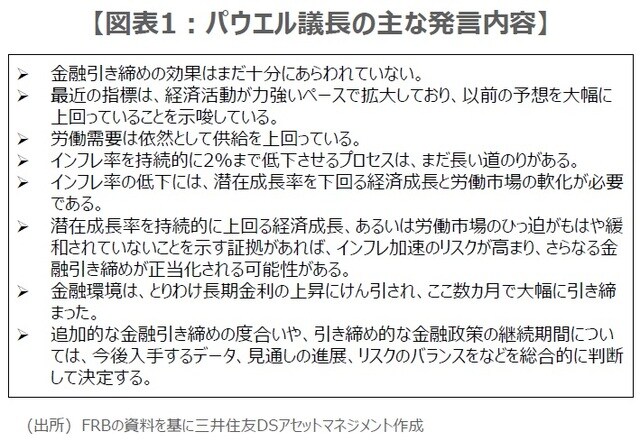

次に、パウエル議長の記者会見での発言を確認します。主な内容は図表1の通りで、「金融引き締めの効果はまだ十分にあらわれていない」とし、経済活動は「予想以上に力強いペースで拡大している」と指摘しています。また、労働市場はいくらか軟化しているものの、「労働需要は依然供給を上回っている」状況で、インフレ率は緩やかに低下しているものの、持続的に2%まで低下させるには「まだ長い道のりがある」と発言しています。

インフレ率の低下には、「潜在成長率を下回る経済成長と労働市場の軟化が必要」であるため、経済活動や雇用が強ければ、「さらなる金融引き締めが正当化される」ことも示唆しました。なお、長期金利の上昇により、金融環境は「ここ数ヵ月で大幅に引き締まった」と述べつつも、追加的な金融引き締めの度合いや、引き締め的な金融政策の継続期間については、今後入手するデータなどを「総合的に判断して決定する」との見解を改めて示しました。

想定内の結果に市場は安堵、利上げは終了に近く利上げ観測で市場が動揺する局面も終了か

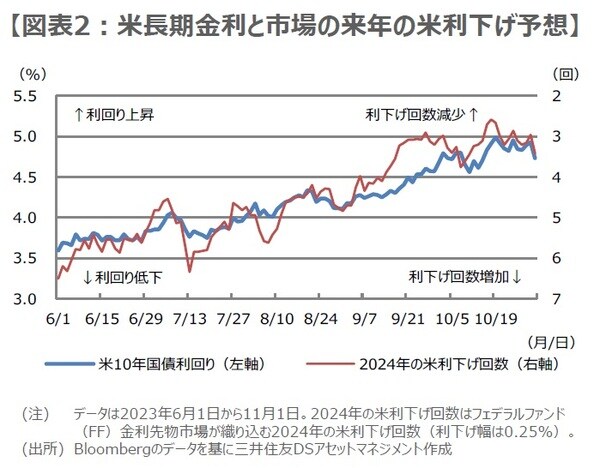

パウエル議長の発言は、こちらも予想された通り、基本的には10月19日にニューヨーク経済クラブで講演を行った際の発言と同じ内容となりました。FOMCの結果がほぼ想定内だったことから、11月1日の米国市場には安心感が広がり、長期金利低下、株高の反応がみられ、ドル円はドル安・円高が進行しました。また、FF金利先物市場では、2024年の利下げの織り込み回数が増加しました(図表2)。

弊社は引き続き12月の追加利上げを見込んでいますが、FRBが長期金利の動向に注視していることを踏まえると、米国で今後、物価や雇用の鈍化が遅れたとしても、顕著に長期金利の高止まりが続けば、FRBはその影響を見極めるということも考えられます。いずれにせよ、FRBによる利上げは終了に近づいており、利上げ観測で株式市場が動揺する局面も終わりつつあるように思われます。

(2023年11月2日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FRBによる利上げは“終了”に近づいている 23年10月FOMCの「主な注目点」【三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト