「クルマ」の経費化も会社のほうがトク

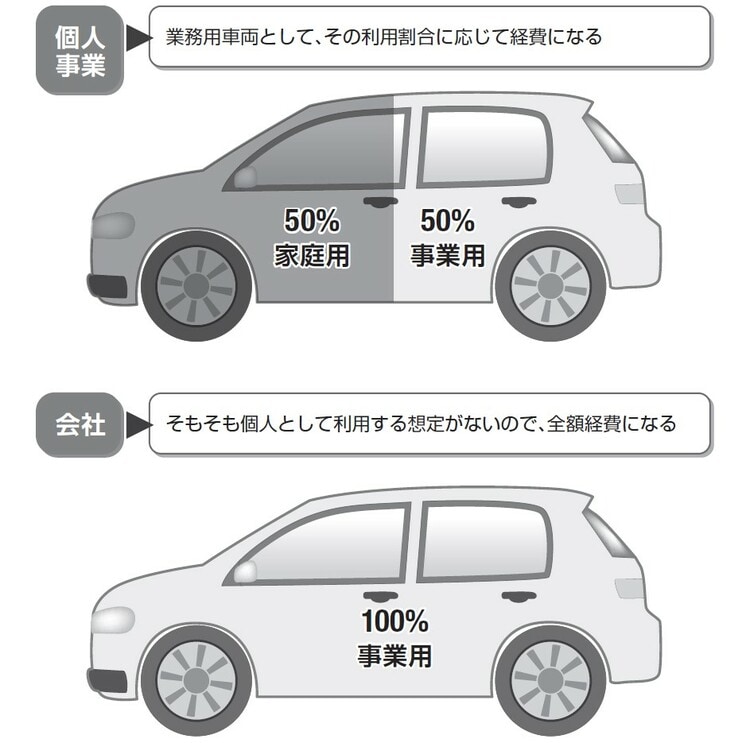

個人事業で使うクルマは、事業用として使われた分しか経費化できません。これに対し、会社なら、全額を経費にすることができます。

◆個人事業は事業に必要な分だけ

個人事業の場合、経費を計算するときに、業務に関係のないプライベートなお金と、事業活動に直接関係する経費とが、どうしても混同して集計されてしまいます。

そして、このうちの何割かを「自己否認」という形で、自主的に経費に算入しない手続きをとる必要があります。

たとえば、300万円でクルマを買ったとします。そのクルマを事業用として50%使用し、プライベートでも50%くらい使うとします。

この場合、事業用の50%にあたる150万円は経費として認められますが、残りの50%は認められません。

このように、個人事業では事業に使用する割合を算出する按分計算をすることが必要なのです。

◆会社は全額経費として減価償却できる

一方、会社にすれば「事業用として必要なものか、そうでないか」という判断だけになります。つまり、事業用としてクルマが必要ならば、そのすべてを経費とすることができるのです。

なぜなら、会社が使用するクルマは、プライベートで使用することを想定していないからです。たとえ、少しだけプライベートで使用したとしても、その部分を明確に分けることはむずかしいので、常識の範囲内なら全額を経費として処理できます([図表2]参照)。

もちろん、クルマは長期にわたり使用する資産ですので、一括で経費として認められることはありません。「減価償却費」として、毎年一定額を費用処理していかなくてはなりません。

ちなみに、新車であれば小型車は4年、大型車は5年、それ以外のクルマは6年をかけて費用化していきます。

関根 俊輔

税理士法人ゼニックス・コンサルティング

税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】