そもそも「遺産分割」とはどのようなもの?

相続手続きを行うにあたり、最初にやるべきは、遺産となる相続財産をすべて見つけ出して確認することです。しかし、相続の対象となるのは「いまある財産だけではない」という点には注意が必要です。相続発生前に贈与された財産や引き出された預貯金についても、しっかりと把握する必要があるのです。

よくあるのが、亡くなる前にお世話をしていた家族が、医療費を払うために、親御さんのキャッシュカードを使って預貯金を引き出していた、といったケースです。相続発生時には預貯金として残ってはいませんが、遺産相続時点できちんと整理・把握しておく必要があります。

ひと通り遺産の確認が終わると、今度は遺産分割です。遺産分割は「遺産分割協議」という、相続人全員の話し合いで決めます。ただ、この遺産分割協議というのが大変で、意見が合わない相続人や、話し合いへの参加をしない相続人が出ると、協議がまとまりません。もし遺産分割協議に合意できないと、相続財産は相続人全員の共有状態となってしまい、処分が難しくなります。

このような困った事態を回避する場合、相続人が家庭裁判所に遺産分割調停を申し立てることになります。もしこの調停に現れない相続人がいると、遺産分割審判に発展し、裁判官が遺産分割を決めることになります。

遺言書があればそれに従い、なければ遺産分割協議をおこなう

以上が相続の大まかな流れですが、遺産を「きょうだいで遺産分割する」という場合、2つのパターンがあります。

ひとつは、亡くなった方に複数の子ども、つまりきょうだいがいるパターン。もうひとつは、亡くなった方に子どもがなく、その方のきょうだいが相続人となるパターンです。「きょうだいで遺産分割」という表現は同じですが、状況は大きく違うといえます。

とはいえ、遺産分割協議の流れはどちらも同じです。遺言書があればそれに従い、ない場合は相続人全員で話し合いをおこなうことになります。

納得感のある遺産分割は「相続財産の適正な評価」があってこそ

遺産を平等に分割するには、相続財産の価値を正しく評価することが不可欠です。あとから正しい評価ができていなかったことが判明すると、争いの原因になってしまいます。

遺産分割の方法には「共有分割」「現物分割」「代償分割」「換価分割」の4種類があります。

◆遺産分割の方法➀共有分割

「共有分割」は、不動産の所有権について、持分割合を決めて全体の所有権を一緒に持つ方法です。長男が2分の1、次男が2分の1といったイメージです。

ただしこの方法では、もし所有者の1人が売却したくなったとしても、ほかの所有者の同意がないと売却できないといった問題が生じるため、あまりおすすめできません。

◆遺産分割の方法②現物分割

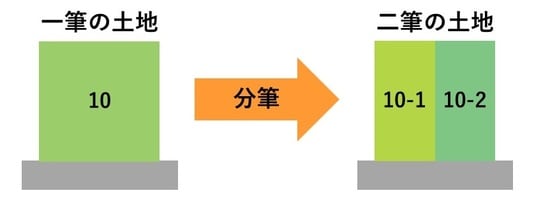

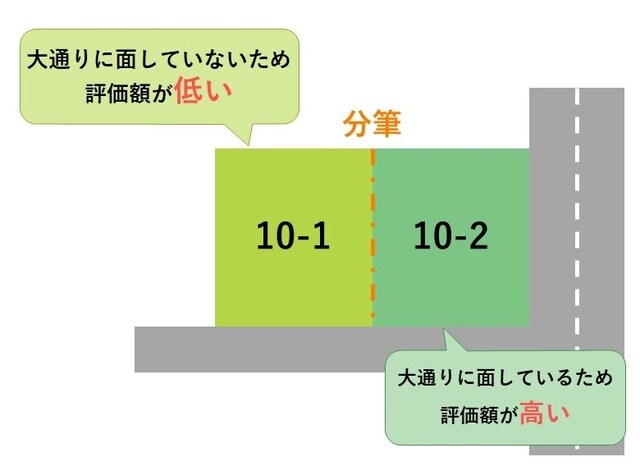

「現物分割」は、それぞれの財産を誰が取得するのか決める方法です。仮に、不動産と預金と有価証券があった場合、長男が不動産、次男が預金、長女は有価証券を取得、といったかたちにより、現物で分ける方法となります。もし、1つの土地を2人で分けたいのであれば、分筆して2つの土地に分割します。そうすれば土地を1人ずつ取得できるようになります。

ただし、土地は面積を等分にしたからといって平等になるわけではありません。土地は場所によって大きく価値が変わります。形状、道路に面しているかなどが評価額に大きく影響するため、分割は慎重にしなければなりません。

◆遺産分割の方法③代償分割

「代償分割」は、相続人の1人が多めに財産を取得する代わり、ほかの相続人へ不足分のお金を払う方法です。ここで相続人が支払うお金のことを「代償金」といいます。

代償分割をおこなうメリットは、先祖代々が所有する土地など、できるだけ維持したい財産を分割せず、相続人の1人に取得させることができる点です。ただし、代償金にできるお金がなければ使えません。

◆遺産分割の方法④換価分割

「換価分割」は、財産を売却して得た現金を分ける方法です。現金で分割されるため、話し合いも簡単にまとまりやすいです。

「話し合いがまとまらず、相続税を納付できない」場合の対処法

相続税申告は、被相続人が死亡したことを知った翌日から10ヵ月が期限です。それまでに遺産分割が終わらなかったとしても、申告や納税は待ってもらえません。

遺産分割ができていなければ、法定相続の割合で分割したものと仮定して相続税を申告し、納税することになります。

きょうだいの遺産分割の場合、後々の遺産分割協議がまとまったときに財産をもらえることになった人だけでなく、財産をもらえなかった人も相続税を納付する必要があります。さらに、配偶者の税額軽減や小規模宅地等の特例といった、相続税を減額できる特例が使えないので、遺産分割が完了している場合と比較して、相続税額が大きくなる可能性が高くなります。

しかし、事前に「申告期限後3年以内の分割見込書」に適用したい特例を書いて提出しておくことで、遺産分割の完了後に特例を使うことができます。

もし、裁判中などで3年過ぎても遺産分割ができないといった場合は「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出すれば、判決が確定するまで待ってもらうことができます。

遺産分割がまとまったあとで改めて相続税を計算したところ、先に納税しておいた金額と異なっていた場合は、修正申告をおこないます。もちろん、あらかじめ納税していた額を上回る場合には追加で納付することになりますが、多めに支払っていた場合はきちんと戻ってきます。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★葬儀後に進めるべき手続きはこちらをチェック!

★遺産分割協議書の書き方はこちらをチェック

【これを見れば丸分かり】相続が発生した際の遺産分割協議書の書き方、作成方法とは?