円の購買力は1970年以来の最低水準に

足元の為替市場においては、米国の金利高止まり観測を背景に、米ドル円相場が1米ドル=150円前後まで円安・米ドル高が進行しており、投資家の間で海外投資を行う上で為替変動への注目が高まりつつあります。

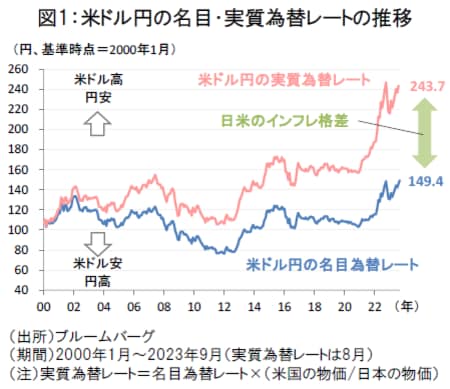

こうした名目為替レートの円安に加えて、近年は日米のインフレ格差を考慮した円の購買力低下が顕著となっています。実際、図1の米ドル円の実質為替レートは、円の実質的な購買力低下が大幅に進行している(=円安と日米のインフレ格差の影響から米ドル建て商品を購入するのにより多くの円が必要となっている)ことを示しています。

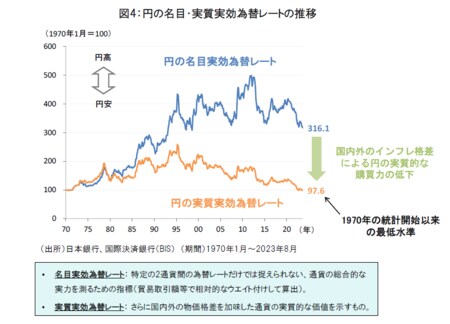

また、広範な通貨に対する円の総合的な価値を表す実質実効為替レートで見ても、円の総合的な購買力は1970年の統計開始以来の最低水準を更新しています(図4)。

海外との物価・賃金格差が購買力低下の背景

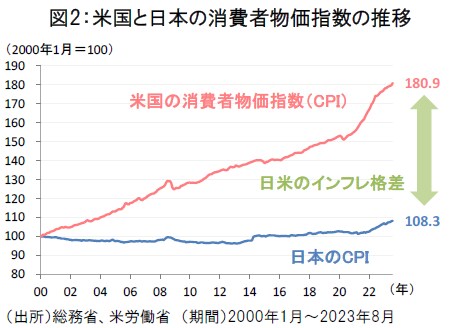

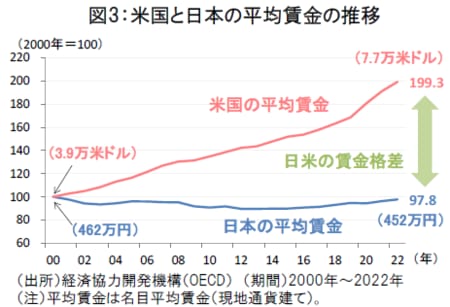

円の購買力低下の基調を決める背景として、日本と米国(海外)のインフレや賃金の格差拡大が挙げられます。

過去20年余り、日本の物価や賃金は米国と比較してほとんど上昇してこなかった上に、コロナ禍以降は米国のインフレと賃金上昇の加速に出遅れる傾向が続いています(図2・3)。

日本経済は人口減少や財政赤字などの構造的な課題を抱える中、米国との成長力格差が埋まらなければ、中長期的に円の購買力低下の基調から脱することは容易ではないとみられます。

円の購買力低下から資産を守るには?

円の購買力低下は、輸入品の価格上昇や国内の商品・サービスへの価格転嫁、海外旅行の費用増加など、私たちの生活に様々な影響を与える問題と言えます。

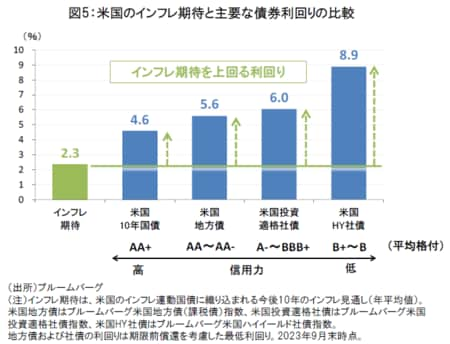

円の購買力低下から資産を守るには、海外のインフレを上回る利回りが期待される海外債券に投資を行うことが有効な解決策のひとつになると考えられます。実際、米国では、足元の金利上昇に伴って、インフレ期待を上回る利回りを持つ債券への投資機会が広がっています(図5)。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニア リサーチアナリスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~