株価は非常に多くの要素が影響して決まるものです。そのため、株価を予測し値上がりする企業を見定めることは至難の業でしょう。では、バフェット氏のように毎年成果を出し続けている人はどのように株式投資を行っているのでしょうか。本記事では、多摩大学大学院MBA客員教授・前田英志氏の著書『お金から自由になる人生の設計書』(ごきげんビジネス出版)より、未来を予測するためのデータの応用と値上がりする企業の見定め方について解説します。

いいポートフォリオの組み合わせ方とは

日々市場では、さまざまなことが起こっている。そして、そのなんらかの変化に反応して株価は変動する。以下は、図表1の業種ごとの高配当企業の株価が、前月と比較して上がったか(↑)、下がったか(↓)を時系列で示したものである。図表2がコロナ前の平常時、図表3がコロナ時である。

ここで私が着目しているポイントは、上がると下がるのパターンである。平常時のコナカとあおぞら銀行のように、同じようなパターンで上がる・下がるをくりかえしている企業の組み合わせがある。一方、コロナ時のタマホームと日本建物のように、上がる・下がるを異なるパターンでくりかえす企業の組み合わせもある。

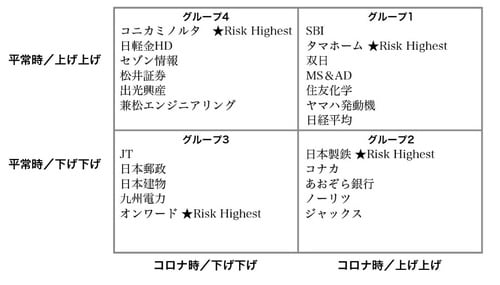

このパターンを元に、企業群を4つのグループに分類したのが次の図表4である。各グループは、マーケットの変化に対して同じように反応する企業群である。リスクを軽減するためには、「関係」の項で述べたとおり、マーケットに対して異なる反応をする企業を組み合わせることが有効である。この場合、グループ1から4までを組み合わせることで、リスクを大きく下げられる。

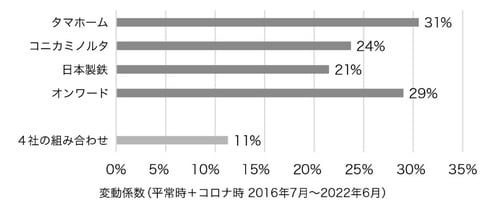

具体例を見てみよう。各グループから最もリスクの高い企業を、それぞれ1社選別(該当企業は図表4内に★Risk Highestと表示)する。その合計4社でポートフォリオを組み、リスクがどうなるかを検証した。結果は以下である。

株価変動の特性が異なる企業を組み合わせることで、リスクが半分から3分の1以下になっていることがわかる。これはひとつのシンプルな例であるが、このようにうまく分類することで、自分自身でリスクヘッジの方法を考えていけるようになる。ぜひご自身で挑戦いただきたい。

フィンファイ株式会社創業者 兼 代表取締役社長

多摩大学大学院MBA客員教授

経済的自立請負人、データの専門家、投資家

幼少よりお金とは縁がなく、塾も、私立の学校も、外国へ旅行することも、叙々苑も、グッチも自分には縁がないものという世界で育つ。しかしながら、それに不満を感じたことは一度もなかった。

ただ、その反動か、社会人になってからお金に対する潜在的な不安を常に感じていて、1年目から会社の持ち株の積み立てなど、手取りの2割~3割を貯蓄・投資にまわすことを誰に教わるでもなく、自分の本能でやっていた。そして、社会人10年目には都心にマンションを現金で買えるくらいまでになった。

その後、投資にのめりこみ、当時はやっていた和牛商法にはまりそうになり、そして六本木系の新興企業への株式投資で大きな損害を出した。

この経験より、「うまい儲け話にはのってはいけないこと」そして、「投資は人にまかせてはいけないこと」がわかった。それを胸に止め、その後10年間ごくまじめに働きながら、データ分析を駆使した独自の株式のポートフォリオモデルを開発して経済的自立を実現した。

ここで得られた知見をもとにした「経済的自立の方法論」を世の中に展開したいと考え、2023年4月に「地球上のすべての個人をお金から自由にして、自分が本当にやりたいことをやれるようにする」ことをミッションとした会社、フィンファイ株式会社を立ち上げ、世の中のすべての人の経済的自立の実現に魂を尽くしている。

著者プロフィール詳細

連載記事一覧

連載お金から自由になり、やりたいことを実現するには?