10月17日~23日の「FX投資戦略」ポイント

〈ポイント〉

・先週はFOMC関係者の「ハト派」発言が相次ぐ中で米金利が低下、米ドル/円も一時148円台前半へ下落。

・その後、米インフレ指標が予想より強く、米ドル/円は150円近くまで反発した。ただ中東情勢への懸念によるリスク回避の影響もあり、米金利は上げ渋り感が目立ってきた。

・今週の米ドル/円は、「弱い」予想の米景気指標や中東情勢を受けた米金利の動きに注目しながらの展開か。147~151円中心での展開を想定。

先週の振り返り…FOMC関係者「ハト派」発言等で米金利低下

先週の米ドル/円は、前半は148円前半まで反落となりました。前週末に発表された米9月雇用統計で、NFP(非農業雇用者数)が予想を大きく上回る強い結果だったものの、それよりもFOMC(米連邦公開市場委員会)関係者による相次ぐ利上げ終了の可能性を示唆した「ハト派」発言に反応。米10年債利回りが4.8%台後半から一時は4.5%台まで比較的大きく低下した影響が大きかったでしょう(図表1、2参照)。

ただ、水、木曜日に発表されたPPI(生産者物価指数)、CPI(消費者物価指数)といった米インフレ指標がともに予想より強い結果となると、米金利が下げ幅を縮小し、それを手掛かりに米ドル/円も150円の大台近くまで上昇、年初来の米ドル高値の150.1円に一気に迫る動きとなりました。

米ドル/円はこのまま年初来の米ドル高値更新に向かうことになるのでしょうか。

米ドルに比べて、米金利の上昇には足踏みが目立ってきています。この主な理由は2つです。

1つは、上述のようにFOMCメンバーが相次いでこれまでの米金利の大幅上昇により追加利上げの必要性が低下しているとの見方を示した影響でしょう。さすがに、一気に米長期金利、10年債利回りが5%に迫るまで上昇した動きは、追加利上げが不必要になるほど景気を減速させる可能性があり、それを受けて金利自体上げ渋り始めたということではないでしょうか。

そしてもうひとつは、中東情勢への懸念です。イスラム組織、ハマスによるイスラエルへの大規模攻撃を受けて、今度はイスラエルによる報復といった具合に緊迫した状況が続いているなか、金融市場ではリスク回避で安全資産の米国債が買われやすく、米国債利回りは低下しやすいと考えられるためです。

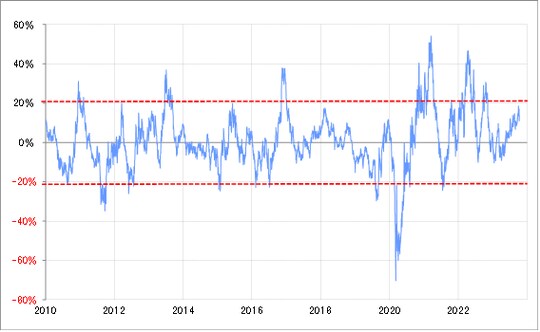

米10年債利回りの90日MA(移動平均線)かい離率は一時20%近くまで拡大し、短期的な「上がり過ぎ」懸念が強くなっていました(図表3参照)。そんな「上がり過ぎ」の修正からも、目先的には金利低下バイアスが働きやすいでしょう。

以上を踏まえると、年初来の米ドル高値近くまで戻ってきた米ドル/円ではありますが、高値を更新し一段高に向かうには、米金利上昇の後押しが弱いのではないでしょうか。

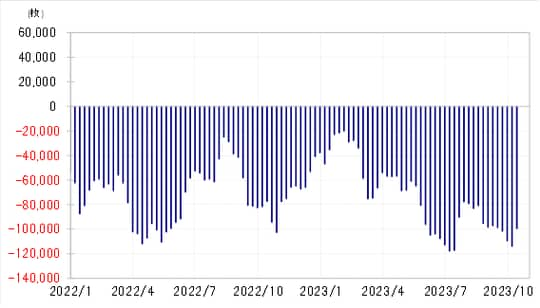

加えて、為替市場のポジションはかなり米ドル買い・円売りに傾斜している可能性があるため、リスク回避でポジションの手仕舞いを迫られるような場合はむしろ円の買い戻しが拡大する可能性もあります(図表4参照)。