高金利環境では米国地方債に見直しの余地

金利高止まりを背景に、米国株や低格付け社債にとっての不透明な市場環境が今後も続く可能性を踏まえると、投資リスクの分散を図ることが重要と考えられます。

市場では米国景気の軟着陸を見込む見方が広がりつつある一方、足元の金利上昇や原油高、家計の過剰貯蓄取り崩し、今後の政府機関封鎖の可能性などを考慮すると、景気後退(減速)のリスクに備えることもなお必要とみられます。こうした中、安定した利息収入が見込まれる米国地方債への投資を改めて見直す余地がありそうです。

利回りと信用力の高さを兼ね備えた米国地方債

米国地方債の投資魅力は、利回りと信用力の高さを兼ね備えている点にあります。

米国債利回りの上昇を背景に、足元の米国地方債利回りは5%台半ばの水準へ上昇しており、利回り面で米国地方債の投資妙味が増しています(図4)。

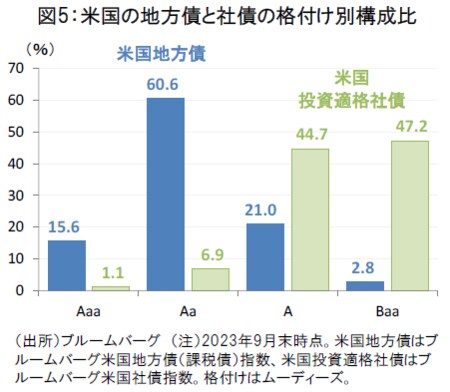

信用力の面では、米国地方債の格付けはAa格の銘柄が全体の約60%を占め、約15%は最上位のAaa格となっています(図5)。このことから、米国地方債は信用力の高さを保ちながら、相対的に高い利回りを追求することができる投資対象であると言えそうです。

不透明な経済環境に強い米国地方債の格付け

米国地方債の格付けの特徴として、景気後退などの不透明な経済環境での安定性が高いことが挙げられます。

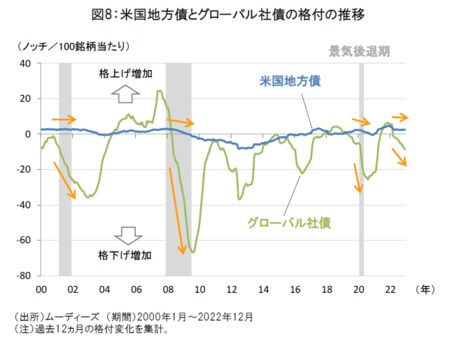

過去の米国地方債とグローバル社債の格付けの推移を比較すると、景気後退期には社債への格下げ圧力が高まりやすい一方、米国地方債の格付けは相対的な安定が維持されてきました(図8)。

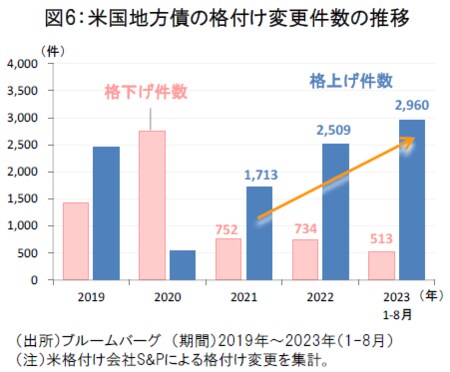

また、足元の米国地方債の格付け動向について見てみても、州・地方政府の安定した財政運営などを背景に、格上げが優勢な傾向が続いています。2023年1-8月の米国地方債の格上げ件数は2,960件と、すでに2022年通年の2,509件を上回っています(図6)。

こうした米国地方債の信用格付けの改善は、高金利が長期化する今後の市場環境においても、米国地方債への見直しを促す要因になると期待されます。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニア リサーチアナリスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>