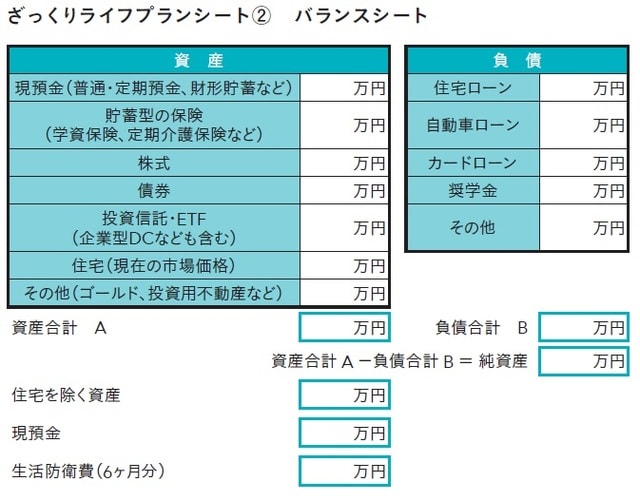

ステップ②バランスシートを記入して資産・負債の状況を明確化

ざっくりライフプランシート②バランスシート(図表4)を記入して、資産・負債の状況を明確にします。

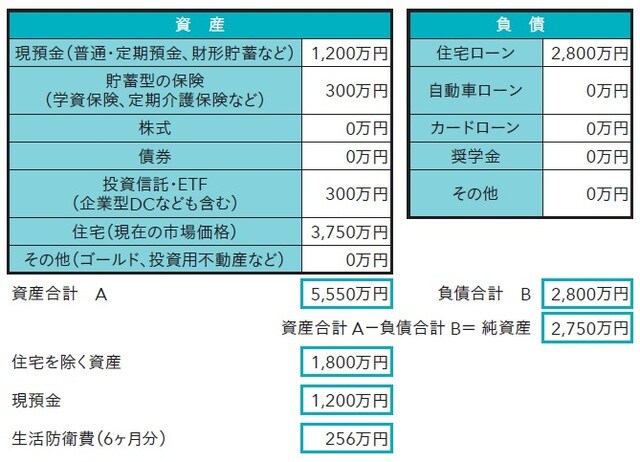

まず右側の表「負債」に住宅ローンや自動車ローン、奨学金などを入力します。Aさんの場合は住宅ローン残高2,800万円です(図表5)。

次に、左側の表「資産」に預貯金などを入力します。貯蓄型保険は、満期時の受取金額を入力します。受取金額が変動する保険は、今解約したらいくらもらえるのか「解約返戻金」を入力します。株式、債券、投資信託などの金融商品は直近の時価を入力しましょう。

持ち家の場合は、おおよその市場価格を入力します。Aさんの場合は「千葉県松戸市中古一戸建て」で検索し、建物面積100m2の築5年の相場価格、3,750万円を入力しました。マンションの場合は、マンション名を入れるとAI査定額が出るサイトもあります。確認してみましょう。

つまり、Aさんは資産5,550万円、負債2,800万円、純資産は2,750万円となります。住宅を除く資産は1,800万円、現預金だけでも1,200万円です。緊急時に必要な生活防衛資金は、生活費6ヶ月分の256万円なので、十分貯蓄で用意できていることになります。

ステップ③ライフプラン表を記入する

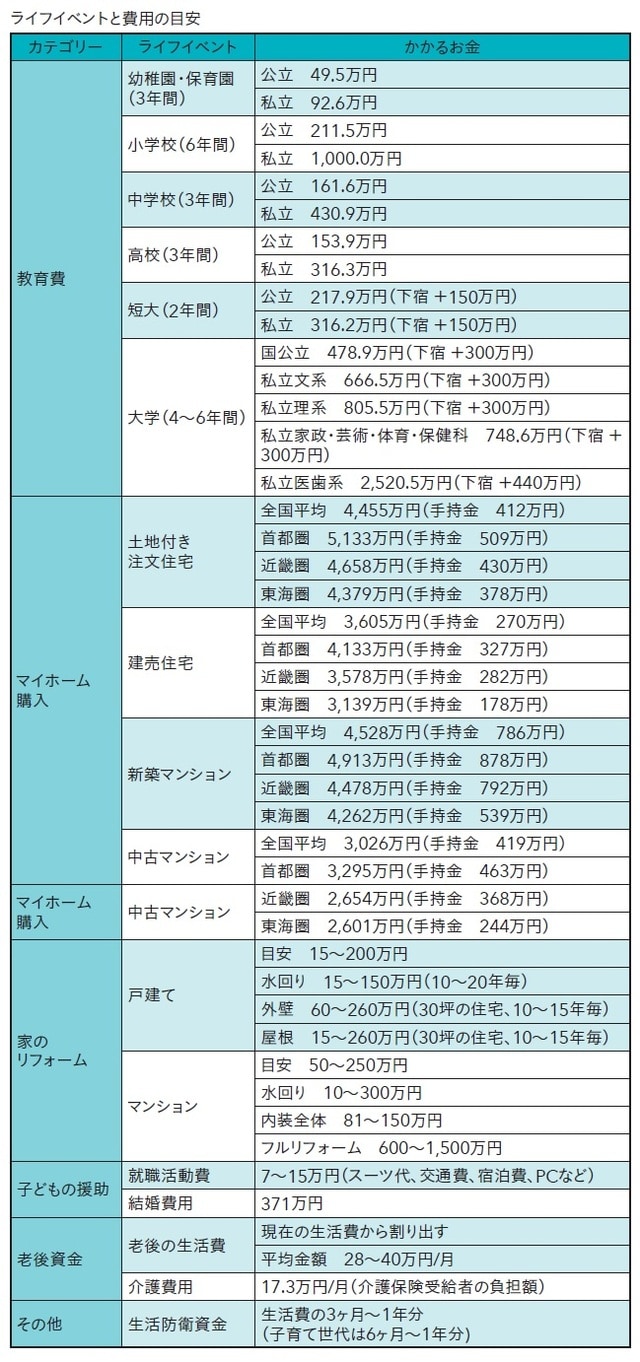

図表1の「ライフイベントと費用の目安」を見ながら、ざっくりライフプランシート③ライフプラン表(図表6)を記入します。今後20年のライフプランをざっくり知りましょう。

まずは2023年の欄に家族全員の年齢を入力します(図表7)。「貯金残高」と「毎年の貯蓄額」は、エクセルシートを使うと、入力した損益計算書とバランスシートから自動計算されます。

なお、老後までのライフプランをざっくりと知ることを目的としているため、以下の条件で計算しています。

■イベント費用は毎年の貯蓄残高ではなく、合計欄の貯蓄残高から差し引く

■貯金残高は、合計欄の金額のみ参考にする(各年の残高からイベント費用を差し引いていないため)

次にライフイベントを記入していきましょう。人生3大支出である「教育費、マイホーム購入、老後資金」を中心に入力していきます。Aさんは、ライフイベント欄に子どもの教育費、車の買い替え、家のリフォームを入力しました(図表8)。

次に、将来の収入増減が明確に分かる場合は、収入の増減の欄に入力します。Aさんの妻は、2026年から2043年までパート収入増+100万円を目指します。それ以降はパートを辞めるので、収入は現在より100万円減少。したがって収入の増減に「-100万円」と入力します。

2035年と2038年には子どもの学資保険を150万円ずつ受け取ります。2046年には夫が65歳で定年退職、1,000万円の定年退職金を受け取る予定です。

もし定年以降に収入(定期介護保険、個人年金保険、家賃収入など)がある場合は、収入の増減の調整欄に入力しましょう。公的年金は、後ほど老後のシミュレーションで計算しますので、ここでは入力しなくてOKです。ちなみにAさんは、該当する収入がないので、記入していません。

貯金残高は自動計算されているため、毎年「現在の教育費52万円」がかかる前提で作っています。一方、ライフイベントには将来の教育費を計上しています。なお、これでは、現在の教育費と将来の教育費が二重計上となるため、最後に調整します。

Aさんの場合、教育費は2026~2028年の3年間×17万円(現在かかっている長女の保育園費)、それ以降の18年間×52万円(現在かかっている子ども2人分の教育費)、合計987万円の二重計上を調整しました。その結果、老後に使える貯金は以下の通りとなりました。

【5,661万円(貯金残高)-1,733万円(イベント費用合計)=3,928万円(老後に使える貯金)】

ここまで算出できたら、最後に老後のシミュレーションを行いましょう。

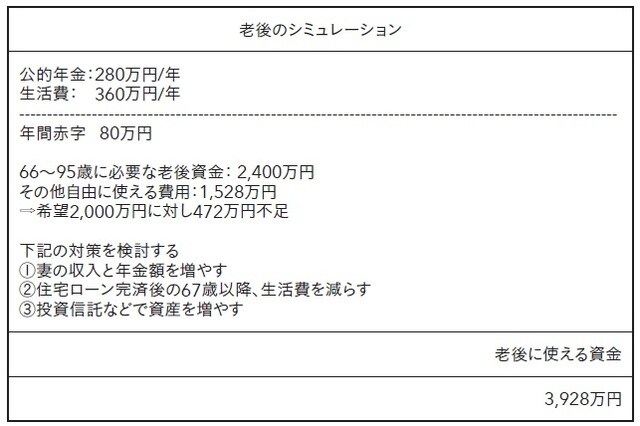

Aさんの場合、公的年金で賄えない生活費は年間80万円です。したがって66~95歳(30年間)に必要な老後資金は2,400万円となります。用意している老後資金は3,928万円なので、その他自由に使えるお金は1,528万円(3,928万円-2,400万円)です。

生活費以外に使いたい老後資金2,000万円に対し、約472万円不足していることになります。夫が企業型DCで保有している300万円の投資信託を考慮しても、172万円足りません。

しかし、焦らなくても大丈夫です。不足分の対策として、以下の方法を考えてみましょう。

■住宅ローン完済後の67歳以降、生活費を減らせるか考える

■投資信託などで資産運用をする。定年までの23年間、企業型DCで投資信託の積立投資を継続・運用する

老後の資金が足りないとなると、「どうにかしなきゃ!」と思ってしまう方もいるかもしれませんが、ここは一旦落ち着きましょう。自分のお金の価値観に基づいた選択ができるよう、ステップ④までやってみてくださいね。