【モデルケース】東京都渋谷区在住、DINKSのCさん(仮名)

-------------------------------------------------

夫 49歳、年収800万円(手取り590万円)

妻 50歳、年収600万円(手取り460万円)

マイホーム(新築マンション)あり、自家用車なし

(妻は60歳で退職予定。夫は60歳以降の収入が今の3分の2に減少する予定)

〈61~65歳の予想年収〉

夫 年収530万円(手取り410万円)

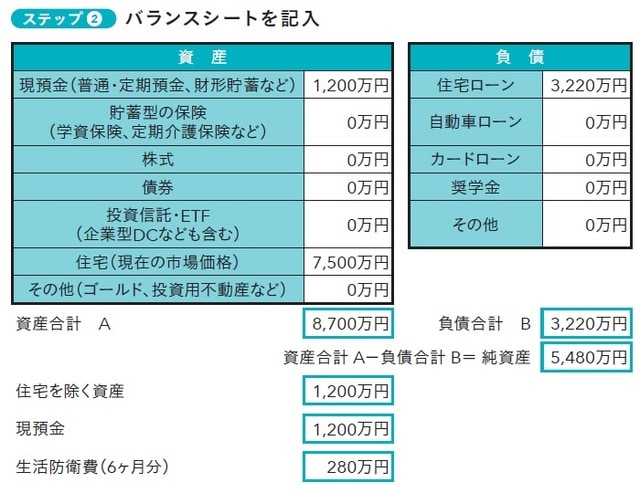

〈資産・負債の状況〉

■現在貯蓄額 1,200万円

■住宅ローン:ローン残高3,220万円

(10年前に新築マンションを6,000万円で購入、頭金1,500万円、ローン4,500万円、固定金利1.5%、30年借入、69歳で完済予定。65歳時点でのローン残高720万円)

〈老後資金の見込〉

■退職金見込額:夫 1,000万円(65歳)、妻 400万円(60歳)

■年金見込額:夫 230万円、妻 150万円

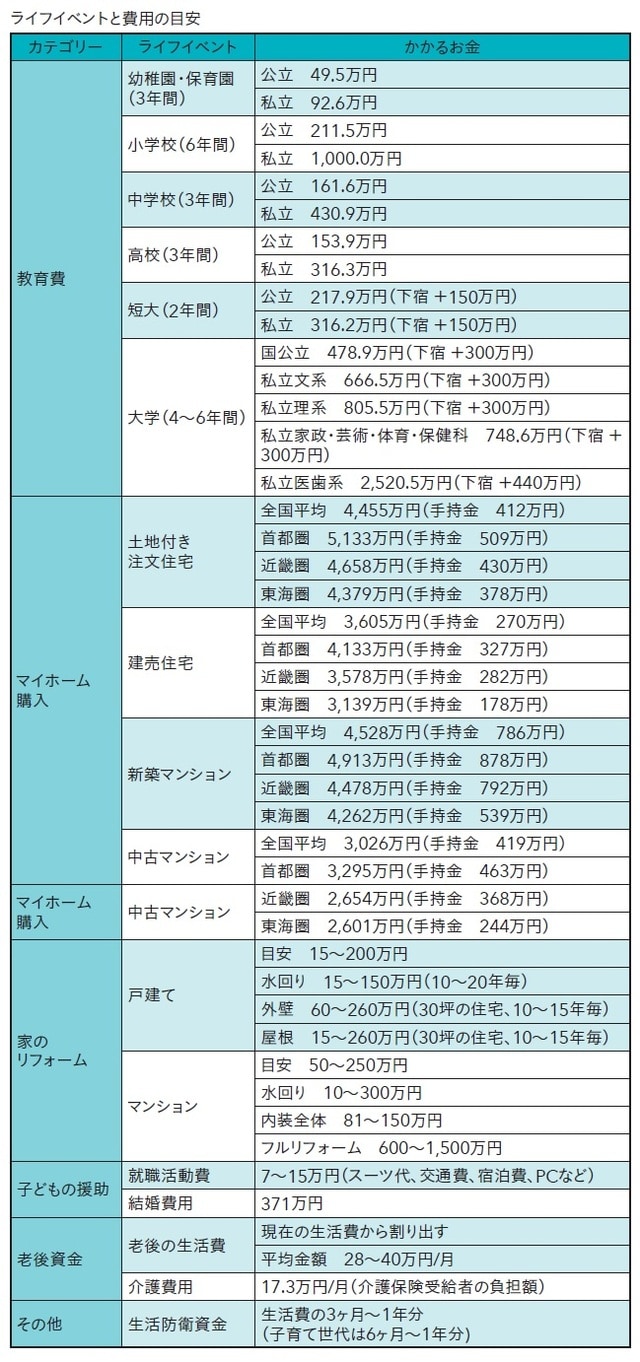

〈老後の希望〉

■妻の地元山梨に帰りたいと考えている

■年間生活費は420万円(月35万円)

■生活費以外に使いたいお金2,000万円は、旅行や介護費にあてたい

-------------------------------------------------

Cさんが理想の未来を実現するには?まずはライフプランを作成

-------------------------------------------

<ざっくりライフプランを作るステップ>

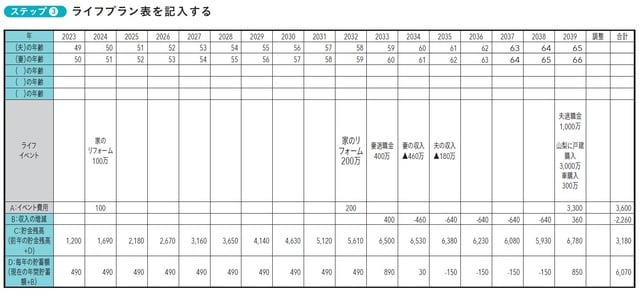

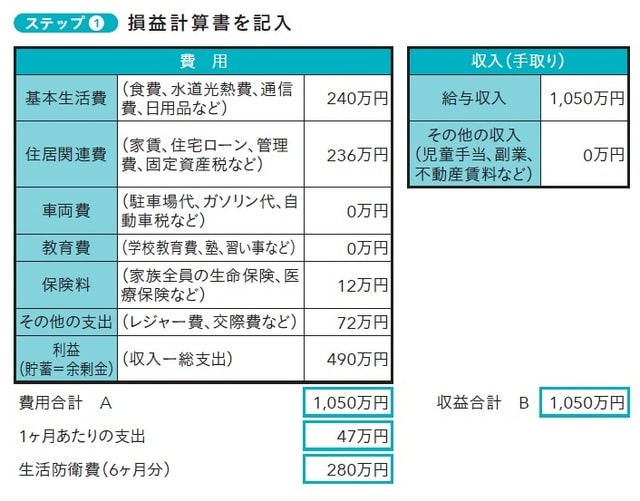

ステップ①損益計算書を記入して、現在の収支を明確にする(図表1)

ステップ②バランスシートを記入して資産・負債の状況を明確にする(図表2)

ステップ③ライフプラン表を記入する(図表3。余力があれば定年退職までのライフプランを作り、老後のシミュレーションを行う⇒図表5)

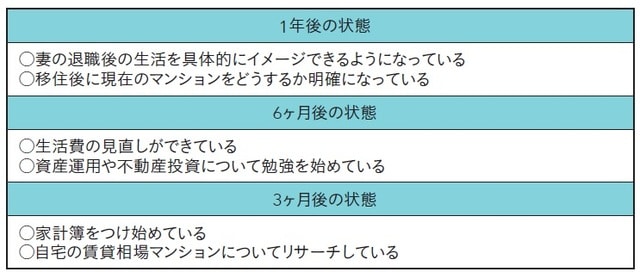

ステップ④お金に関する年間目標を立てる(図表6)

-------------------------------------------

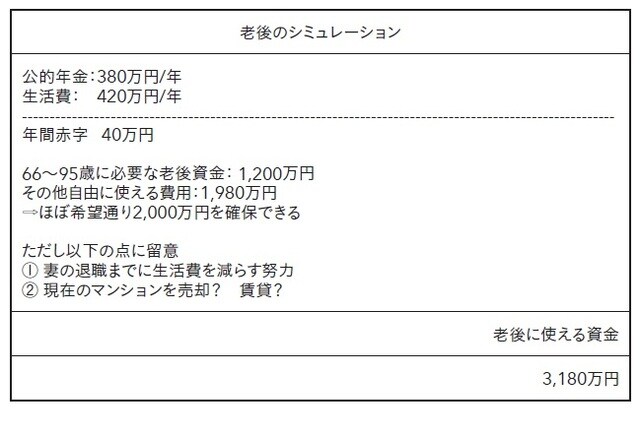

Cさんの老後シミュレーション。十分余裕がありそうだが…?

Cさんの場合、共働きで夫婦ともに退職金制度があり、公的年金もある程度の金額が見込めます。移住先の山梨で戸建と自家用車を購入したとしても、生活費以外に使いたい老後資金2,000万円を希望通り準備できるでしょう(図表5)。

ただ注意したい点が2つあります。1つ目が妻の退職後の生活費、2つ目は移住に伴い、現在のマンションをどうするのかという点です。

Cさんは夫婦ともにバリバリ働くDINKS。子どもの教育費はかかりませんが、それぞれ外食や交際費がかさんでいるのが特徴です。

注意したいのは、妻の退職と夫の収入減少が重なる2034~2035年です。世帯収入が半分以下になるため、今の生活水準を維持すると毎年150万円の赤字になります。

十分な貯蓄があっても、貯蓄残高が減るのは心細いもの。妻の退職までには、少しずつ生活費を減らす努力をしましょう。

たとえば、自炊を増やして外食を減らす、交際費などを吟味するなどの工夫をするとよいでしょう。徐々に支出を整えると、山梨に移住した後もストレスなく予算内の毎月35万円で暮らしやすくなります。

また、Cさんは、山梨移住後に現在のマンションを売却するか、賃貸に出すか決めていません。65歳時点でのローン残高720万円。都内渋谷区で立地がよいため、おそらく築26年でもローン残高以上の価格で売却できるでしょう。

賃貸に出す場合は、以下を考慮して綿密なシミュレーションをする必要があります。

●コスト…固定資産税、管理委託料、火災・地震保険、大規模修繕費用、原状回復費

●リスク…空室リスク、建替えリスクなど。空室だと、家賃収入がない状態でローンを支払わなければならない

●その他注意事項:住宅ローンから投資物件用のローンへの借り換え。金利条件によっては、月々の支払いが5万円以上増える場合もある

自宅を賃貸に出して家賃収入を得るのは、老後の収入としてよいアイデアです。しかしながら、不動産投資の隠れたリスクやコストにも十分注意を払いながら老後に備えていくことがポイントになります。

「お金に関する年間目標」を立てる

最終的に、Cさんは次のような年間目標を立てました(図表6)。

共働きで子どもがいない場合、ライフプランを考えなくても直近の生活では十分豊かに暮らしていけることもあるでしょう。しかし、その分浪費をしてしまいがちという落とし穴もあります。

ライフプランで自分たちの将来を見据え、無理なく方向修正していけると、より豊かな人生を実現することができますよ。

上原 千華子

(株)ウェルス・マインド・アプローチ代表取締役、金融教育家

欧米投資銀行勤務歴17年、個人投資家歴26年。証券外務員一種、最新の心理学NLPを使ったマネークリニック®認定トレーナー。金融知識だけではお金の不安が消えなかった経験から、心理学を取り入れたライフプランと資産運用を教えている。「お金の教育をもっと身近に、心から豊かな人生を」がモットー。

2022年より「3ヶ月マネー実践講座」を提供開始。ライフプランから資産運用まで自分でできるようマンツーマン指導。多忙な中小企業経営者から支持され、口コミでビジネスが広がっている。

※「ウェルス・ファイナンシャル・セラピー®」は株式会社ウェルス・マインド・アプローチの登録商標です(登録668701)。