地方銀行における「仕組債販売」の問題

生徒:先日、新聞やテレビ等で、仕組債について大きく報道されていました。どんな問題が起きたのでしょうか。

先生:地方銀行は、ゼロ金利が続くなかで貸出金の利息収入の減少に悩み、そこで働く銀行員たちは、収益目標を達成できずに苦しんでいました。そこで着目したのが、仕組債の販売なのです。

生徒:なぜ仕組債に着目したのですか?

先生:とても手数料の高い商品だったからです。また、早期償還する条件なども付いていて、早期償還した仕組債を再び販売し、重ねて手数料を稼ぐこともできたのです。銀行員から「収益効率がいい商品だった」といわれていたようですね。

生徒:なぜ銀行員が債券を販売しようとするのですか? 債券は証券会社が販売する商品ではありませんか?

先生:どこの銀行にも、子会社や兄弟会社に証券会社があり、グループの証券会社が獲得する手数料収益を内部管理上の収益として計上しています。銀行員にとっては、手数料収益が業績評価やノルマの指標となっているのです。

生徒:儲かる商品だということですね。それを販売することで、なにが問題となるのでしょうか?

先生:仕組債は、デリバティブを使った複雑な債券です。表向きの利回りは高く見えても、オプション取引を使うため、特定の株式や外国為替が急変動した際に、大きな損失を被る可能性があります。このような商品は、もともとはプロ向けに開発され、投資経験やデリバティブの知識を持っている顧客を対象とするものだったのです。

★地方銀行が販売する仕組債の問題点についてはこちらをチェック!

【仕組債】業務改善命令を受けた千葉銀行が売った元本割れ金融商品とは?適合性原則に違反する実態を暴露!

仕組債のリスクとリターン、きわめて「アンバランス」

生徒:なぜそのような債券を買おうとする個人投資家がいるのでしょうか。そもそも債券は比較的安全性が高いはずなのに、どうして大きな損失が発生するのでしょう?

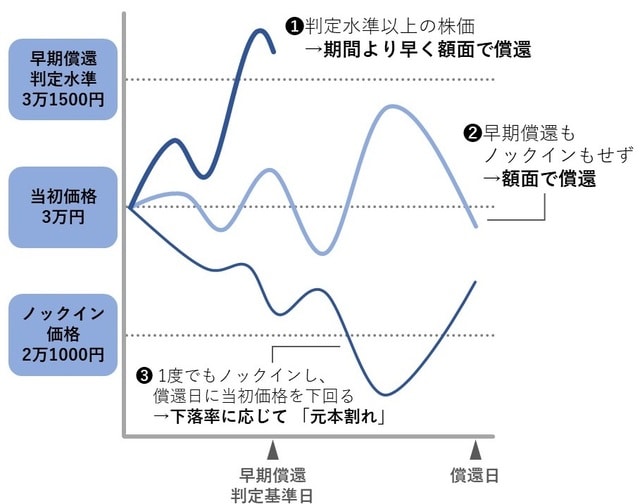

先生:仕組債の利回りが高いからです。低金利の時代に、8%や15%といった高い利率が付けられていました。個人向けの仕組債では、アメリカのテスラやエヌビディアなどのハイテク企業の株価に連動する他社株転換債が人気でした。これは、連動する個別銘柄の株価が、あらかじめ設定した低い価格を下回ると、その分だけ債券の元本が削られて元本割れするというものです。しかし逆に、あらかじめ設定した高い価格を上回ると、高い利息を十分もらうことができないうちに早期償還されてしまうという条件がついています。

生徒:なるほど。

先生:2021年末までアメリカの株式相場は一本調子で上昇してきたので、他社株転換債で損失が発生することはなかったのですが、アメリカの利上げをきっかけに、2022年に株式相場は大きく下落し、損失を膨らませる個人が大勢出てきたというわけです。

生徒:2022年には株価が大きく下がりましたが、それは異常事態と考えることはできないのでしょうか。連動する他社の株価が下がらなければ、高い利率の利息を受け取ることができ、利回りの高い債券なのではないですか?

先生:いや、それが違うのです。確かに、利回りが高くなるとしても、それが高いリスクに見合う水準となっていないことが問題なのです。リターンが低すぎるということです。そんな債券を購入するのなら、単純にその株式を買ったほうが合理的だと言えますね。

生徒:「リターンが中途半端に高い」けれども、それ以上に「リスクがものすごく高い」ということですね。それに加えて手数料が高いということは、長期安定的な運用には向いていないということですね。

先生:そのとおりです。

生徒:実際に販売する証券会社の営業担当者は、仕組債の高いリスクについて、銀行員より深く理解していたはずだと思うのですが、なぜ証券会社で販売をストップしようとしないのですか?

先生:それは銀行のほうが、証券会社よりも立場が上だからです。証券会社の営業担当者は、銀行員に歯向かうことができないのです。銀行あっての証券会社ですからね。そのような関係なので、銀行員は、グループの証券会社を使って、自分の顧客に対して仕組債を販売するようになったのです。証券会社の営業担当者がお客様に損失リスクの説明を強調しようとすると、同席した銀行員がそれを睨みつけていたそうですよ。

生徒:銀行員が横に座っていると、ついつい信頼して買ってしまいそうですね。

先生:そうです。仕組債がここまで売れたのは、銀行員の信頼性の高さがあったからなのですよ。「銀行員から執拗にいい商品だとすすめられ、定期預金のような商品だと誤認して契約した」という証言や、「預金は金利が低いので少しでも役に立ちたい。使う予定のないお金を安全に運用し小遣いが稼げる、それが仕組債だと勧められた」という証言もあります。銀行員は顧客との信頼関係を活用して、仕組債を売ったということですね。

★日本の金融機関でも使われ始めたゴールベースアプローチはこちらをクリック

【ラップ口座】絶対に知るべき!ゴールベース・アプローチの真実

地方銀行に業務改善命令を出すケースまで…

生徒:ですが、金融商品のリスクに気づかれることなくここまで来たというのは驚きですね。

先生:銀行員や証券会社の営業担当者は、元本割れになるリスクの説明を後回しにして、利回りの高さばかりを強調して売ってきたのですが、2022年になるまで、その損失が発生することはなかったのです。ところが、アメリカの利上げをきっかけに、2022年になって株式相場が大きく下落したことから損失が発生し、大きな元本割れとなる仕組債が続出しました。

生徒:その結果…?

先生:リスクの理解が不十分なまま仕組債を買わされたとして、高齢者が苦情を訴えるケースが相次ぎ、それが社会問題となったのです。2023年に入ると、証券取引等監視委員会は、このような売り方が、金融商品取引法の「適合性の原則」に反するとして、地方銀行に対し業務改善命令を出すケースまで出てきました。

生徒:買ってしまった方々がお気の毒です。私たち個人投資家も、十分な注意が必要ですね。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★株価ってどう変動する?どう注文すればいい?株式投資の基本はこちらをチェック