●弊社はYCC修正の予想だったが副作用の度合いと物価見通しを踏まえ現状維持の見方に変更。

●総裁、副総裁ともYCC修正は副作用の強まりや物価見通しの上方修正が必要であることを示唆。

●したがってこの先はYCC修正の手掛かりとなり得る日銀の債券市場サーベイや展望レポートに注目。

弊社はYCC修正の予想だったが副作用の度合いと物価見通しを踏まえ現状維持の見方に変更

日銀は7月27日、28日に金融政策決定会合を開催します。引き続き、イールドカーブ・コントロール(YCC)の修正有無に対する市場の関心は高く、今会合での注目点の1つとなっています。現在、YCCにおける10年国債利回りの操作目標はゼロ%程度で、上下0.5%程度の変動幅が設定されており、修正にあたっては「変動幅の再拡大」や、「操作目標の年限短期化」などが選択肢にあがっています。

弊社は従来、今会合でYCCの許容変動幅が上下0.5%から1.0%に再拡大されるとみていましたが、7月18日にYCCは現状維持との見方に変更しました。変更の理由は、①現時点でYCCの副作用増大により、債券市場の機能が大きく低下する状況には至っておらず、修正を急ぐ必要性は低いと判断したこと、②弊社の最新の物価見通しに基づき(図表1)、2%の物価安定の目標が達成される可能性は依然低いと判断したことです。

総裁、副総裁ともYCC修正は副作用の強まりや物価見通しの上方修正が必要であることを示唆

改めて、直近の日銀総裁、副総裁の発言を確認してみると、植田和男総裁は6月28日、「日銀の想定では年末にかけてインフレの伸びは鈍化する見通し」だが、「24年に入ってインフレの伸びが幾分加速すると予想している」と述べました。しかしながら、後者については「さほど確信できていない」と認めた上で、「(それが)実体化するとの妥当な確信が持てれば、政策を変更する良い理由となる可能性はある」と発言しました。

植田総裁はまた、7月18日に、緩和姿勢の前提や見通しに変化がないか「毎回の金融政策決定会合でチェック」し、「前提が変わらない限りは全体のストーリーは不変」と述べました。内田真一副総裁は7月7日付日本経済新聞のインタビュー記事で、YCCの修正は「金融仲介や市場機能に配慮しつつ、いかにうまく金融緩和を継続するかという観点からバランスをとって判断していきたい」とした一方、YCCは当面「続けていく」と強調しました。

したがってこの先はYCC修正の手掛かりとなり得る日銀の債券市場サーベイや展望レポートに注目

以上より、YCC修正には、「副作用の強まり」や「物価見通しの上方修正」が、重要な要素と思われます。副作用については、日銀が大手機関投資家を対象として、四半期毎に調査、公表している「債券市場サーベイ」が参考になります(調査は2月、5月、8月、11月に実施、公表は原則調査月翌月の第1営業日)。5月調査における債券市場の機能度判断指数(DI)はマイナス46と、2月調査(マイナス64)から改善しましたが、まだマイナス圏です。

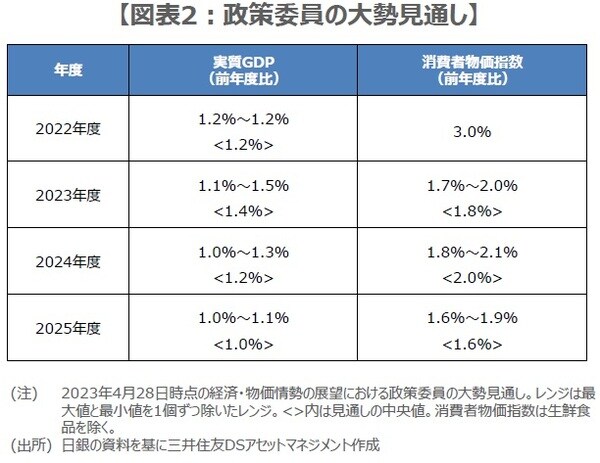

そして物価見通しについては、日銀が通常、1月、4月、7月、10月に公表している「経済・物価情勢の展望」(展望レポート)が参考になり、これが今会合のもう1つの注目点です。前回4月時点の見通しは図表2の通りですが、仮に2024年度や2025年度の物価見通しが上方修正される流れとなれば、YCC修正の余地は広がると考えられます。つまり、見通しの変化の方向性が政策判断の手掛かりになるため、今後も展望レポートは要注目です。

(2023年7月20日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀「YCC修正」⇒「現状維持」に見方変更…今後の〈政策判断の手掛かり〉は?三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト