●今回の利上げは織り込み済み、市場の焦点は次回以降の利上げの有無や最初の利下げ時期に。

●米物価の動きなどを踏まえると7月以降も利上げは必要、7月で利上げ終了との見方はハト派的。

●利上げ打ち止め示唆は今回なし、弊社は7月、11月の利上げと、来年7-9月期の利下げを予想。

今回の利上げは織り込み済み、市場の焦点は次回以降の利上げの有無や最初の利下げ時期に

米連邦準備制度理事会(FRB)は、7月25日、26日に米連邦公開市場委員会(FOMC)を開催します。そこで今回のレポートでは、FOMC の主な注目点について整理していきます。まず、政策決定について、直近のフェデラルファンド(FF)金利先物市場では、25ベーシスポイント(bp、1bp=0.01%)の利上げ確率が約99%となっており、今回のFOMCにおける利上げの決定は織り込み済みです。

そのため、市場参加者の関心は、すでに次回FOMC(9月19日、20日)以降の利上げの有無や、最初の利下げ時期に移っており、今回はこれらの手掛かりを探る動きが予想されます。参考までに、前述のFF金利先物市場では、7月で利上げは打ち止めとなり、その後しばらくFF金利は据え置かれ、来年3月19日、20日のFOMCで利下げが開始されるとの見方が優勢となっています(図表1)。

米物価の動きなどを踏まえると7月以降も利上げは必要、7月で利上げ終了との見方はハト派的

改めて、政策金利に関するFOMCメンバーの見解を確認してみると、前回6月に公表された、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では、2023年末の中央値が5.625%でした。現在、FF金利の誘導目標は5.00%~5.25%ですので、仮に7月に25bpの利上げが決定された場合、年内さらに25bpの利上げが決定される余地は残っていると考えられます。

足元で、米国の雇用情勢は安定しており、個人消費は底堅く推移しています。インフレはすでに最悪期を脱していますが、6月消費者物価指数は食品とエネルギーを除くコア指数で、前年同月比の上昇率はまだ4.8%の水準にあります。そのため、物価の伸び率を持続可能な2%のレベルに戻すには、7月以降も利上げは必要と判断され、7月で利上げ終了との見方は、ややハト派的と思われます。

利上げ打ち止め示唆は今回なし、弊社は7月、11月の利上げと、来年7-9月期の利下げを予想

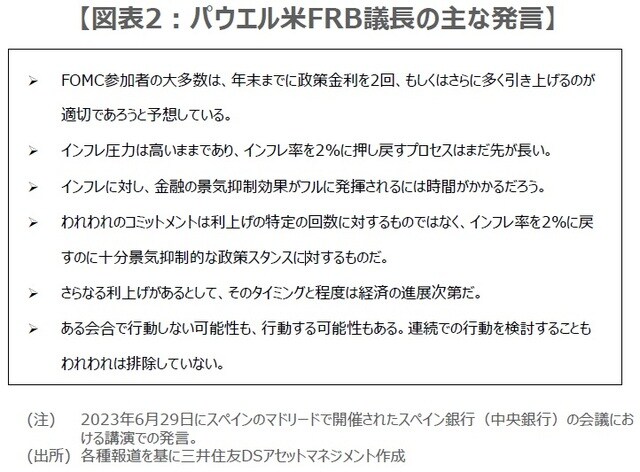

少なくとも今回、FOMC声明やパウエル議長の記者会見における発言が、利上げ打ち止めを示唆する内容となる可能性は低く、政策判断はデータ次第とする、従来の見解を繰り返すとみています。なお、パウエル議長は6月29日の講演で、「ある会合で行動しない可能性も、行動する可能性もある」とした一方、「連続での行動を検討することも排除していない」と述べました(図表2)。

なお、弊社は7月18日、米金融政策について、利上げは年内7月と11月(従来は7月と9月)、利下げ開始は来年7-9月期(従来は来年4-6月期)との見方に変更しました。FRBは雇用や物価のデータを見極めつつ、慎重に利上げのタイミングを計り、11月以降はFF金利を長期間据え置き、量的引き締め(QT)を進めるとみています。その結果、インフレは一段と沈静化し、米経済はソフトランディング(軟着陸)に向かうと考えています。

(2023年7月19日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【2023年7月FOMCプレビュー】7月・11月の「利上げ」と来年7-9月期の「利下げ」を予想…今回の注目点を整理する(三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説)』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト