●ドル円は6月30日に145円台をつけた後、7月11日には140円台後半までドル安・円高が進行。

●これは米雇用統計の結果などによる、ドル買い・円売りポジションの調整によるところが大きいとみる。

●米CPI次第では更なるドル安・円高も、日銀は7月YCC修正でも緩和継続で過度な円高は回避。

ドル円は6月30日に145円台をつけた後、7月11日には140円台後半までドル安・円高が進行

ドル円は6月30日の外国為替市場で、一時1ドル=145円07銭水準をつけ、2022年11月以来、およそ7ヵ月ぶりのドル高・円安水準に達しました。しかしながら、その後はドル高・円安の流れが一巡し、ドル円は数営業日にわたっておおむね144円台での取引が続きましたが、7月7日にドル安・円高方向へ急速に転じ、日本時間7月11日正午には140円台後半をつけています。

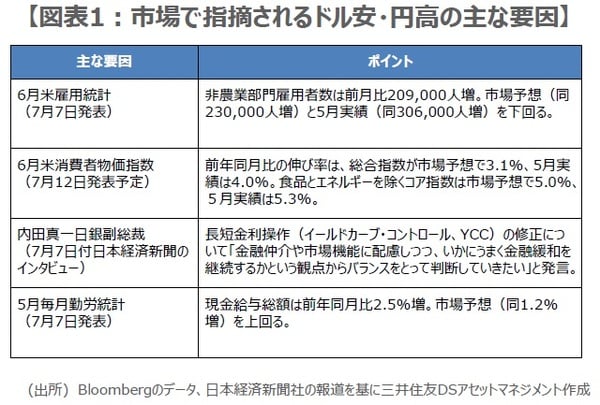

市場では、ドル安・円高の要因として、主に次の諸点が指摘されています(図表1)。具体的には、①6月米雇用統計で非農業部門雇用者数の伸びが市場予想を下回ったこと、②6月米消費者物価指数(CPI)の伸びの鈍化が予想されていること、③日銀の内田真一副総裁の発言や、5月の毎月勤労統計で賃金の伸びが市場予想を上回ったことで、日銀の政策変更の可能性が市場で意識された、などです。

これは米雇用統計の結果などによる、ドル買い・円売りポジションの調整によるところが大きいとみる

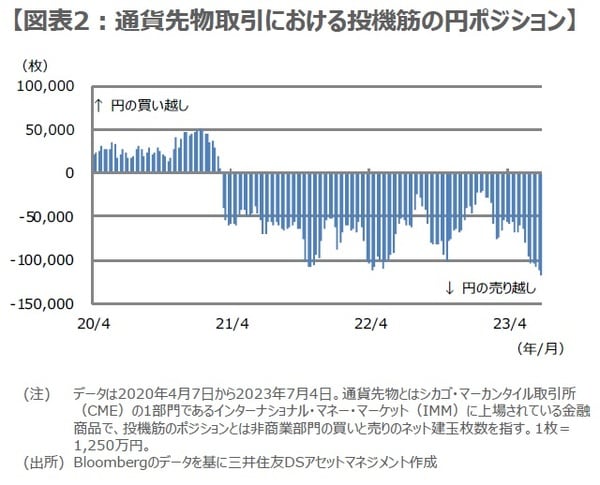

ドル円が145円台をつけた後、しばらく横ばい推移が続いたなかで、これらの材料が重なった結果、ドル売り・円買いが加速したと推測されます。参考までに、シカゴ・マーカンタイル取引所(CME)の1部門であるインターナショナル・マネー・マーケット(IMM)に上場されている通貨先物の動きをみると、投機筋(非商業部門)の円ポジション(持ち高)は、7月4日時点で約117,920枚の売り越しとなっています(図表2)。

なお、2022年10月25日時点における投機筋の円ポジションは、102,618枚の売り越しでした。また、ドル円が152円台に迫ったのは2022年10月21日で、政府・日銀がドル売り・円買いの為替介入を実施したのは10月21日と24日でした。つまり、足元の投機筋の円売りポジションは、大幅な円安が進み、介入が実施された昨年10月時点よりも、大幅に積み上がっていることが分かります。

米CPI次第では更なるドル安・円高も、日銀は7月YCC修正でも緩和継続で過度な円高は回避

そのため、投機筋が積み上がった円売りポジションをいったん調整したことは十分予想され、これが一定程度、ドル円相場に影響を与えたものと考えられます。投機筋の円ポジションの動きは、必ずしも実際の相場に反映されるとは限りませんが、米CPIの内容次第では、投機筋の円売りポジションの調整がもう一段進むことなどにより、短期的にドル安・円高の動きが強まることも想定されます。

また、弊社の予想通り、日銀が7月に長短金利操作(イールドカーブ・コントロール、YCC)の許容変動幅の再拡大に踏み切れば、ドル円は200日移動平均線(本日137円20銭付近に位置)を割り込んで、ドル安・円高が進む展開も見込まれます。ただ、日銀はYCC修正後も、YCCの枠組みとマイナス金利政策を維持することで、緩和継続の姿勢を強く示す可能性が高く、過度な円高進行は避けられると考えています。

(2023年7月11日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【相場分析】1ドル140円台まで下落!ドル円が足元で急速に「ドル安・円高方向」に振れたワケとは?三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト