高齢者が「老後破産」に陥る、3つの危険なパターン

これまで追ってきた数字から「なんだ、余裕があるじゃないか…」と思われるかもしれないが、決して終生にわたって安泰とは言い切れない。

日本弁護士連合会『2020年破産事件及び個人再生事件記録調査』によると、破産債務者のうち、60代が16.37%、70代以上が9.35%。破産債務者の4分の1は高齢者なのだ。そして、6.69%は年金生活者となっている。

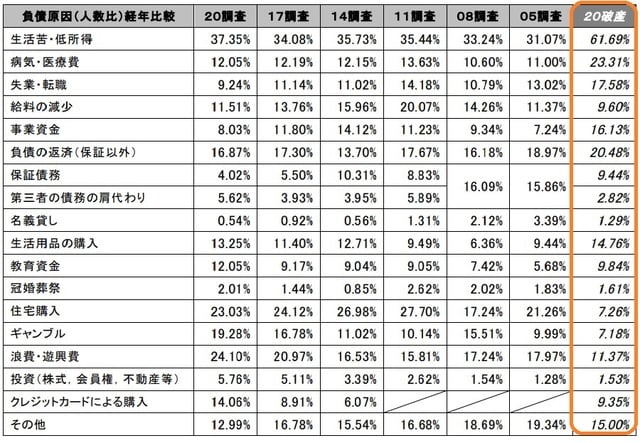

なぜ「老後破産」に陥ってしまうのか。下記の図表2は、負債原因と破産理由(20年、オレンジ色の囲み部分)だが、高齢者の家計における典型的な事例についてもまとめてみた。

老後破産の典型パターン① 病気・医療費

破産理由の23.31%。高齢になれば、当然だが病気のリスクも高まる。1回ごとの負担額はさほどではなくても、何度も通院や治療を重ねれば、家計を圧迫することになる。また保険適用外の治療をおこなえば、金額も大きくなってしまう。

老後破産の典型パターン②住宅購入

破産理由の7.26%。中年になってから、ゆとりのない計画でローンを組むと、このような結果になることも。日本の高齢者の持ち家率は9割超だが、住んでいる以上、メンテナンスは必須。長年暮らしていれば大がかりなリフォームも必要となり、貯蓄では対応できなくなるケースも少なくない。

老後破産の典型パターン③投資(株式、会員権、不動産等)

破産理由の1.53%。年金だけでは生活の見通しがたたず、貯蓄を取り崩すことになると、かなり潤沢な預貯金を保有していても「いつか底をつくのでは」と恐怖に駆られてしまう。そんな折、投資を勧められると、思わず気持ちがなびくことに。焦りや不安のあるなか、知識がないままスタートしたり、結果を焦ってハイリスクなものに手を出したり、といった行動が懸念されるほか、場合によっては詐欺などの犯罪に巻き込まれるパターンも。

いまの日本で「老後破産は無縁」と言い切れる人は、どれほどいるのだろうか。まじめに、堅実に暮らしてきたはずが、ちょっとしたきっかけで、生活がガタガタと音を立てて崩れてしまう。

「どうしてこんなことに!?」

と、破産してから慌てても遅いのだ。将来的なリスクは放置してはならない。リスクの少ない資産運用を行う、定期的に保険を見直しておくなど、都度、こまめに対策を立ててリスク回避しておくことが、なにより重要なのである。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~