ゼロクーポン債のしくみ

ゼロクーポン債は、アメリカ等の国が発行する「債券」の一種です。

債券には「償還期間」があり、債券を購入した人は償還期間中、利子(利金)を受け取れます。そして、償還の時には「額面金額」が戻ってきます。

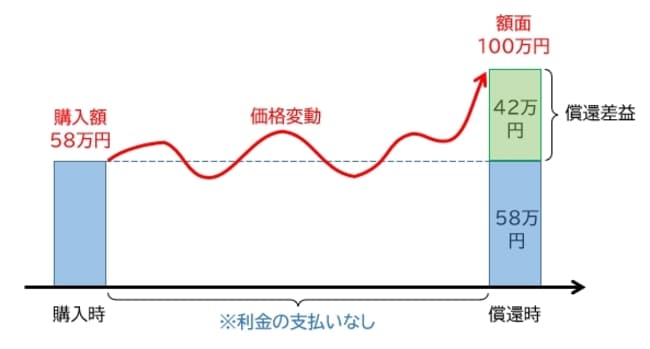

ふつうの債券は、購入額と「額面金額」がほぼ同じです。しかし、ゼロクーポン債は購入額が「額面金額」より割安に設定されています。つまり、購入した額よりも、償還期間が終わって返ってくる額の方が大きくなっているのです。

その代わり、償還期間中に1円も利子を受け取ることができません。

たとえば、以下の債券があったとします。

・額面金額100万円

・購入価格58万円

・償還期間17年

58万円を払い込んで17年後に100万円が償還されるので、償還差益が総額42万円発生し、約72.4%増えたことになります(【図表】参照)。

これは、利回り約3.2%で17年間、「複利」で運用されたのと同じといえます。

複利は、利息に利息がつき、等比級数的に増えていくという意味です。

ゼロクーポン債は、ふつうの債権と違って利金を受け取れない代わりに購入価格が割安に設定されており、全期間トータルでみて、高い利回りを得られるということです。

ゼロクーポン債が向いているケース

ゼロクーポン債が向いているのは、以下の2つの条件を両方ともみたすケースです。

【ゼロクーポン債が向いているケース】

1. まとまった額の現預金があるが、当面使う予定がない

2. 株式投資より低リスクの金融商品を選びたい、または、株式とリスク分散をしたい

◆条件1|まとまった額の現預金があるが、当面使う予定がない

まず、まとまった額のお金があるけれども、当面の間、そのお金を使う予定がないことです。

たとえば、今ある数百万円、数千万円のお金があり、将来、住宅の購入資金、子どもの学資や結婚資金、老後資金等のためにとっておきたいと考えている場合、ゼロクーポン債を活用すれば、効率よくお金を増やせる可能性があります。

◆条件2|株式投資(投資信託を含む)に抵抗がある、または、株式とリスク分散をしたい

それに加え、株式投資に抵抗があるか、株式投資とのリスク分散をしたいと考えていることです。

株式投資は大きな利益を得られることがある反面、ハイリスクであり、安定性・確実性に欠けます。

これに対し、債券は、国家が発行するものであり、利回りも約束されているので、安定性・確実性が高いといえます。

ゼロクーポン債を活用する場合のリスク・注意点

ただし、ゼロクーポン債にも、リスク・注意点があります。とりわけ重要なのは以下の3つです。

1. 「円高」があまりに進みすぎると損失が発生するリスクがある

2. 償還時の差益に約20%の税金がかかる

3. 途中で売却すると損をする可能性がある