3年から7年に延長!「生前贈与加算」に要注意

黒「贈与税には、1人当たり年間110万円という基礎控除、つまり実質的な非課税枠があります。したがって、1年あたり110万円以下の贈与については贈与税がかかりませんし、納税申告も不要です。これを活用して、毎年コツコツ贈与するというのが、相続税対策の定番ともいえる方法です」

――額は小さいものの、たとえばお子さんが3人いて、毎年110万円の贈与を10年続けたとすると、3,300万円ほど移転できることになりますから、バカにならないですね。

黒「はい。ただし、注意点もあります。まず、「定期贈与」とみなされるリスクにご注意ください。110万円以下の贈与を、毎年同じ額・同じタイミングで行っていると「定期贈与」と判断され、贈与した全額に対して課税されてしまう可能性があります」

――なるほど。これは、どうしたら回避できるのでしょうか。

黒「これは、『贈与の時期や金額を一定にしない』『贈与の度に契約書を作成する』といった方法で回避可能です」

――なるほど。「贈与したい額を単に分割している」とみなされないことが大事ってことですね。

黒「そのとおりです。もう1点注意していただきたいのが、『生前贈与加算』というルールです。

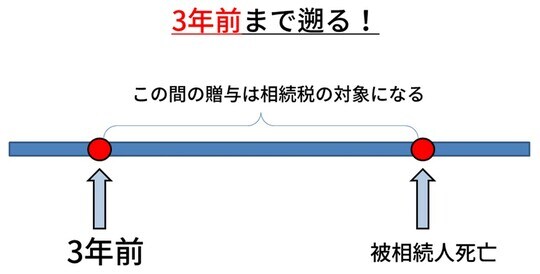

現状、『死亡前の3年間に相続人が受け取った資産は、基礎控除内の贈与であっても相続財産に加算して相続税の計算をしなければならない』というルールがあります」

――110万円の非課税枠内で贈与していても、亡くなる3年前以内の贈与に関しては、持ち戻して課税されてしまうということですね。

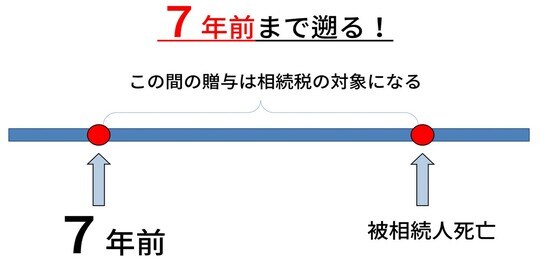

黒「はい。ところが、このルールについて改正案が出ています。

持ち戻しの期間を3年から7年に延長するという内容が、昨年末の改正大綱で盛り込まれました」

――それって、相続税の負担が増える可能性があるってことじゃないですか……! だいぶ改悪ですね。

黒「そうなんですよ。ただ、実は改正でもうひとつ大きな動きがありました」

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら