退職時は貯蓄5億円だったが…「このままでは83歳で破産する」

50歳のタイミングで自身の創業した会社の代表を退任した、元会社経営者のAさん(仮名・55歳男性)。退職から5年が経ち、子どもも無事に独立した今、都内の一等地で妻と2人暮らしをしています。

現役時代は毎日遅くまで働いていた分、退職後は悠々自適に暮らすことを考えています。数億円の退職金も受け取ったこともあり、海外旅行など「やりたいことをとにかくたくさんやろう」と思い描いていました。

65歳からは年金の受け取りも始まるし、今後の生活に困ることはないだろう…そう考えていたAさんでしたが、ふと貯蓄を見てみると、5年前は5億円もあった貯蓄が、いまや4.25億円にまで減っていることに気づきました。

5年間で7,500万円を使ったということは、1年あたりの支出は1,500万円です。このままの生活を続けた場合、貯蓄はいつまで持つでしょうか。単純計算で4.25億÷1,500万円=28年です。Aさんは、このままでは83歳の時点で貯蓄がゼロになり破産してしまうことに気づきました。

人生100年時代といわれるなかでは、老後の医療や介護費用の心配もあります。今までは忙しい上に関心もなかったので、資産運用のことなど考えたことはありませんでしたが、このことをきっかけに資産運用の必要性を認識するようになりました。

いくらお金があっても油断大敵

前述した通り、Aさんは退職時に5億円の貯蓄があるので使い切ることはないと思い、「やりたいことをとにかくしよう」と考えていました。また交友関係も広いため、毎月の付き合いに伴う出費は絶えませんし、「まだ55歳で若いので支出を減らすことも難しいな」と考えています。

Aさんは資産運用を何もしていなかったので、年金受給が始まるまでの間は、退職金やこれまでの貯蓄を取り崩しながら生活する予定でした。65歳からは年金を受け取ることもできるので少し期待しながら生活していましたが、改めて将来のことを考えたところ、今回の事態に気づかされました。高額の退職金を受け取ったとしても、支出が多い状態が続くと破産する可能性はあります。

支出を減らせないAさんが老後破産を回避するには

前述した通り、Aさんの1年あたりの支出は1,500万円になります。

このまま毎年1,500万円使っていくと、83歳となる28年後には資産がゼロになってしまいますが、この問題は「お金に働いてもらうこと」で解決できます。

投資の目的は主に3つあります。それぞれの目的を理解した上で投資をすることが大切です。

キャピタルゲインは、値上がり益なので、リスクを許容し資産を大きく成長させたい人に向いています。投資対象は株式がメインになるでしょう。

インカムゲインは、投資をすることで毎年入ってくる定期収入を使いたい人に向いています。投資対象は、債券や国内不動産になるでしょう。

タックスメリットは、相続税や所得税を圧縮したい方向けです。投資対象は国内不動産や保険になります。

一つの投資目的だけでなく、複数の投資目的を組み合わせて資産配分を構築するケースが多いです。

退職者の資産運用は、減らさない「守りの運用」が大切

Aさんのような退職された方の資産運用で大切なのは、退職金が原資のため「減らさない・守りの運用をする」という点です。現役世代であれば、投資でマイナスを出したとしても労働収入でカバーできますが、Aさんは退職済みのため今後の収入源は年金しかなく、投資で大きなマイナスが出た場合にリカバリーすることは難しいため、大きなリスクを取ることはできません。ゆえに株式をたくさん持つのではなく、債券や国内不動産が中心の守りの運用をすべきです。

よってAさんは債券と国内不動産のインカムゲインを生む資産を中心に投資することにしました。また、資産運用の目標として「1年間の支出である1,500万円を資産運用からのインカムゲインで賄う」ことを設定しました。

「守りながらインカムゲインを獲得する投資」の全体像

Aさんがどのような資産に投資すべきかはなんとなく見えてきましたが、どの資産にどれくらい配分すればいいのでしょうか。

実は「資産運用の結果の9割は資産配分で決まる」と言われています。どのカテゴリーの資産に配分するかで投資結果の9割が決まると言われており、とても大切な要素です。資産運用を検討する際は、まず資産配分を構築した後で、その資産に投資すべきか議論すべきです。

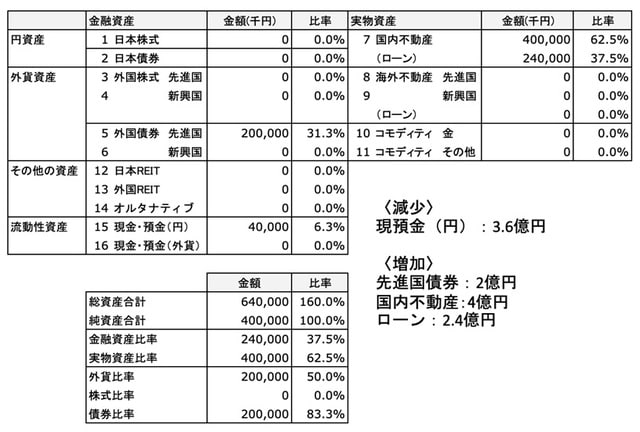

今回のAさんの資産配分は図表のようになります。

年間の支出は1,500万円の支出なので、2年分の生活資金+αとして4,000万円は現金として残しておくと仮定します。今回は米ドル建債券に2億円投資するとともに、頭金1.6億円で2.4億円の借入をし、4億円の一棟不動産に投資することにします。そうすると、総資産比率(レバレッジ比率)は160%、金融資産比率が37.5%、実物資産比率62.5%になります。

先進国債券は外貨の供給源・流動性の確保という役割、国内不動産はインフレヘッジ・レバレッジの活用・相続税圧縮という役割を持っています。

外貨比率に関しては、為替に関して明確な考えがないのであれば、円安リスクヘッジのために50%程度にすると適切です。

<インカムゲインの試算>

先進国債券のインカムゲインは、投資額2億円・年利回り5%で計算すると年間約1,000万。国内不動産のインカムゲインは、実質利回り3.5%、諸費用を15%、借入30年、金利1%で計算すると、借入金返済後に手元に残るのは年間約600万円。それぞれのインカムゲインを合計すると1,600万円(税引前)です。

適切な資産に配分することで、「年間支出1,500万円分を資産運用によるインカムゲインで賄う」ということが達成可能になります。

まとめ

資産運用をすることで、老後破産を防ぐことが可能です。老後資金の性質を理解し、リスクを取りすぎない運用をすることが大切です。

藤村 大星

株式会社ウェルス・パートナー ポートフォリオマネージャー

三菱UFJモルガン・スタンレー証券に入社。会社経営者や医師等の富裕層への資産運用コンサルティング業務に従事。

2022年10月に株式会社ウェルス・パートナー及び株式会社ウェルス・ソリューションズに入社。資産1億円以上の富裕層向けに資産保全・管理、相続・事業承継対策等のアドバイスを行う。