●米経済は昨年急速に鈍化したが、川上物価の落ち着きで歯止めが掛かり、足元雇用などが堅調。

●現状を踏まえ経済見通しを上方修正、利上げは年内2回、リセッション回避でソフトランディングへ。

●来年4-6月期から利下げ開始へ、引き続き信用条件の引き締まり度合いや物価動向に要注意。

米経済は昨年急速に鈍化したが、川上物価の落ち着きで歯止めが掛かり、足元雇用などが堅調

弊社は6月22日、米国経済の見通しを更新しました。今回のレポートでは、そのポイントについて解説します。はじめに、米国経済について、昨年から足元までの動きを簡単に振り返ります。米国では昨年、インフレの進行を受け、米連邦準備制度理事会(FRB)による利上げが3月の米連邦公開市場委員会(FOMC)から開始されました。これにより、米国の経済活動は急速に鈍化し、市場では景気後退(リセッション)懸念が浮上しました。

しかしながら、その後、製造業などにおける供給の目詰まり(ボトルネック)が解消に向かうと、川上の輸入物価や生産者物価が落ち着き、景気減速に歯止めが掛かりました。消費者物価指数の伸び率も、まだ水準は高いものの、低下傾向が続いており、最悪期を脱しました。そして、足元の労働市場は堅調で、非農業部門雇用者数の前月比増加数は、直近6ヵ月平均で約30万人を維持しており、個人消費も底堅く推移しています。

現状を踏まえ経済見通しを上方修正、利上げは年内2回、リセッション回避でソフトランディングへ

次に、米国の金融政策と経済の先行きについて考えます。弊社は従来、フェデラルファンド(FF)金利の誘導目標は年内5.00%~5.25%で据え置かれ、米国経済は年後半から来年初めにかけて、軽度なリセッション局面を迎えると想定していました。しかしながら、前述の米雇用情勢と消費動向を踏まえ、今般、景気の軌道予想を上方修正し、年内2回の追加利上げが行われるとの見方に変更しました。

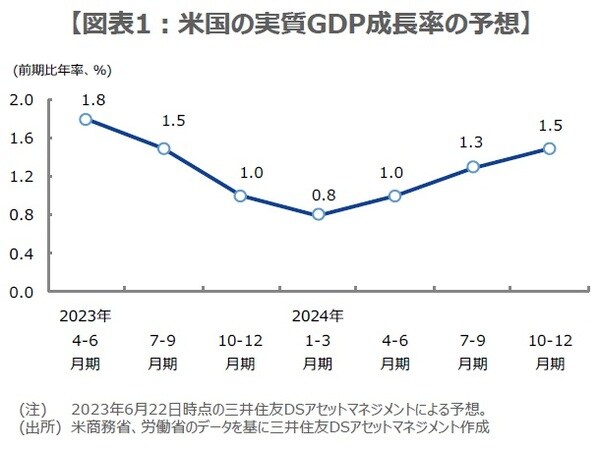

具体的に、FF金利は7月と9月のFOMCで、25ベーシスポイント(bp、1bp=0.01%)ずつ利上げが行われ、年末時点の誘導目標は、5.50%~5.75%に達するとみています。実質GDP成長率は、2023年4-6月期の前期比年率+1.8%以降から減速し、2024年1-3月期には同+0.8%まで低下すると予想しています(図表1)。つまり、米国経済はリセッションを回避し、軟着陸(ソフトランディング)となる可能性が高まったと考えています。

来年4-6月期から利下げ開始へ、引き続き信用条件の引き締まり度合いや物価動向に要注意

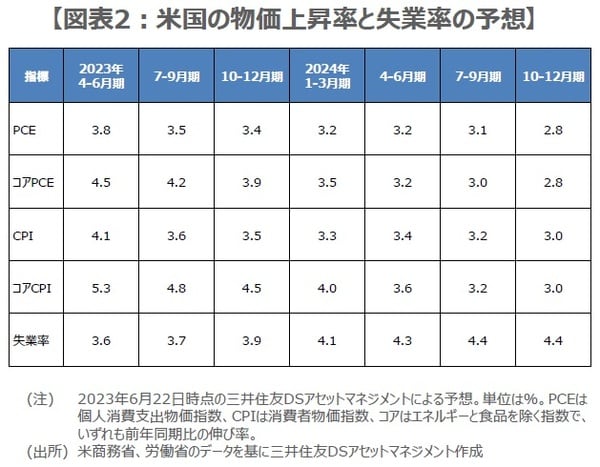

なお、物価と雇用については、この先の景気減速に伴い、物価の伸びは鈍化し、失業率も悪化する見通しですが、いずれもその度合いはさほど大きくないと判断しています(図表2)。通年の実質GDP成長率は、2022年が前年比+2.1%、2023年が同+1.8%、2024年が同+1.1%を見込んでおり、利下げは2024年4-6月期(従来は2024年1-3月期)以降、四半期毎に25bp実施され、2024年の成長を支えるとみています。

リスクシナリオとしては、①信用条件の引き締まりが予想以上のものとなり、景気腰折れでリセッション入りとなる展開、②インフレの伸びが予想以上に粘着的なものとなり、大幅な追加利上げで、リセッション入りとなる展開、などが考えられます。現時点では、いずれも実現の公算は小さいと思われますが、信用条件の引き締まり度合いや物価動向は、引き続き注意してみておく必要があります。

(2023年6月27日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『利上げは年内2回、リセッション回避でソフトランディングとなる可能性。2023年後半の「米国経済」見通し【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト