本記事のポイント

・循環物色で資金は回転

・収益拡大期待で目を引く銀行株の上昇

・インフレが資金需要を喚起

循環物色で資金は回転

22日の東京株式市場で日経平均は3日ぶりに反落した。下げ幅は300円余り。「押し目待ちに押し目なし」の展開が続いていたが、比較的まとまった押しを入れたように見える。しかし、それは「気のせい」である。日経平均が3万3,000円台のいま、300円下げたといっても、率にすれば1%にも満たないのだ。押し目のうちに入らないだろう。

押し目らしい押し目を入れたのは新興市場である。東証マザーズ指数は2%を超える大幅安に。6月に入ってから新興市場は、それまでの出遅れ修正が一気に進んで棒上げ状態だったので、その反動が出た格好だ。

主力株に話を戻すと、アドバンテスト(6857)や東京エレクトロン(8035)、ソフトバンクグループ(9984)、ファーストリテイリング(9983)のような値がさ株が売られて日経平均が下げただけであって、TOPIXはプラスなのである。バフェット効果の商社株は続伸。加えて、インバウンド関連株や銀行株などが買われた。

なんということはない、循環物色である。資金の回転が効いている印象だ。こうして循環物色で相場全体の底上げが図れれば、息の長い上昇相場が期待できる。

収益拡大期待で目を引く銀行株の上昇

さて、昨日買われた銘柄群のなかで目を引いたのが上述の銀行株だ。市況解説では米国の利上げが追い風だという。

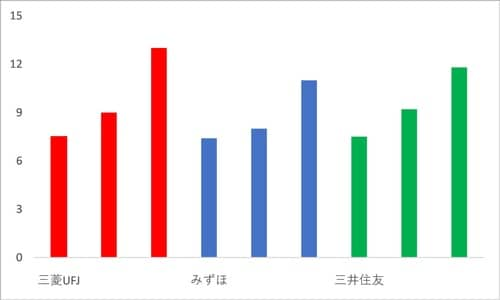

確かに、これも一因だろう。なにしろ、ベースとなる海外貸出しが米国を中心に好調に伸びているのだ。三菱UFJFグループは、2023年3月末の米州事業の貸出残高(銀行連結ベース)が前年同月末比4割増の13兆2千億円になった(MUFGユニオンバンクの株式譲渡の影響除く実質ベース)。三井住友、みずほも同様だ。

三菱UFJは連結、みずほは傘下2行合計、三井住友は単体利ざやの拡大は単に米国金利が上がったからだけの理由ではない。3行とも、利ざやの低い貸出の売却や入れ替えを進めるなど、採算性を意識した運営に舵を切っている。そこに金利高の追い風が吹いている状況だ。

貸出が伸びているのは海外だけではない。実は国内の貸出も伸びている。日銀が8日に発表した5月の貸出・預金動向によると、銀行・信金計の貸出平均残高は前年比3.4%増の602兆3356億円となり、2021年4月以来の伸び率となった。

背景は、ズバリ、インフレである。原材料高で運転資金ニーズが増した。資産インフレの代表である不動産価格の高騰に伴い、不動産向け融資が伸びている。M&Aのニーズもある。これらはみなインフレに起因している。

4/11配信記事『小売業に多方面から追い風…日銀短観からみる「有望株」は?【ストラテジストが解説】』で僕は以下のように述べた。