3月最終週より買い越し基調の海外投資家

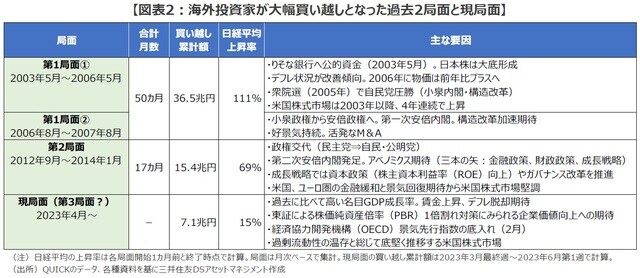

■海外投資家が3月最終週から6月第1週まで11週連続で買い越しています。買い越し累計額は7.1兆円、この間、日経平均株価は18%上昇しました。

■海外投資家の累計買い越し期間が11週以上に及んだ局面は、18 週を記録した2012年11月第2週から2013年3月第2週以来です。

■また、買い越し累計額の7.1兆円は11週の買い越し累計額としては歴史的な水準に達しました。以下に示す通り、7兆円を超える大幅買い越し局面は2003年以降で大きく2回しかありません。

10年に1回の大幅買い越し局面は再来するか

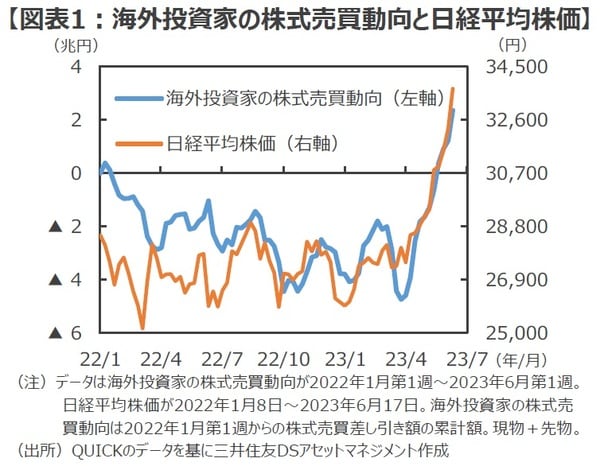

(1)第1局面(2003年5月~2007年8月):小泉・第一次安倍内閣が進めた構造改革への期待

■海外投資家はほぼ10年に1回大きな買い越し局面を迎えていました。

■局面1は2003年5月から2007年8月までです。2006年6月、7月の2ヵ月間、売り越しとなりましたが、その期間を除いても買い越し期間は50ヵ月という長期に及びました。

■同局面での買い越し累計額は36.5兆円におよび、日経平均株価は2003年4月末の7,831.42円から2007年8月末の1万6,569.09円まで111%上昇しました。

(2)第2局面(2012年9月~2014年1月):第二次安倍内閣が進めたアベノミクスへの期待

■局面2は2012年9月から2014年1月までです。買い越し期間は17ヵ月です。

■同局面での買い越し累計額は15.4兆円で、日経平均株価は2012年8月末の8,839.91円から2014年1月末の1万4,914.53円まで69%上昇しました。

(3)現局面(2023年4月~):10年に1回の大幅買い越し局面は再来するか

■4月以降の現局面は、高い名目GDP成長率、東京証券取引所(東証)による株価純資産倍率(PBR)1倍割れ企業への対策要請といった企業価値向上に対する期待が寄与しているもようです。

今後の展開:海外投資家の買い越し「第3の波」はこれから

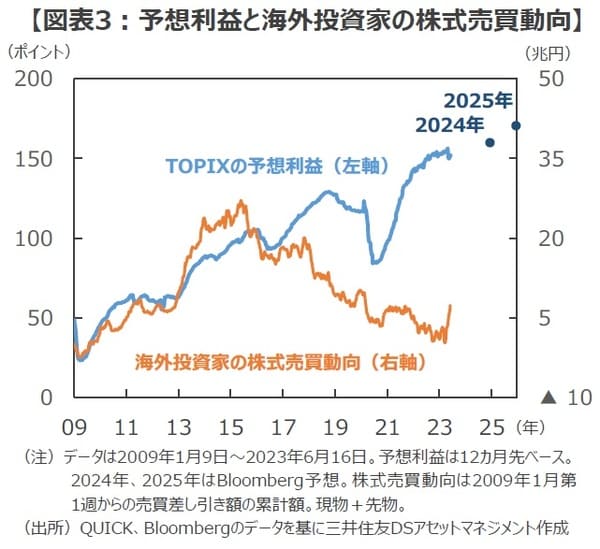

■過去の2回の大幅買い越し局面では、外部環境として利下げ・利上げを問わず、米国株式市場が底堅く推移していたという共通点がありました。

■日本の要因としては、①デフレからの脱却、②政権期待(解散総選挙も含む)、③金融政策に対する信頼、④構造改革期待、⑤好調な業績見通し、といった条件がそろっていた点が共通しています。

■足元では、賃金の上昇、岸田政権の堅調な支持率、植田日銀総裁に対する信認など、過去2回との共通点が浮かび上がります。加えて、東証改革が呼び水となり、ROEの向上といった資本政策やガバナンス改革が企業価値の向上につながるとの期待が集まっています。企業価値の向上によって2023~25年の業績予想がさらに押し上げられると期待されます。

■海外投資家が大幅な買い越しとなった局面と同様の条件がそろい始めています。海外投資家による日本株買い越し「第3の波」はこれからではないでしょうか。

(2023年6月22日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【買われる日本株】10年に1回の「大幅買い越し」局面は再来するか?海外投資家、11週連続で累計額「7.1兆円」買い越すも勢いは止まりそうにない(ストラテジストが解説)』を参照)。

石山 仁

三井住友DSアセットマネジメント株式会社

チーフストラテジスト