フリーキャッシュフローに注目する理由

<フリーキャッシュフローは企業価値を高める伸びしろ>

■22年度の配当と自社株買いを合計した株主還元の総額は27.9兆円と2年連続で過去最高を更新しました。続く23年度は31.5兆円、24年度も34.0兆円と株主還元総額はさらに増加すると期待されます。今回はこうした株主還元や成長投資と密接に関係するフリーキャッシュフローについて整理したいと思います。

■フリーキャッシュフローは自由(フリー)に使えるお金のことです。営業活動によって生み出されたお金から、設備投資や企業買収など、事業活動の将来を担うために使われたお金を差し引いて求めます。

■フリーキャッシュフロー(以下、FCF)が注目される理由は、このお金が配当や自社株買い、借入金の返済、今後の成長分野への投資などに活用される余地がある、企業価値を高める伸びしろがある、と考えることができるためです。

<FCF利回りがプラスとなったプライム市場>

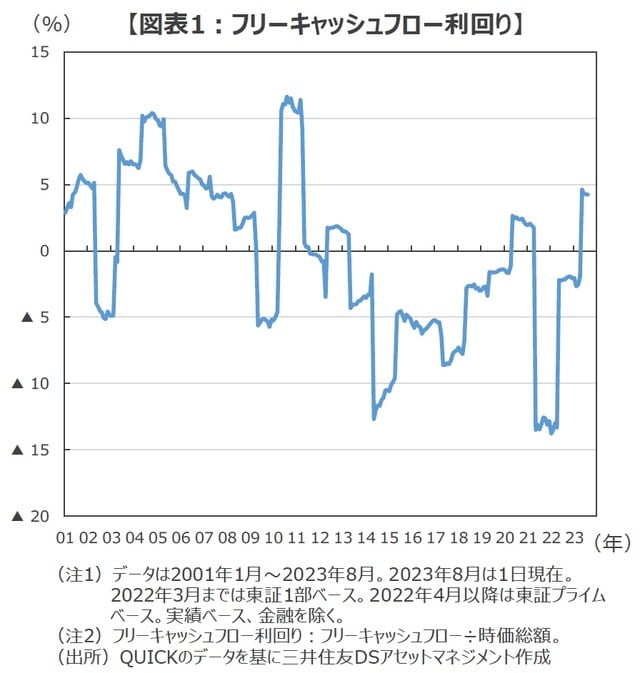

■FCFの大きさを測る尺度として用いられる指標がFCF利回りです。1年間で生み出されたFCFと時価総額を用いて利回りとすることで、1年間でどの程度自由なお金を生み出せたかをみることが可能となります。

■FCF利回りがマイナスの局面は積極的な設備投資を行ったり、大型の企業買収、多額の借入金の返済などがあった場合です。その後、収益化していれば問題はないと考えられます。一方、プラスの局面は、有効な使い道を見つけられずにいるとも解釈され、今後の使い道に注目が集まることになります。

■東証プライム市場(除く金融)のFCF利回りは23年5月以降プラスとなってきました。

FCF利回りでお金の余裕度をチェック

<業種別には濃淡が鮮明>

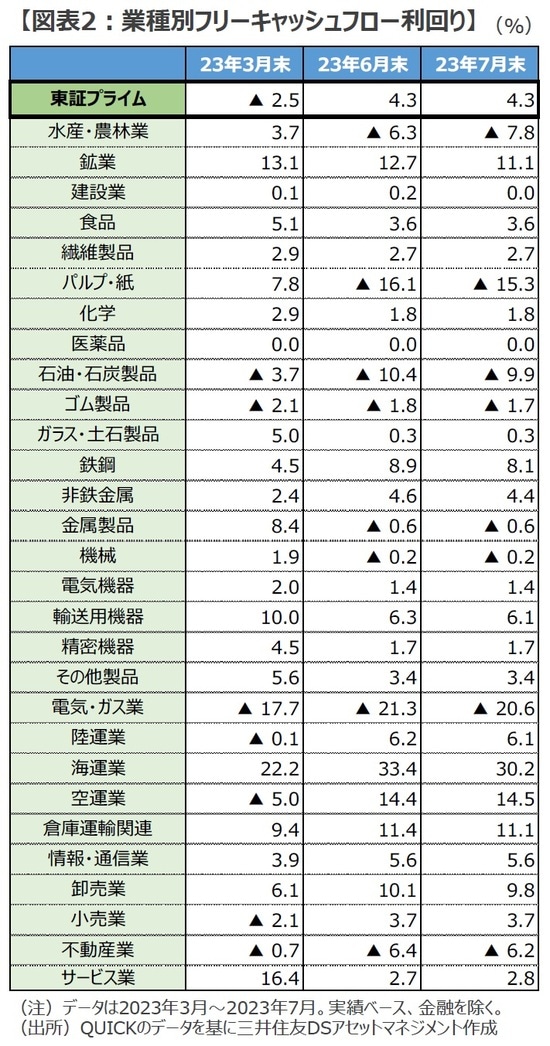

■FCF利回りはお金の余裕度をみる尺度です。東証プライム市場を対象に業種別のFCF利回りを試算しました。業種別にはかなり濃淡があることがわかりました。

■海運業、空運業、鉱業、倉庫運輸関連、卸売業などが東証プライム市場の平均値を大きく上回っています。鉄鋼、輸送用機器も高い水準で推移しています。

■一方、電気・ガス業、パルプ・紙、石油・石炭製品はマイナスとなりました。

■FCF利回りはプラスであれば自由に使えるお金があることを意味しますので、株主還元や将来の設備投資など、株主が納得する使い方が模索されることになります。

<アクティビストが注目する可能性も>

■逆に企業が余剰なお金を成長の原資とせず、株主に還元することなく持ち続ければ、それは資本コストを上回る投資先がないことを意味します。そして、余剰資金の使い道を巡って、アクティビストが標的として注目する可能性もでてきます。

■FCF利回りの高低と株価との間には明確な関係はありません。ただ、お金に余裕がなければ、次の一手が打てないのも事実です。企業収益と株価の関係を見る株価収益率(PER)などと合わせて確認することで、投資成果に結びつくチャンスが拡大すると期待されます。

(2023年8月4日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『マーケットのプロが「フリーキャッシュフロー」に注目する理由【三井住友DSアセットマネジメント・チーフストラテジストが解説】』を参照)。

石山 仁

三井住友DSアセットマネジメント株式会社

チーフストラテジスト