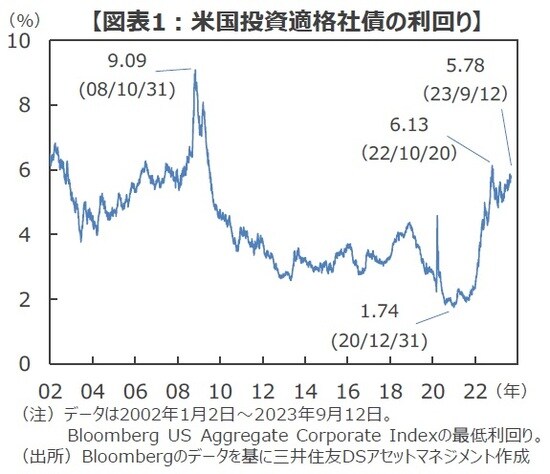

【ポイント①】5%後半で推移する利回り

■米国では、いよいよ利上げサイクルの最終局面が近づいてきました。今後、利上げが最終局面を迎えた後の米国投資適格社債(以下、投資適格社債*)の魅力についてまとめました。

*投資適格社債:相対的に信用力が高く、債務不履行のリスクが低い社債です。格付け会社のムーディーズではBaa格以上、同S&PではBBB格以上に格付けされています。

■2020年12月以降、世界的な物価上昇と金融引き締めの中、投資適格社債の利回りも水準訂正が進みました。投資適格社債の利回りは2022年10月20日に6.13%まで上昇した後、一旦低下したものの再び上昇し、足元では5.78%です。2023年8月以降5.7%~5.8%台と、リーマンショック後の最高水準で推移しています。

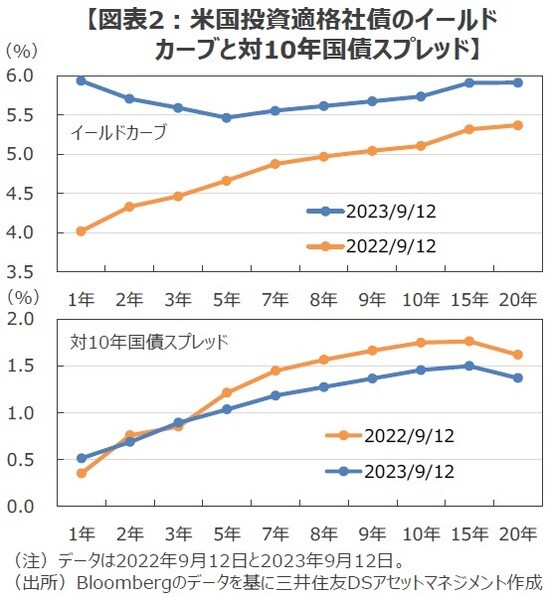

【ポイント②】5年から15年は順イールド

■次に投資適格社債の期間ごとの利回り(イールドカーブ)をみます。1年から5年は急激な物価上昇と大幅利上げを反映して期間の短い利回りの方が高い「逆イールド」となっています。しかし、5年から15年では期間の長い利回りの方が高い「順イールド」で、かつ、この1年間で水準が上昇しています。投資適格社債の利回りは投資の中心となるゾーンで正常な期待形成となっています。

■また、投資適格社債と国債の利回り差(スプレッド)を見ると、5年から20年の期間は1年前の時点より縮小しています。国債利回りとともに投資適格社債の利回りも上昇してきており、投資適格社債が買われやすくなったためと考えられます。

【ポイント③】近づく利上げ終了 ~利下げ局面に転じなくても利回りは低下

<市場は利下げを予想している>

■弊社は11月に追加利上げを実施後、見極めの期間に入り、利下げは2025年からと考えています。一方、市場では利上げは終了しており、2024年中に複数回の利下げがあるとみられています。いずれも2023年で利上げが終了する点は一致しています。そこで過去の利上げ終了後、利下げに転じるまでの期間で投資適格社債の利回りがどのように推移したかをみました。

■利上げが終了した局面は1995年以降で5回あります。その前後で利回り推移をみると、利上げが継続している間は概ね利回りが上昇し、利上げが終了すると利下げが実施される前から利回りが低下し始めていることがわかります。債券市場が景気後退とその後の金融緩和期待を早めに織り込もうとするためと考えられます。

<金融緩和局面への移行には時間がかかる可能性も>

■今回は、好調な景気を背景にインフレがなかなか解消しません。こうした状況から、足元の金融環境は低インフレ時代から高インフレ時代へと変化している可能性も指摘されています。今後、金融緩和へ移行するには相当の時間がかかるかもしれません。

<中長期な視点で投資魅力が増す米国投資適格社債>

■今後、金融市場は利上げの累積効果を見極める局面となりそうです。金融緩和への期待と利回りの低下には時間がかかるかもしれませんが、投資適格社債は利回りが大きく切り上がったことで、年数の経過とともに収益を積み上げることが可能となりました。また、短期的には利回りの低下については慎重にみておく必要はありますが、長めの時間で考えれば利回りの低下(価格の上昇)も期待できそうです。中長期的な視点に立てば、投資適格社債の魅力は増していると考えられます。

(2023年9月13日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『利回り「5%後半」、“リーマンショック後の最高水準”で推移中だが…「利上げ終了後」の米国投資適格社債を考える【三井住友DSアセットマネジメント・チーフストラテジストが解説】』を参照)。

石山 仁

三井住友DSアセットマネジメント株式会社

チーフストラテジスト