●3月末に東証が資本効率改善を企業に要請、市場ではPBR1倍割れ銘柄が注目される流れに。

●新年度入り後PBR1倍割れ銘柄群の平均騰落率はPBR1倍以上の銘柄群を上回る状況にある。

●PBR1倍割れでROE8%以上の銘柄群はより好調、資本効率改善継続ならPBRも改善基調へ。

3月末に東証が資本効率改善を企業に要請、市場ではPBR1倍割れ銘柄が注目される流れに

東京証券取引所(以下、東証)は3月31日、上場企業に対し、資本コストや株価を意識した経営などを要請しました。具体的には、プライム市場上場銘柄の約半数が株価純資産倍率(PBR)1倍割れの現状について、資本収益性や成長性の観点から課題があると指摘しました。そして、資本収益性や成長性の市場評価に関し、改善に向けた方針や具体的な目標を、投資家に分かりやすく示すよう上場企業に期待するとしました。

これを受け、市場では、株価がPBR1倍割れとなっている企業が、その是正に動くとの見方が広がり、PBR1倍割れ銘柄が注目されました。PBRは、株価を1株あたり純資産で割って算出されることから、例えば自社株買いによって資本を減らせば、PBRの改善につながります。そのため、とりわけPBR1倍割れで、かつ、自社株買いなど株主還元に積極的な企業の株価動向に、市場の関心が集まりました。

新年度入り後PBR1倍割れ銘柄群の平均騰落率はPBR1倍以上の銘柄群を上回る状況にある

そこで、今回のレポートでは、新年度入り後のPBR1倍割れ銘柄群の動きを検証してみます。まず、3月31日時点において、東証株価指数(TOPIX)を構成する銘柄のPBRに関するデータを取得し、「PBR1倍割れの銘柄群」と「PBR1倍以上の銘柄群」に分類します。データを取得できる銘柄を対象に計算したところ、PBR1倍割れ銘柄群の割合は全体の53.2%、PBR1倍以上の銘柄群の割合は全体の46.8%でした。

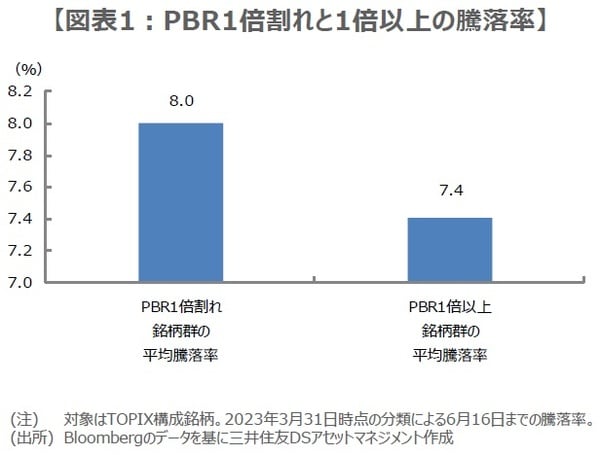

次に、それぞれの銘柄群について、新年度入り後のパフォーマンスを検証します。検証にあたっては、3月31日から6月16日までの騰落率を計算した上で比較します。なお、騰落率は、それぞれの銘柄群における個々の騰落率を単純平均したものです。結果は図表1の通りで、PBR1倍割れ銘柄群は8.0%上昇、PBR1倍以上の銘柄群は7.4%上昇となり、新年度入り後はPBR1倍割れ銘柄群のパフォーマンスが好調だったことが分かります。

PBR1倍割れでROE8%以上の銘柄群はより好調、資本効率改善継続ならPBRも改善基調へ

なお、東証は前述の要請において、プライム市場上場銘柄の約半数が自己資本利益率(ROE)8%未満と指摘しています。この点を踏まえ、「PBR1倍割れの銘柄群」と「PBR1倍以上の銘柄群」について、それぞれ「ROE8%以上」と「ROE8%未満」に区分し、同じく3月31日から6月16日までの騰落率を確認します。結果は図表2の通りで、PBR1倍割れで、ROE8%以上の銘柄群のパフォーマンスが、最も好調となりました。

これらの結果を考慮すると、東証の要請効果は大きかったと判断されます。実際、企業側にも資本効率改善の動きがみられるようになり、市場がそれを好感し、PBR1倍割れ、かつ、ROE8%以上の銘柄群の好パフォーマンスにつながったと推測されます。なお、6月16日時点で、PBR1倍割れ銘柄群の割合は全体の49.5%に低下しましたが、資本効率改善の取り組みが今後、多くの企業に広がれば、低下傾向は続く可能性は高いと思われます。

(2023年6月21日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『注目の「PBR1倍割れ銘柄群」…ストラテジストが〈新年度入り後の動き〉を検証』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト