ガバナンス改革10年目でいよいよ企業価値向上のフェーズ入り

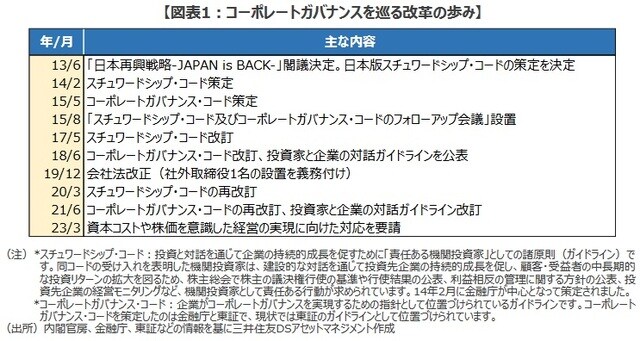

■コーポレートガバナンスを巡る改革は今年で10年目になります。原点は2013年6月の「*日本再興戦略 -JAPAN is BACK-」です。日本再興戦略はコーポレートガバナンスに関連した諸政策を成長戦略として打ち出すという画期的なものでした。まずは、投資家が企業と積極的な対話を行うためのガイドライン(スチュワードシップ・コード)を策定し、次に企業が自らを統治するためのガイドライン(コーポレートガバナンス・コード)が策定されました。コーポレートガバナンスに関連した諸政策が注目された理由は、企業が国際競争力を高める動きを活発化させる上で、社外取締役の採用や株式市場・機関投資家など企業の「外」からの監視や後押しが重要であるとの認識があったためと思われます。

*日本再興戦略:2012年12月に誕生した第2次安倍内閣が打ち出した経済政策(アベノミクス)を支える「3本の矢」の第3の矢「成長戦略」です。第1の矢は「大胆な金融政策」、第2の矢は「機動的な財政政策」でした。

■コーポレートガバナンスの考え方は着実に浸透してきました。ただ、日本企業の株価純資産倍率(PBR)や株主資本利益率(ROE)などの企業価値を判断する尺度をみると、低位にとどまってきました。

■足元では、23年3月に東京証券取引所(東証)が*資本コストや株価を意識した経営の実現に向けた対応を企業に要請したことで、革命的に変化が起きる可能性が高まっています。10年が経ち、いよいよ企業価値が高まるフェーズに入り始めると期待されます。

*資本コスト:事業価値を計算する際に用いられる重要な数値です。借入に対する利息支払い(債権者が要求するリターン)や株式に対する配当の支払いと株価上昇期待(株主が期待するリターン)を指します。投資家の要求を満たすためには、事業計画の収益率が、資本コストを上回る必要があります。

機関投資家の期待は道半ば

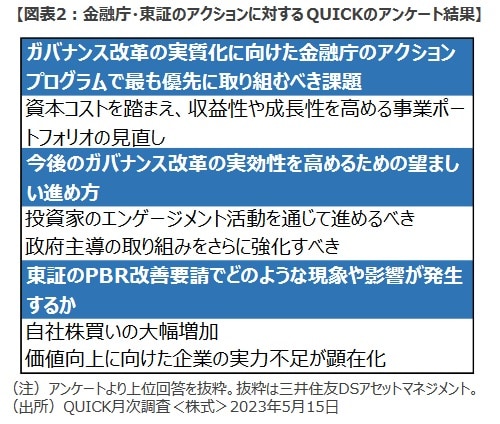

■金融庁がガバナンス改革の実質化に向けたアクションプログラムをまとめました。これを受けて行われたQUICKの機関投資家向けアンケートによれば、企業が資本コストを踏まえて事業ポートフォリオの見直しを進めることに期待しているようです。また、ガバナンス改革の実効性を高めるための進め方としては、企業と投資家が目的を持って「対話(エンゲージメント)」することが重要という回答が上位でした。改革が前進するためには、10年前も今も「対話」がカギとなりそうです。

■東証のPBR改善要請の影響については、自社株買いの大幅増加と価値向上に向けた企業の実力不足の顕在化、という回答が上位でした。企業価値を高められない企業は株主からの圧力が高まるだけでなく、最終的には、市場からの撤退を迫られかねません。市場はそうした淘汰を望んでいると思われます。

■一方、企業価値が高まるとの回答は低位にとどまりました。業績の改善を伴わないPBRの上昇は価値の向上の本質ではないとの認識が背景にあります。機関投資家の期待は道半ばです。

今後の展開:企業価値革命は小型株から

■この10年間、企業側のコーポレートガバナンスへの意識は着実に変化していると思います。どのぐらい変化しているかを「ROE」、「資本コスト」、「コーポレートガバナンス(CG)」、「企業価値」といったキーワードの有価証券報告書等での使用数をTOPIX、TOPIX Smallで測ってみました。

■22年と13年を比較すると両指数とも各キーワードの使用数が着実に増加しています。「CG」と「企業価値」は両指数ともほぼ同じ増加率ですが、「ROE」と「資本コスト」はTOPIX SmallがTOPIXを上回りました。小型株の方が、具体的な数値目標に敏感に対応しているとみることもできそうです。

■「資本コスト」は使用数が少ないため大きな増加となっている面はありますが、東証や金融庁、アクティビストや機関投資家が指摘する最重要指標です。企業価値革命を考える上でもカギになると思われます。数値目標に敏感に対応する小型株を中心に企業価値革命はいよいよ本格化すると期待されます。

(2023年5月17日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『年初来「高値」を更新中…日本株式市場が好調なワケ【ストラテジストが解説】』を参照)。

石山 仁

三井住友DSアセットマネジメント株式会社

チーフストラテジスト