●東証は3月31日、資本コストや株価を意識した経営の実現に向けた対応などを上場企業に要請。

●プライムとスタンダード上場企業は、資本コストや資本収益性の現状分析などの対応が求められる。

●東証の要請を受け持続的な成長を果たす取り組みが企業に広がれば、日本株の魅力は高まろう。

東証は3月31日、資本コストや株価を意識した経営の実現に向けた対応などを上場企業に要請

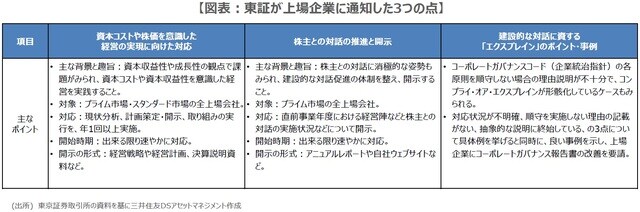

東京証券取引所(以下、東証)は3月31日、市場区分の見直しに関するフォローアップ会議にて対応を進めるとしていた事項のうち、3つの点を取りまとめ、上場企業に通知したことを明らかにしました。3つの点とは、①資本コストや株価を意識した経営の実現に向けた対応、②株主との対話の推進と開示、③建設的な対話に資する「エクスプレイン」のポイント・事例です(図表)。

なお、①は、プライム市場とスタンダード市場の全上場企業が対象、②はプライム市場の全上場企業が対象となります。東証は、これら3つの点について、持続的な成長と中長期的な企業価値向上の実現に向けて重要と考えられる事項をまとめたものであり、規則上の義務付けを行うものではないとしていますが、上場企業に対しては積極的な実施を要請しています。

プライムとスタンダード上場企業は、資本コストや資本収益性の現状分析などの対応が求められる

①の背景には、現状、プライム市場で約半数、スタンダード市場では約6割の上場会社が、自己資本利益率(ROE)8%未満、株価純資産倍率(PBR)1倍割れという状況があります。両市場の上場企業は今後、自社の資本コストや資本収益性の「現状分析」→改善に向けた「計画策定・開示」、→計画に基づく「取り組みの実行」を年1回以上行うことが求められます。また、開始時期についても、できる限り速やかな対応が要請されています。

なお、現状分析に用いる指標の例として、「資本コスト」では加重平均資本コスト(WACC)、株主資本コスト、「資本収益性」では投下資本利益率(ROIC)、ROE、「市場評価」では、株価・時価総額、PBR、株価収益率(PER)が挙げられています。また、分析のポイントとして、資本コストを上回る資本収益性を達成できているか否か、達成でもPBR1倍割れなど十分な市場評価が得られていない場合の要因分析、などが紹介されています。

東証の要請を受け持続的な成長を果たす取り組みが企業に広がれば、日本株の魅力は高まろう

②の背景には、上場企業側に依然として株主との対話に消極的な姿勢がみられることがあります。そのため、プライム市場の上場企業は今後、前事業年度における株主との対話の実施状況などについて、開示が求められます。そして、③は、コーポレートガバナンスコード(企業統治指針)の各原則を順守しない場合の理由説明について、悪い例と良い例を示し、上場企業に改善を要請する内容となっています。

今回、東証が上場企業に通知した内容は、前述の通り要請であり、義務ではありませんが、要請に基づいて行動する企業が増える可能性は高いと思われ、具体的な動きは経営戦略や経営計画、決算説明資料などで確認されることになります。自社株買いや増配などの一時的な対応ではなく、継続して資本コストを上回る資本収益性を達成し、持続的な成長を果たす取り組みが企業に広がれば、日本株の魅力は高まると考えます。

(2023年4月5日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『東証は「資本コストなどを意識した経営」を企業に要請【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト