保障だけに限定…「10年定期保険」

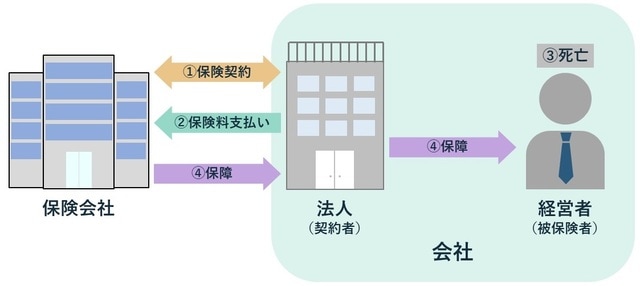

会社経営者の生命保険は、個人でも加入することができますが、法人でも加入することができます。つまり、会社が契約者で受取人、経営者が被保険者となる契約です。

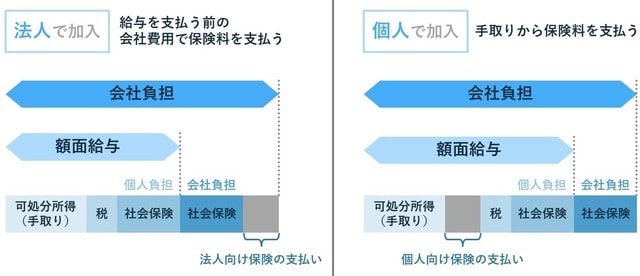

一般的に、経営者には法人契約が好まれます。一番大きな理由は、個人で保険料を支払う必要がないため、保険料を負担している感覚が小さくなるからです。しかも、保険料を会社の経費にすれば、法人税の課税を繰り延べることができ、社会保険料も減額できることから、役員報酬の手取り額を大きくすることが可能です。また、経営者が会社の経費とする場合は、比較的高額な保険料を支払うことを考えるのが一般的です。

もちろん、保険金は会社が受け取りますので、会社から個人に支払わなければなりません。この点、支払う手段として、生前または死亡時の退職金を活用することができ、役員報酬よりも税金の負担を軽くすることができます。

経営者が生命保険の加入を考えたとき、真っ先に相談するのは会社の顧問税理士です。顧問税理士は会社の財務内容をすべて把握していますから、最適な保険商品を指導する立場にあります。また、TKC会員をはじめ、多くの税理士は、保険代理店になっていますので、指導だけでなく販売を行うケースもあります。

これまで、顧問税理士が経営者へ販売してきた保険商品の代表例は、10年定期保険でした。特にTKC会員の税理士が代理店となっている大同生命の10年定期保険が有名です。企業防衛制度と言われるものです。

10年定期保険とは、保険期間が10年間と決められている死亡保険のことです。10年間のうちに死亡または高度障害状態になった場合には、保険金が支払われます。しかし、死亡などの事態が起こらなかった場合、10年後に契約終了となります。満期保険金の受け取りはなく、解約返戻金もありません。つまり、終身保険のように貯蓄性が無く、掛け捨てなのです。しかし、保険料には貯蓄の部分がないことから、純粋に保障だけの支払いとなり、保険料が安くなります。

しかし、10年ごとに契約更新する必要があり、更新するたびに保険料が高くなっていきます。高齢になるにつれて、死亡する確率が高くなるからです。

このような10年定期保険が盛んに販売されたのは、生命保険で貯蓄などおこなうべきではなく、事業継続のために最低限必要な保障額だけを確保すべきだというTKCの企業防衛制度の考え方に基づいているからです。

貯蓄性あり…「長期平準定期保険」

一方で、この企業防衛制度に対抗したのが、ソニー生命やプルデンシャル生命のライフプランナーでした。10年定期保険のデメリットは、貯蓄性がないことでした。そこで、ライフプランナーたちは、そのデメリットを強調し、貯蓄性のある保険商品を販売してきたのです。その商品が長期平準定期保険です。

長期平準定期保険とは、保障を受けられる保険期間がとても長く設定される定期保険です。商工会議所が提携するアクサ生命から販売された70歳満期が人気でしたが、最近の主流は、100歳満期のものです。仮に50歳で加入すると、満期まで50年間という長い契約となります。

長期平準定期保険の保険金や保険料は、100歳になるまで一定です。契約途中で変動することはありません。

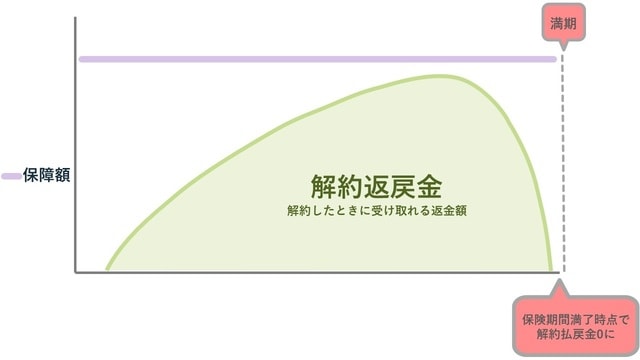

また、途中解約すると解約返戻金が支払われます。この点、払い込んだ保険料の合計額に対する解約返戻金の割合のことを「解約返戻率」といいますが、この解約返戻率は、契約後ゆるやかに上昇していき、一定期間の経過後にピークを迎えたあと、下降していき、100歳になると必ずゼロとなります。

長期平準定期保険で「貯蓄」ができる仕組み

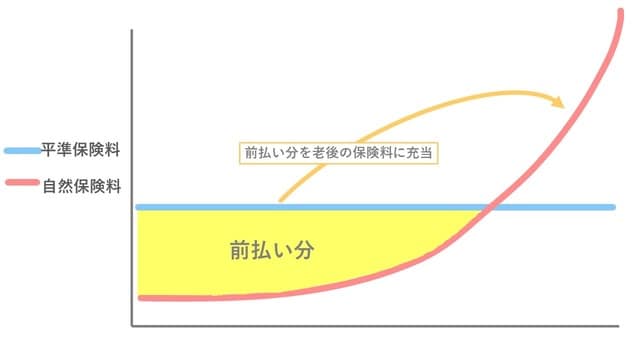

10年定期保険のように保障だけに限定した商品の保険料は、貯蓄性がないことから、純粋な自然保険料だけで成り立っています。自然保険料というのは、死亡率に連動するため、毎年上昇していきます。つまり、若い頃は安く、高齢になると高くなります。

そこで、契約期間にわたって保険料が一定となる方法が考えられたのです。これは、平準保険料です。これは、自然保険料が安い若い頃に将来の保険料を前払いしておくことで、将来の保険料の準備をしておこうとするものです。つまり、保険料に保障だけでなく貯蓄が組み合わされているのです。

例えば、70歳で会社を退職するとすれば、69歳で保険料の支払いを終了させます。そして、71歳から100歳の期間は前払いしておいた保険料を支払いに充てるのです。

長期平準定期保険を「退職金の財源」に活用する方法

長期平準定期保険のメリットは、保険料の一部を経費に入れることができることです。解約返戻率の最高が85%を超える場合、保険料を経費に入れることができませんが、解約返戻率の最高が70%超~85%以下であれば、加入後4割の期間において、保険料の4割を経費に入れることができます。

解約返戻率80%といいますと、20%が戻ってこないことが損ではないかと思われるかもしれません。しかし、この20%は退職するときまでに死んだら保険金がもらえる死亡保障に対する自然保険料だと考えれば、それほど高いものではありません。同様の死亡保障を、10年定期保険の更新を続けることでカバーするとすれば、保険料の合計額はもっと高くなるはずです。

一方で、解約返戻金を退職金の財源とすることができることもメリットとなります。退職時までの支払った保険料のうち、前払いの部分が貯蓄されていますので、それが解約返戻金となって返還されます。解約返戻率80%であれば、支払った保険料の合計額の80%が会社に戻ってくるということです。これを財源として退職金を支給すればよいでしょう。

支払う法人は、一定の限度額まで、退職金を経費に入れることができますし、受取る個人は退職所得として所得税負担を軽くすることができます。経営者は、毎年役員報酬をもらうよりも、まとめて退職金をもらうほうが、税負担が小さくなって有利なのです。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★長期平準定期保険についてはこちらをチェック

★NISAとiDeCoの違い、定期預金からの移行方法はこちらをチェック

iDeCoとの違い・定期預金からNISAへの移し方・つみたて投資枠と成長投資枠の使い分けも合わせて解説