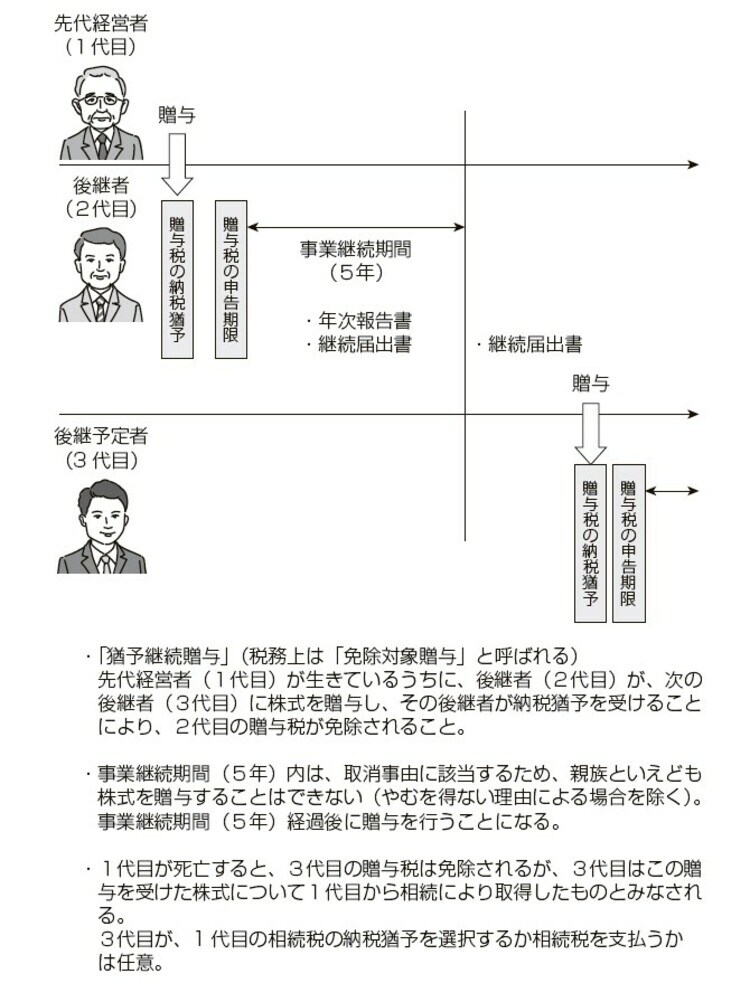

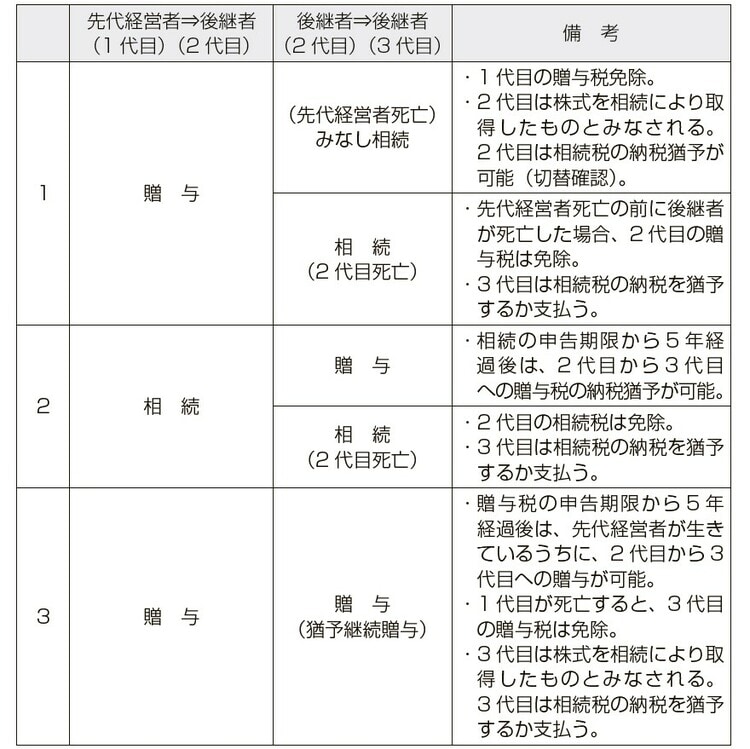

3|先代経営者が生きているうちに後継者(2代目)が次の後継者(3代目)に贈与するパターン(猶予継続贈与)

先代経営者(1代目)が生きているうちに、後継者(2代目)が在任中に、1代目から贈与された株式を次の後継者(3代目)に株式を贈与することもできます。

その後継者が納税猶予を受けることにより、2代目の贈与税が免除されます。猶予継続贈与(税務上は、免除対象贈与)と呼ばれます。この場合の手続は、2代目への贈与と同様です。

事業継続期間(5年)内は、取消事由に該当するため、親族といえども株式を贈与することはできません(やむを得ない理由による場合を除く)。事業継続期間(5年)経過後に贈与を行うことになります。

1代目が死亡すると、3代目の贈与税は免除されますが、3代目はこの贈与を受けた株式について1代目からの相続により取得したものとみなされ、1代目の相続税の対象とされます。それについて3代目が納税猶予を選択するか相続税を支払うかは任意となります。

ただし、贈与日が特例措置の期限後(2028年1月以降)になる場合は、事業承継税制自体は利用できるものの、「一般措置」による事業承継になりますので、贈与できる株式数や納税猶予割合等が制限されることになります。

平賀 均

経済産業大臣認定中小企業診断士・ファイナンシャルプランナー(CFP認定者)・上級相続診断士・事業承継士・知的財産管理技能士