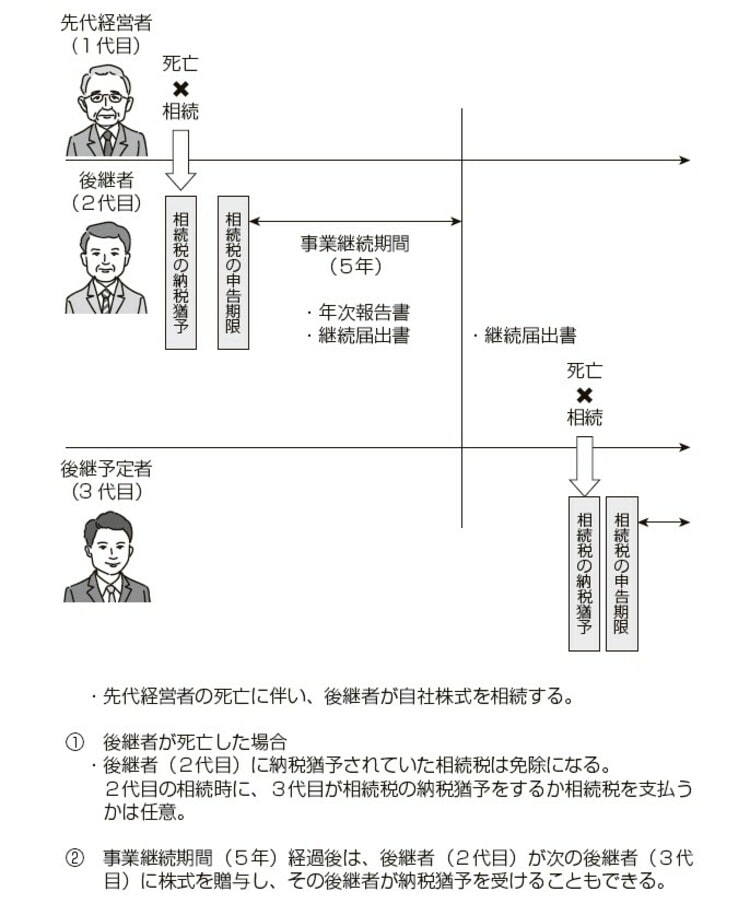

2|後継者へ相続するパターン

先代経営者が後継者に贈与を行わないまま、相続が発生するパターンです。

特例措置を受けるためには、「特例承継計画」を提出期限である2024(令和6)年3月31日までに提出しておきます。相続発生の時期は予測することができないので、特例承継計画の内容は贈与を前提としたものでかまいません。そして、2027(令和9)年12月31日までに相続が発生した場合に、相続税の納税猶予の申請が可能となります。

相続の発生が特例承継計画の提出期限前であれば、相続発生後に特例承継計画と相続税の納税猶予の認定申請書を同時に提出することも可能ですが、この場合でも、特例承継計画だけは2024(令和6)年3月31日までに提出しておく必要があります。

相続税の納税猶予の申告は、相続の開始(死亡日)の翌日から10カ月以内です。

相続の納税猶予に係る認定申請書は相続の開始(死亡日)の翌日から5カ月以降8カ月以内に都道府県に提出しなければなりません。

納税猶予の申告に先立つ納税猶予の申請時点では、遺言又は遺産分割協議により、少なくとも自社株式の相続が済んでいる必要があります。

したがって、自社株式の評価額だけでなく、先代経営者(被相続人)個人の相続財産全体の評価額と納税額を把握することはもとより、通常の相続の手続と併せて、会社の後継者を選定し、自社株式をどれだけ保有するのかなど、経営の承継も検討しなければなりません。

時間的にかなりの制約があり、スケジュール管理に十分注意して作業を進めていく必要があります。

相続税の申告期限後5年間は、後継者による事業継続が求められます。後継者は、代表者を退任したり、株式を売却したりすることはできません。5年経過後は、株式の継続保有等の適用要件があります。適用要件を満たす限り、納税猶予が継続します。

次に、後継者(2代目)が死亡した場合です。後継者(2代目)が死亡した時点で、猶予されていた1代目の相続税は免除されます。

2代目の相続時に、3代目が、自社株式に係わる相続税の納税猶予を選択するかは任意です。納税猶予を選択しない場合や認定要件を満たさない場合は、相続税を支払うことになります。