「贈与税の納税猶予制度」がもたらすメリット

「贈与」とは、当事者の一方が自己の財産を無償で相手方に与える意思表示をし、相手方がこれを受諾することによって成立する契約です。贈与は、「贈与者」(贈る人)と「受贈者」(もらう人)双方の意思表示が必要になります。実務上は、贈与契約書を作成し、双方が一通ずつ所持することになります。

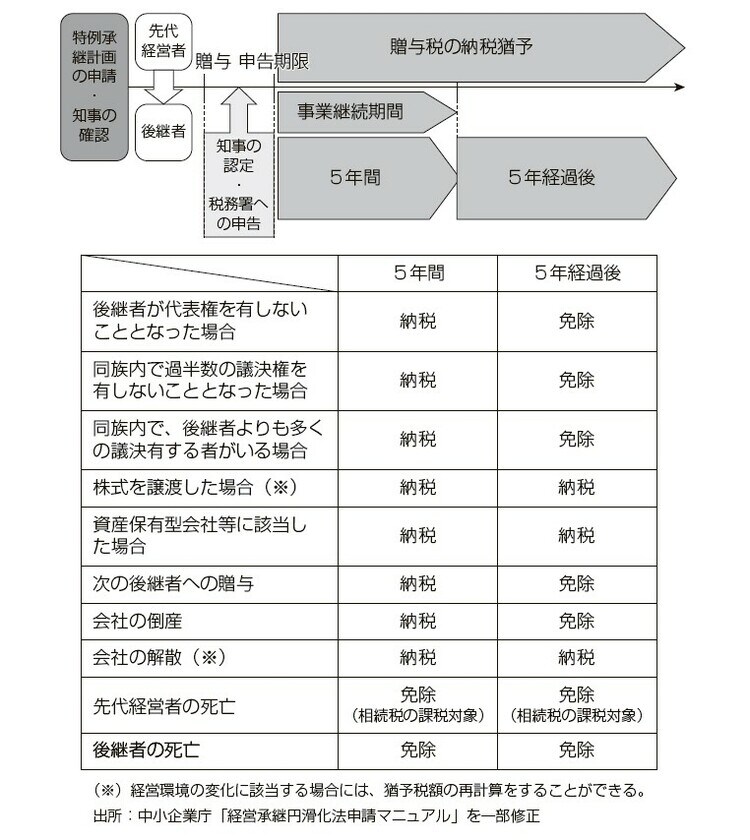

贈与税の納税猶予制度を利用すると、後継者が贈与により取得した自社株式(非上場株式)に係る贈与税の100%が猶予されます。この制度の適用を受けるためには、経営承継円滑化法に基づく都道府県知事の認定を受け、原則として贈与税の申告期限から5年間は、所定の適用要件を満たす必要があります。

この5年間を「特例経営贈与承継期間」といいますが、簡略化し、「事業継続期間」としましょう。

事業継続期間は、贈与の場合は贈与税の申告期限(3月15日)の翌日から5年間になります。

この5年間は、原則として後継者は代表者を辞任できませんし、株式を譲渡することもできません。最低でも5年間は事業を継続し、代表取締役として株式を持ち続けなければなりません。

5年以内に後継者が退任するなど、適用要件に該当しなくなった場合は、猶予されていた贈与税と申告期限からの利子税を併せて納付することが求められます。

5年経過後は、適用要件が緩和されます。後継者が代表者を退任した場合、同族で過半数の議決権を有しないこととなった場合、後継者が同族内で筆頭株主でなくなった場合などは納税を求められません。

ただし、特定資産の保有割合が帳簿価額の総額の70%以上である「資産保有型会社等」に該当した場合などは、猶予されていた贈与税と利子税を併せて納付することになります。5年経過後に取消事由に該当した場合は、5年間の利子税は課されず、5年目以降の利子税が課税されることになります。

贈与税の納税猶予中に、後継者が死亡した場合には、猶予されていた贈与税は免除されます。また、贈与者(先代経営者)が死亡した場合は、猶予されていた贈与税は免除された上で、贈与を受けた株式を贈与者から相続により取得したものとみなして相続税が課税されます(贈与時の価額で計算)。

その際には、都道府県知事の確認(切替確認)を受けることで、相続税の納税猶予を受けることができます。