相続税申告のキホン…「基礎控除」ってなに?

生徒:先日他界した母ですが、遺産は自宅と預金だけでした。これって、相続税がかかるのでしょうか?

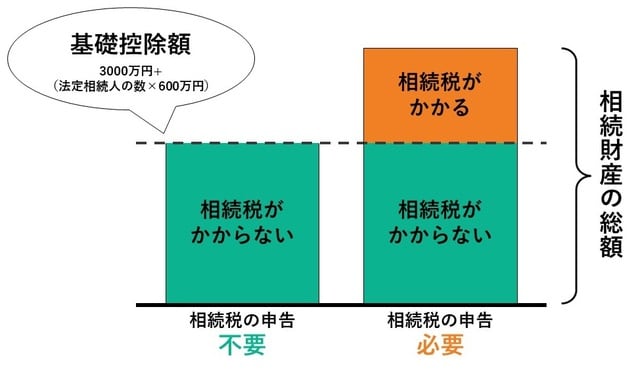

先生:相続が発生すれば、全員が相続税を申告しなければいけないというわけではありません。「基礎控除」という非課税枠があるので、それよりも相続財産が少なければ、相続税はかかりません。基礎控除を超えたときだけ相続税がかかるということですね。

生徒:基礎控除というのはいくらですか。

先生:相続税の基礎控除は「3,000万円に〈法定相続人の数×600万円〉)を足した金額」ですよ。お母様の法定相続人は何人いますか?

生徒:父はすでに他界しているので、私と弟・妹の3人が相続することになります。

先生:なるほど。ほかにも法定相続人がいる可能性もあるけど、ここでは法定相続人が3人だということにしてかんがえてみましょう。すると「600万円×3人」で1,800万円、これに3,000万円を足すと、4,800万円だね。つまり、基礎控除の4,800万円までは相続税がかからないということなんですよ。

3,000万円+(3人×600万円)=4,800万円

生徒:うちは実家がけっこう大きいので、不動産だけで5,000万円は超えているような気がします…。相続税がかかる可能性が高そうですね。

★相続税申告の手順についてはこちらをチェック

相続税申告と納税の手順や期限、相続税の基礎控除額などを基礎からわかりやすく解説!

そもそも「相続税」って、誰が申告するの?

先生:相続税を申告するなら、相続が開始したことを知った日の翌日から10ヵ月以内に申告と納税を行わなければいけませんよ。

生徒:相続税の申告は、妹や弟の代わりに私がまとめてやればいいのでしょうか?

先生:いいえ。相続税申告は、相続や遺贈によって被相続人の財産を取得した人で、納付すべき相続税の金額がある人が行わなければいけませんよ。

生徒:「被相続人」というのは誰でしょう?

先生:被相続人というのは故人、亡くなった人のことですよ。財産を遺して亡くなったお母様ですね。これに対して、被相続人が遺した財産を相続する人のことを「相続人」と呼びます。

生徒:それでは、弟や妹は相続人ですが、相続財産をまったく取得しない場合には、彼らは相続税申告しなくてもいいということですか?

先生:そうですね。すべての相続財産をあなた1人で取得するのなら、弟さんと妹さんは申告する義務はないですね。

生徒:相続税の申告書には、相続人全員の氏名を記載するようになっていますね? 全員で協力して相続税申告書を作成しなければいけないのでしょうか?

先生:そうですね。相続人がそれぞれ申告書を作成してもいいけれど、それでは金額がバラバラになってしまうおそれがあるから、通常は相続人全員で協力して同じ申告書を作成することになりますね。

生徒:仲が悪い人がいる場合はどうなるのでしょう…?

先生:どうしても同じ申告書を作成したくない場合は、相続人がそれぞれ別々の申告書を提出してもかまわないんですよ。相続人が別々に申告しても、結果的に相続人全員が申告できれば問題ないんです。ただし、金額がバラバラになってしまうときは、間違った金額で提出した相続人に対して税務署から問合せか、修正の依頼が来ると思いますよ。

相続税の納税…いつまでに納めればいい?

生徒:相続税はいつまでに納めるのでしょうか? 翌年の3月15日ですか?

先生:相続税の納税は、申告期限までに行うことになっているんです。申告書の提出よりも先に納めてしまってもいいですよ。納税は、現金一括払いになっているけれど、税務署に現金で持ち込むのではなく、金融機関の窓口で支払うこともできますよ。納付書は送られてこないから、税務署か申告を依頼する税理士からもらうしかないですね。あと、1,000万円未満なら、クレジットカードで支払うこともできます。

生徒:期限までに納めなかったときはどうなるのですか?

先生:その場合、利息にあたる延滞税がかかることがあります。延滞税の税率は、「延滞税特例基準割合」という難しい計算式を使うのですが、2022年だと、期限から2ヵ月以内であれば2.4%、期限から2ヵ月を経過した日以降は8.7%だったでしょうか。けっこう高いですよ!

生徒:相続税は誰が納めるのでしょう。私が全員分まとめて支払ってもいいのでしょうか?

先生:いいえ。相続人が複数いる場合には、それぞれ納税額が異なるから、相続人はそれぞれ自分の相続税を別々に納付します。

生徒:自分の相続税を納めてしまえば、それで完了ということですね?

先生:いや…。それが、そう簡単な話でもないんですよ。「連帯納付義務」というのがあり、同じ被相続人から相続した人同士は、連帯して相続税の納付義務を負うことになっているんです。誰か1人でも納税しない場合、その納税義務が自分にも課されてしまうことになります。

生徒:それは困りますね! 全員でしっかりと話し合っておかなければいけませんね。納税するお金がない場合はどうすればいいですか?

先生:どうしても現金一括で納税できない場合は、代わりの財産で納める「物納」、もしくは、分割払いする「延納」を申し出ることが可能です。

★高校生から知っておきたい老後の備えについてはこちらをチェック

話し合いがまとまらない!…未分割での申告と納税

生徒:遺産分割の話し合いがまとまらなくなって、10ヵ月の申告期限と納税期限に間に合わない場合はどうなるんでしょうか。延期してもらうことは可能ですか?

先生:いいえ。それはダメです。10ヵ月以内の申告と納税が必要なんですよ。遺産分割できないとすれば、法定相続分で分割したと仮定した申告書を作って、それを提出することになります。同時に、あとから特例を適用することができるように「申告期限後3年以内の分割見込書」という書面を作成して提出することが多いですね。

生徒:法定相続分とする場合、相続税申告書はどのようになりますか?

先生:あなたのお母さまの場合だと、配偶者がすでに他界していて、子どもが法定相続人になりますから、3人で均等に分けることになりますね。

生徒:その場合、法定相続分で分けたと仮定して、相続税も納税しなければいけないのですか? 実際の分割と異なる場合はどうなるのでしょう?

先生:あとから遺産分割がまとまった場合、相続税申告を修正することになります。相続税が足りなかった場合は修正申告を行って、追加で納税しなければいけません。逆に、相続税を払いすぎていた場合は、更正の請求を行って、税金を返してもらうことになります。

生徒:そうなんですね。ありがとうございました。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★年金にかかる税気についてはこちらをチェック

【年金と税金】年金受給と税金を網羅!不安を完全解消します【FP3級】