知らず知らずのうちの「名義預金」

贈与はお互いの合意がないと成立しない

「名義預金」とは、預金口座の名義人と実際に預金をしている人が異なる預金のことをいいます。

例えば、親が子ども名義の口座にお金を入れ、通帳やカード、印鑑を管理すると、子どもは自由にお金を出し入れできないのに、親は子どもにあげたはずのお金を自由に使えます。

多くの人はよかれと思い、内緒で子ども名義の口座にお金を入れ「贈与」しているつもりなのですが、この行為はお互いの合意がないので、せっせと名義預金をしている状態です。

しかし、相続発生後に名義預金が発覚すると、その名義預金は亡くなった人の財産に足し戻して相続税を計算することに。つまり、子どものために行っていた過去の贈与はすべて無駄な行為となってしまうわけです。

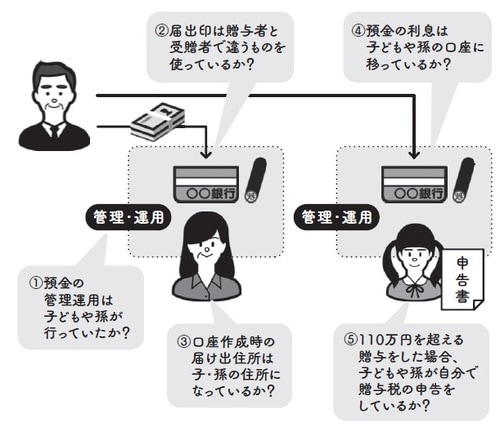

ちなみに、相続税の税務調査は5人に1人の割合で行われており、調査対象の9割が名義預金です。そのような事態を避けるためにも、以下の5つのポイントが重要です。

②届出印は贈与者と受贈者で違うものを使っているか。

③口座作成時の届け出住所は子どもや孫の住所になっているか。

④預金の利息は子どもや孫の口座に移っているか。

⑤110万円を超える贈与は子どもや孫が贈与税の申告をしているか。

この5つの項目を正しく行っている口座は税務署から名義預金と判断されることはありません。逆に、これらのポイントは調べればすぐに分かることなので、ひとつでも疑わしい行為があると、「このお金は名義預金ですよね」と指摘を受けることになります。

名義預金になる3つの行動

1. 孫名義の口座に110万円までを毎年預金している

かわいい孫のため、孫に内緒で孫名義の口座にお金を貯めている祖父母もいるかと思います。贈与税の基礎控除である110万円までならよいのではないか、孫はまだ幼いから代わりに祖父母がお金の管理するのは当然だ、と思うかもしれませんが、この行為も名義預金にあたります。

問題は「この預金は、本当は誰のものなのか」「実際は贈与をした祖父母の預金ではないのか」ということです。このケースでは110万円までの金額を移行するという贈与の形は整っていますが、孫が自由にできるお金ではなく、孫の了承を得ていない贈与は無効なので、孫のために内緒で貯めているお金は名義預金となります。

2. 成人した子ども名義の口座にお金を貯めている

独立して暮らしている子どもの口座を借り、そこにお金を貯めていくのも名義預金です。例えば、子どものお年玉預金口座を社会人になっても本人に渡さず、親が内緒でそこにプラスオンして贈与している家族を多く見かけます。このような行動をとっていた場合、子ども名義の預金は将来、名義預金と判断されるでしょう。

税務署としては、成人して親元を離れた子どもの通帳や印鑑を、親が管理しているとは考えにくいので、名義預金と指摘されてもなかなか反証は難しいです。

3. 夫の口座から妻の口座への資金移動

贈与にはよかれと思ってやったことなのに、知らず知らずのうちに名義預金になってしまう行動があります。

また、夫名義の口座から、徐々に妻名義の口座にお金を移行するケースも危険です。夫の給与振込口座を妻が管理している家族は多いと思いますが、妻が管理しても夫名義のままならば何の問題もありません。

しかし、お金を妻名義の口座に徐々に移行したり、夫の口座からまとまったお金を引き出して、妻名義の預金にするのは名義預金となりアウトです。夫が亡くなり、このままの状態で税務調査が行われると、高確率で「この預金は夫の名義預金ですよね」と、調査官から指摘を受けることになります。