●米CPIの伸びは前年比で低下傾向、ただ前月比の数値などから依然物価の粘着性がうかがえる。

●CPIの6割弱を占めるサービス価格の伸びが継続、過去の経緯を踏まえると、更なる利上げを示唆。

●米物価の粘着性などでドル高・円安が進んでも136円台後半が目安、ドル安・円高基調は不変。

米CPIの伸びは前年比で低下傾向、ただ前月比の数値などから依然物価の粘着性がうかがえる

2月14日に発表された1月の米消費者物価指数(CPI)は、総合指数が前月比で+0.5%となり、市場予想と一致したものの、12月(同+0.1%)から伸びが加速する結果となりました。一方、前年同月比では+6.4%と、7ヵ月連続で鈍化傾向が確認されましたが、市場予想(同+6.2%)を上回り、12月(同+6.5%)に比べると、伸びの鈍化は小幅なものにとどまりました。

また、コア指数(エネルギーと食品を除く指数)については、前月比は市場予想通り+0.4%で、12月と同じ伸びとなりました。前年同月比は+5.6%と、4ヵ月連続で鈍化傾向が確認されましたが、市場予想(同+5.5%)を上回り、12月(同+5.7%)に比べると、伸びの鈍化は小幅なものにとどまりました。総合指数、コア指数とも、前年同月比の伸びは低下傾向にありますが、前月比の数値などをみると、依然、物価の粘着性がうかがえます。

CPIの6割弱を占めるサービス価格の伸びが継続、過去の経緯を踏まえると、更なる利上げを示唆

CPIをもう少し詳しくみていくと、CPI全体の約58%をサービス価格が占めており、また、サービス価格に含まれる帰属家賃(持ち家に住んでいる人が、その家を借家とした場合に支払う想定家賃)1項目だけで、CPI全体の約25%を占めています。1月のサービス価格は前年同月比で+7.2%と、17ヵ月連続で上昇しており、帰属家賃は+7.8%と、21ヵ月連続で上昇しています。そのため、これらがCPIの粘着性の主因になっていると思われます。

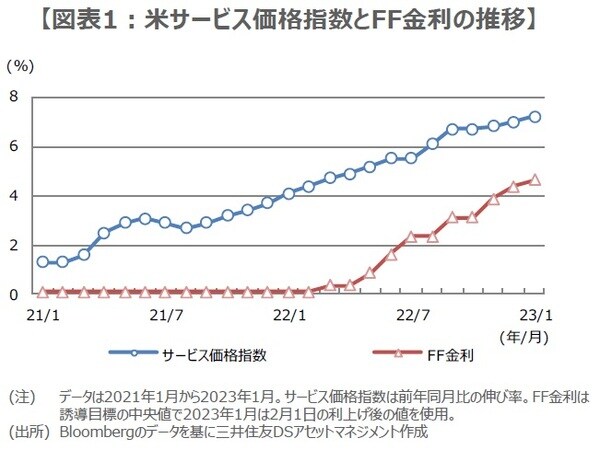

なお、より長期のデータを入手できるサービス価格について、米国が深刻なインフレに直面した過去2回の石油危機当時の動きをみると、1975年2月に前年同月比+10.9%、1980年6月に+18.1%をつけました。フェデラルファンド(FF)金利は、そのいずれにおいても、これらを上回る水準まで上昇し、サービス価格の伸びは鈍化に向かいました。この経緯を踏まえると、FF金利にまだ引き上げ余地があると考えられます(図表1)。

米物価の粘着性などでドル高・円安が進んでも136円台後半が目安、ドル安・円高基調は不変

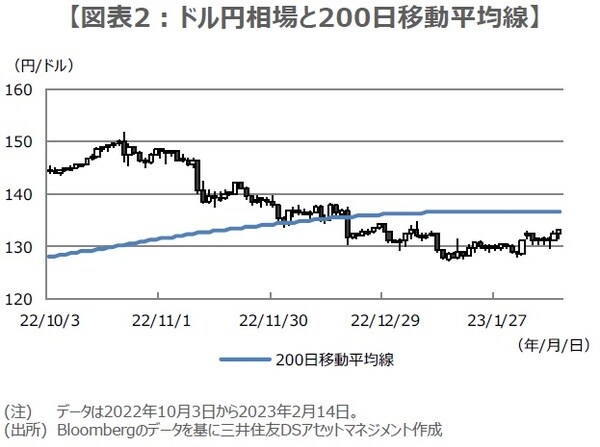

ドル円相場は昨年10月以降、ドル安・円高が進行しました(図表2)。ドル安要因としては、米利上げ幅の縮小や早期利上げ終了期待などによる米長期金利の低下が挙げられ、円高要因としては、日銀が12月にイールドカーブ・コントロールの許容変動幅を拡大したことで緩和修正の思惑が強まったことが挙げられます。ただ、改めて確認された米物価の粘着性や雇用の強さが、早期の利上げ終了期待を後退させつつあるように見受けられます。

また、日銀総裁候補の植田和男氏が、緩和の継続が必要との見解を示したことで、緩和修正の思惑もいったん落ち着いたように思われます。ただ、年末までを展望すれば、米利上げ終了と日銀による一部政策の歪みの修整が視野に入るため、ドル安・円高基調は続くとみており、目先、もう一段ドル高・円安が進んでも、200日移動平均線が位置する1ドル=136円80銭付近までとなる可能性が高いと考えています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米物価の粘着性とドル円相場【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト