●昨年は世界的な金融引き締めと景気後退懸念から内需株は外需株を大きくアウトパフォームした。

●今年は年初から一転、外需株が内需株をアウトパフォーム、米利上げ早期終了期待などが背景。

●景気回復期待が大きく後退しなければ外需株持ち直し継続か、高配当株は日銀の政策に注目。

昨年は世界的な金融引き締めと景気後退懸念から内需株は外需株を大きくアウトパフォームした

日本株は年明け以降、昨年に比べ特徴的な動きがいくつかみられます。そこで今回のレポートでは、具体的な事例を確認し、その背景を探ります。はじめに、内需株、外需株、高配当株の動きに注目します。内需株は「日経平均内需株50指数」(以下、日経内需株50)、外需株は「日経平均外需株50指数」(同、日経外需株50)、高配当株は「日経平均高配当株50指数」(同、日経高配当株50)のデータを、それぞれ使用しました。

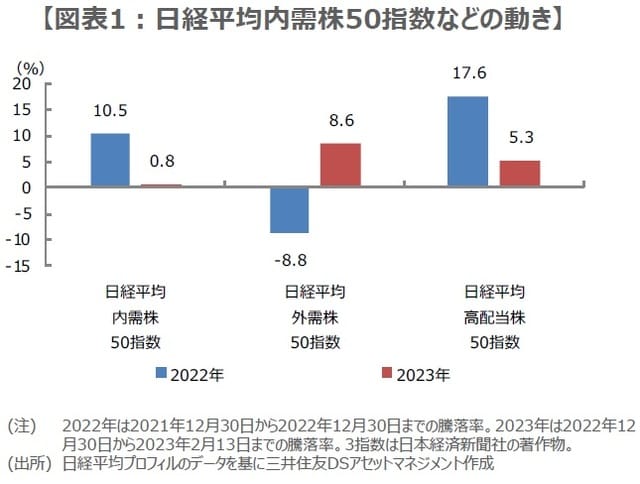

昨年1年間の騰落率をみると、日経内需株50は10.5%上昇した一方、日経外需株50は8.8%下落しました(図表1)。昨年は世界的にインフレが深刻な問題となり、米国やユーロ圏など主要国の中央銀行が大幅な連続利上げに踏み切ったことで、景気後退懸念が強まり、外需株よりも内需株が選好されたと推測されます。日経高配当株50は17.6%上昇しましたが、国内で低金利環境が続くなか、高配当株も物色の対象になったと考えられます。

今年は年初から一転、外需株が内需株をアウトパフォーム、米利上げ早期終了期待などが背景

しかしながら、昨年末から昨日までの騰落率をみると、日経外需株50が8.6%上昇と大きく持ち直した一方、日経内需株50は0.8%上昇と低調です(図表1)。背景には、米利上げの早期終了期待や、天然ガス価格下落による欧州のインフレ緩和期待、事実上のゼロコロナ政策撤回による中国の景気回復期待などがあり、外需株が選好されたと思われます。なお、日経高配当株50は5.3%上昇と、底堅い動きとなっています。

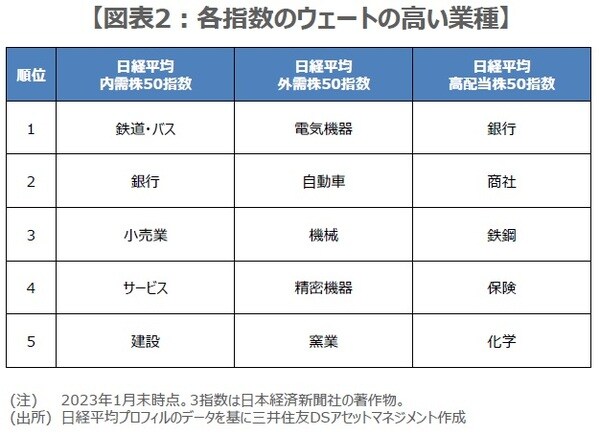

各指数について、ウェートの高い上位3業種をみると、日経外需株50は電気機器、自動車、機械、日経内需株50は鉄道・バス、銀行、小売業、日経高配当株50は銀行、商社、鉄鋼となっています(図表2)。これらの構成を踏まえると、年明け以降の外需株が内需株をアウトパフォームする流れが続くか否かは、やはり世界景気の動向がカギを握り、高配当株のパフォーマンスは日銀の金融政策も重要な要素とみられます。

景気回復期待が大きく後退しなければ外需株持ち直し継続か、高配当株は日銀の政策に注目

弊社は世界経済について、2023年前半は減速基調にあるものの、主要国の財政政策や経済再開などで深刻な景気の冷え込みは回避され、年後半以降、緩やかに持ち直すとみています。年初からの外需株の好パフォーマンスは、このような景気回復シナリオの実現を、早々に先取りする動きと考えられ、今後、回復シナリオの大幅修正を余儀なくされる状況とならない限り、相対的な外需株選好の流れは続く可能性が高いと思われます。

また、弊社では、4月の日銀の新体制発足後、イールドカーブ・コントロール(YCC)の変動幅再拡大と、マイナス金利政策の維持を予想しています。仮に、弊社の予想通りとなれば、緩和の枠組みが維持されるなかで長期金利が上昇することになり、銀行の利ざや拡大の思惑で、一般に高配当の銀行株が選好されやすくなるため、日銀新体制の政策運営も注目されます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本株に関する「年明け以降」の特徴的な動き【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト