●米景気後退は短期で浅いとの見方は不変だが景気後退入りの時期を今年前半から後半に変更。

●インフレはサービス価格の伸びが高水準で見通しを小幅に上方修正も、鈍化傾向の予想は維持。

●利上げは5月終了へ、ただ雇用調整が遅延なら追加利上げの可能性、年内利下げは想定せず。

米景気後退は短期で浅いとの見方は不変だが景気後退入りの時期を今年前半から後半に変更

弊社は2月14日に米国の経済見通しを更新しました。米国経済の現状を確認すると、景気は減速方向にあるものの、労働市場の強さが消費を支える格好となり、減速のペースは非常に緩やかなものにとどまっていると推測されます。従来、米国の景気については、2023年の前半には失速感が強まるとみていましたが、1月の雇用統計など直近の経済指標を踏まえ、年末に向けて徐々に失速していくとの見方に変更しました。

そして、2023年の米実質GDP成長率見通しについて、1-3月期は前期比年率で+0.7%(従来+0.5%)、4-6月期は+0.8%(同-0.0%)、7-9月期は+0.5%(同+0.6%)、10-12月期は+0.4%(同+1.0%)とし(図表1)、通年では前年比+1.3%(同+1.1%)に、それぞれ修正しました。

米国の景気後退(リセッション)入りのタイミングは、年前半から年後半との予想に変更しましたが、リセッションは短期間で程度は浅いとの見通しは変わりません。

インフレはサービス価格の伸びが高水準で見通しを小幅に上方修正も、鈍化傾向の予想は維持

インフレについては、すでに最悪期を脱したと判断しており、景気の緩やかな減速と年後半のリセッション入りとともに、年末に向けて、物価の伸びは落ち着いていくとみています。新型コロナウイルスの感染拡大による供給制約の問題は、徐々に改善しつつあり、財価格の大幅な上昇は一巡したと思われます。一方、サービス価格の伸びは依然高い水準にありますが、とりわけ家賃が低下に転じれば、インフレの沈静化がより明確になると考えます。

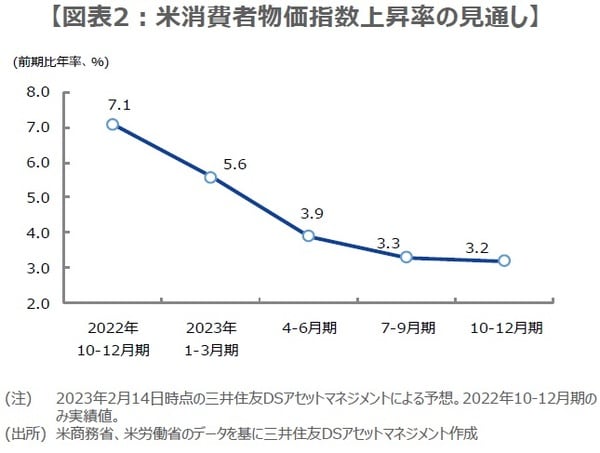

弊社は、2023年の消費者物価指数(CPI)の見通しを小幅に上方修正し、1-3月期は前年同期比+5.6%(従来+5.5%)、4-6月期は+3.9%(同+3.8%)、7-9月期は+3.3%(同+3.2%)、10-12月期は+3.2%(同+3.1%)としました(図表2)。

また、2023年通年の見通しも、従来の前年比+3.9%から+4.0%へ、小幅に引き上げました。CPIの伸びが2%台に低下するのは来年以降と予想しており、年内の利下げ実施の可能性は低いとみています。

利上げは5月終了へ、ただ雇用調整が遅延なら追加利上げの可能性、年内利下げは想定せず

米金融政策については、2月6日付レポート「回復基調が鮮明な米ハイテク株と強い米労働市場をどう考えるか」でも解説しましたが、従来は、3月の米連邦公開市場委員会(FOMC)で25ベーシスポイント(bp、1bp=0.01%)の利上げが実施され、フェデラルファンド(FF)金利の誘導目標が4.75%~5.00%に達したところで年内据え置きとの見方でしたが、5月のFOMCでさらに25bpの利上げが行われ、FF金利の誘導目標は5.00%~5.25%で年内据え置きとの見方に変更しています。

ただ、米国で雇用の調整が遅れた場合、追加的に利上げが決定される公算は大きくなると思われます。利上げの最終到達点に関する具体的な手掛かりとしては、この先の雇用統計や、3月のFOMCで公表されるドットチャート(FOMCメンバーが適切と考える政策金利水準の分布図)などが注目されます。なお、最初の利下げ時期について、弊社は引き続き2024年1-3月期を予想しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2023年の「米国経済見通し」を更新(2023年2月)【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト