「老後が心配」な人は、およそ8割

金融広報中央委員会『家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)』の「老後についての考え方」を見てみよう。

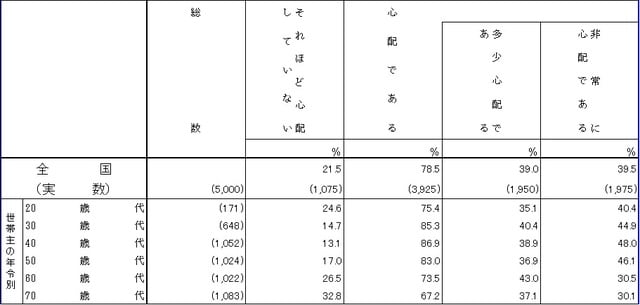

老後について〈心配である〉との回答は78.5%だった。年齢別にみると、20代が75.4%、30代が85.3%、40代が86.9%、50代が83.0%、60代が73.5%、70代が67.2%。30代~50代は、8割以上が老後が心配であるという結果となった。

また、老後不安の要因として最も多いのが「十分な金融資産がないから」の68.0%。次点が「年金や保険が十分でないから」の52.1%となっている。金融資産についての不安は、すべての年代で6割を超えているが、40代、50代の中年層で7割を超え、山となっている形だ。逆に、年金や保険の不足は、まさにそれらに頼っている60代、70代のリタイア層が高くなっている。

安心できるほどの預貯金もなく、将来もらえる年金も少ないとなれば、不安を感じるなという方が無理ではないか。

一方、「老後における生活資金源」を尋ねてみると、20代~50代までの世代の6割前後が「就業による収入」を上げている。つまり、高齢となっても就労を継続することを覚悟しているのだ。一方、「公的年金」を生活原資と考えるのは、実際に受給している60代、70代は8割を超えているものの、40代は6割以下、20代、30代に至っては、半数以上が老後の生活原資として考えていない。

次に、年金についての考え方を見てみよう。

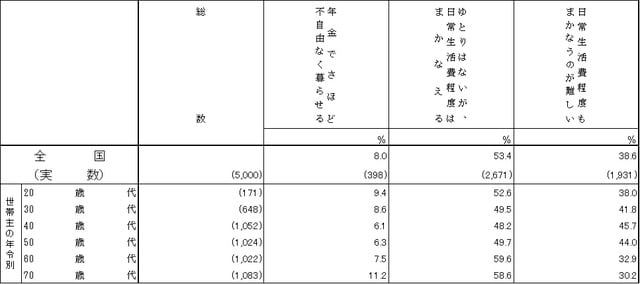

年金でどの程度の生活ができると考えているかを尋ねると、「ゆとりはないが、日常生活費程度はまかなえる」と回答したのは53.4%。一方、38.6%は「日常生活費程度もまかなうのが難しい」と回答している。

ねんきん定期便の年金見込み額は、予想を超える少なさ

実際の受給状況はどうなっているのか。

受給できる年金は、自営業だった人=「老齢基礎年金(国民年金)」、会社員や公務員だった人=「老齢基礎年金+老齢厚生年金(厚生年金)」となっている。

なお、老齢基礎年金の満額時の年金額は、月6万4816円(厚生労働省『令和3年度厚生年金保険・国民年金事業の概況』)だ。

厚生年金の保険料は月ごとの給料に対して定率であり、個人ごとに納付額が違う。実際に受け取れる厚生年金は、以下の計算式を用いて算出する。

◆加入期間が2003年3月まで

平均標準報酬月額(≒平均月収)×7.125/1000×2003年3月までの加入月数

◆加入期間2003年4月以降

平均標準報酬額(≒平均月収+賞与)×5.481/1000×2003年4月以降の加入月数

平均標準報酬額は現役時代の月間収入の平均値で、62万円の上限が設定されている。年収別、おおよその年金受給額の目安は以下となっており、現状、こちらに老齢基礎年金が加わった金額を手にすることになる。

【年収別おおよその老齢厚生年金月額】

300万円:5万6,000円

400万円:7万5,000円

500万円:9万4,000円

600万円:11万3,000円

700万円:13万1,000円

800万円:15万0,000円

900万円:16万2,000円

日本の平均的なサラリーマンの基本給は平均月33万円、中央値は29万円程度。年収は平均で545万円、中央値は445万円程度。そこから考えると、月に14万〜16万円程度の年金を手にできると想定される。

50代になると、毎年届く「ねんきん定期便」に年金見込額が記載されるようになるが、これは「給与水準が今後横ばいで推移」したうえ、なおかつ「60歳まで年金に加入」と仮定して計算されており、実際の受給額とは異なるため注意が必要だ。

大企業のサラリーマンなら、50代で年収900万円超など普通だ。だが、年金は会社員時代の給与の平均で算出するため「予想と違う」と衝撃を受ける人も少なくない。

受給する年金額についての考え方は人それぞれだろうが、明確なのは、ほとんどの人にとって「それだけでは十分とはいえない」ということだ。しかも、そのような状況にありながら、今後の年金制度改正によってさらに削減される可能性は高い。

公的年金の受給額は「給付開始時の現役世代の手取り収入と比べてどの程度の年金額を受け取れるか」(所得代替率)をひとつの指標としている。2019年度に厚生労働省が示した所得代替率は61.7%だったが、今後25年で51%程度になるとされている。つまり今後、年金はおよそ2割減る。

この事実をどう考えるべきか。まずできるのは、可能な範囲からの資産形成のスタートだろう。それが年金不安の軽減への最初の足掛かりとなるのではないか。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~