●日銀によるとYCCの導入により10年国債利回りは導入しなかった場合に比べて1%程度低下した。

●ただ長期にわたる利回りの人為的な歪みは投機を誘い国債買い入れは財政規律を緩める恐れも。

●YCCの見直しや撤廃は容易ではないものの、やはり国債の利回りは市場で決まることが自然な形。

日銀によるとYCCの導入により10年国債利回りは導入しなかった場合に比べて1%程度低下した

今回のレポートでは、長短金利操作(イールドカーブコントロール、YCC)の効果と副作用について、改めて考えます。YCCとは、日銀が2016年9月21日に導入を決めた政策であり、日銀当座預金の政策金利残高に0.1%のマイナス金利を適用して短期金利を操作する一方、10年国債利回りがゼロ%程度で推移するよう長期国債を買い入れて長期金利を操作するものです。

はじめに、YCCの効果からみていきます。これについては、2021年3月19日公表の「より効果的で持続的な金融緩和を実施していくための点検」のなかで、すでに日銀自身が政策効果の分析を行っています。それによると、YCCが導入されたことによって、10年国債利回りは、導入されなかった場合に比べると、おおむね1%程度低下したとの推計結果が示されています。

ただ長期にわたる利回りの人為的な歪みは投機を誘い国債買い入れは財政規律を緩める恐れも

次に、YCCの副作用に目を向けます。前述の10年国債利回りを1%程度押し下げたという政策効果については、見方を変えれば、人為的に国債利回りに歪みを生じさせているといえます。国債の利回りは本来、市場で決まるべきものであり、中央銀行が長期にわたって関与するのは、好ましいことではありません。利回りに人為的な操作を続け、歪みが顕著となれば、当然ながら投機の対象になりやすくなります。

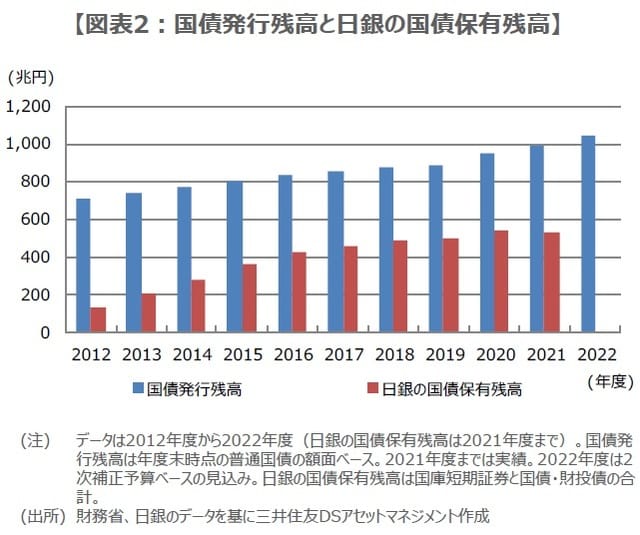

また、YCC維持のために国債の買い入れが行われていますが、中央銀行による国債の買い入れは、本来、金融危機などにより短期金融市場で資金の目詰まりが生じた場合、金融機関に流動性を供給するために行われる緊急措置です。長期間継続すれば、中央銀行のバランスシートが巨額の国債購入によって膨れ上がるだけでなく、中央銀行が国債の安定保有先となり、財政規律が緩む恐れもあります。

YCCの見直しや撤廃は容易ではないものの、やはり国債の利回りは市場で決まることが自然な形

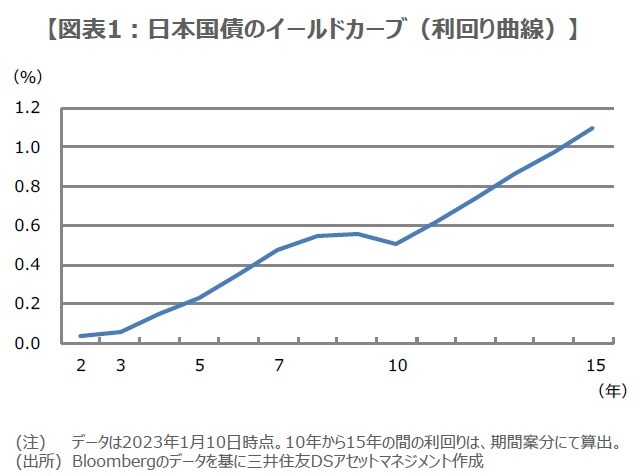

日銀は先月20日、10年国債利回りの許容変動幅について、上下0.25%から0.5%へ拡大するとともに、月間の国債の買い入れ額と各年限の買い入れ額の増額を決定しました。この理由として、債券市場の機能低下が挙げられましたが、そもそも機能低下はYCC自体に起因するところがあると思われます。また、変動幅が0.5%に拡大されて以降も、イールドカーブの歪みは解消されていません(図表1)。

YCCは、10年国債利回りを低下させる効果が日銀から示されている一方、利回りの人為的な歪みが投機を誘いやすく、国債増発のなかで日銀の国債保有額が増加し(図表2)、国債市場の機能に影響を及ぼすという副作用があります。

なにより2016年9月21日のYCC導入決定以降、日銀の物価目標自体は達成できていません。YCCの見直しや撤廃は容易ではありませんが、やはり国債利回りは市場で決まることが自然な形と思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『改めて考える「イールドカーブ・コントロール」の効果と副作用【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト