市場の見通しに賭けて投資するのは「避けるべき行為」

個人の資産運用においても投資対象の市場の状況を考慮することは大切ですが、それは投資のタイミングのためにおこなうわけではありません。短期売買を目的としているなら市場見通しは重要でしょうが、分散投資・長期投資・積立投資によるライフプランのための資産運用の場合には、市場見通しや相場見通しと言われるものの重要性は比較的小さいと思われます。

投資のタイミングや投資対象の選び方によってよい運用成績を得て、それを継続することは大変難しいことです。株式市場も為替市場、そして長期金利の市場である債券市場も急激に変化することがあり、予測は大変難しいものです。

そのため、市場についての見通しに賭けて投資をすることは避けたいことであり、それは投機に近いものと思います。たしかに市場にはそうした投機家は必要なのですが、ライフプランのための長期投資の場合、市場の状況は分散投資の資産配分にある程度の影響を与える位ではないでしょうか。そして、投資の開始時期を積み立て投資によって分散し、長期に保有すればインフレに対処できて効率的な投資をおこなうことができる可能性は高いと思われます。

銘柄選択・投資タイミングを変えなかったほうが…

例えば、年金積立金管理運用独立行政法人(GPIF)によると、公的年金の資産配分である内外の債券、株式にそれぞれ25%ずつ分散投資で運用をおこなった場合、10年単位で見ると、過去34年間(1985年3月~2019年3月)、一度もマイナスになっておらず、最低でも1%程度のリターンを獲得しています※1。

※1 年金積立金管理運用独立行政法人「過去データから見たポートフォリオのリターン分布」(2022年12月23日入手)

また、長期投資では市場の状況に対応して投資内容を修正するほうが、運用の結果が劣るという研究結果があります。これは米国の年金運用についての研究で、投資タイミングや銘柄選択を、その時々の状況に応じて修正した場合と、それらをおこなわず、銘柄についてはわが国でいえば日経225のような指数(インデックス)に連動を目指すパッシブ運用で運用した場合と比較し、投資タイミングについては当初決めた資産配分をそのままにしておく場合と比較しました。

すると、銘柄選択も投資タイミングも変えなかった場合のほうが、投資成果がよかったのです。つまり、当初の資産配分が最も重要であり、投資内容の選別・修正はほとんど投資結果に影響を与えていないのです。ライフプランのための長期の資産運用をおこなうには、この研究結果を参考にしたほうがいいのではないでしょうか。

投資対象を選別する「有力な指標」は存在する

日経225のような指数(インデックス)に連動を目指すパッシブ運用の投資信託は、世界の投資信託市場で4割近くを占めています(2022年11月末時点)。ライフプランのための資産運用は長期投資ですから、コスト面が重要となりますのでパッシブ運用の投資信託の活用が妥当と思います。

しかし、投資対象を選別するための有力な指標は存在します。例えば株式市場では、株価と一株当たり純利益を比較した株価収益率(PER)と、株価と一株当たり純資産額を比較した株価純資産倍率(PBR)、そしてそれらを関係づける純利益と自己資本の額を比較した自己資本利益率(ROE)が有名です。

このPERやPBRの値が低い株式に投資するバリュー株(割安株)投資も有名であり、これは「バリュー効果」としてその優位性が分析されています。

みずほ証券と一橋大学によると、バリュー効果とは、割安株(簿価や配当、キャッシュ・フローに対して時価が低い株式)のリターンが割高株(簿価や配当、キャッシュ・フローに対して時価が高い株式)のリターンを上回る現象を指し、バリュー効果の発生の原因として、リスクとミスプライシングの説明がなされています。

このリスクによる原因については、業績不振が続く企業の株価が割安となっており、投資家は倒産などの追加的なリスクに対してプレミアム(報酬)を求めていることから割安株のリターンが高くなると説明されています※2。

※2 みずほ証券・一橋大学「ファイナンス用語集・バリュー効果」(2022年12月24日入手)

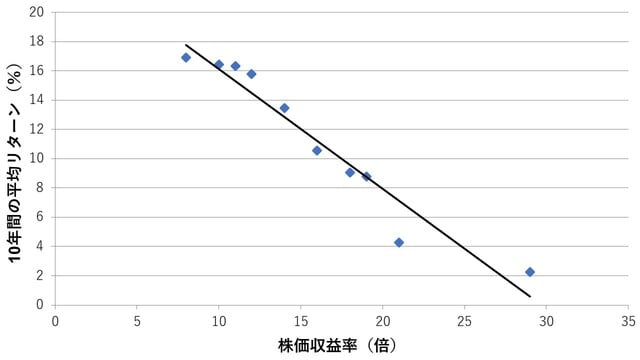

実際、図表のように、米国の長期のデータによると、株価収益率が高い時から10年間株式投資をおこなった場合、その投資成果は相対的に低く、株価収益率が低い時から始めた10年間の投資はリターンが高いことが知られています。

積立投資では、投資開始時より終了時の市況が重要に

とは言え、先述の通り、長期的なライフプランのための堅実な資産運用では市場や個別の投資対象の検討に大きなウエイトを置く必要はないのではと思います。実際、パッシブ運用の投資信託を積立投資によって投資開始時期の分散をおこなえば、市場の見通しの問題は小さくなります。

早稲田大学の山口勝業教授等の研究結果によると、積立投資を継続すると当初数年間は価格下落リスクを被る確率が高いのですが、積み立てた元本が少ないため損失金額も少なくなります。10年、20年と長期になるにつれて価格下落リスクは減少し、目標達成の確率は高まります。またリスク(標準偏差)が低いポートフォリオでは、長期的な視野ではかえって価格下落リスクは残存し、目標達成にむけた運用戦略としては劣る傾向がみられました※3。

※3 山口勝業・小松原宰明・服部陽一「時間軸とダウンサイド・リスクを考慮する積立投資のポートフォリオ選択」(2022年12月26日入手)

そして、三菱UFJ国際投信商品マーケティング企画部の松尾健治氏と窪田真美氏によると、積立投資は、一括投資の様な「投資時期と終了時期の2時点での市場次第」と言うリスクは軽減されますが、「終了時期の市場次第」と言うリスクがあります(積立期間中に市場価額が上がり平均投資単価が高くなる場合もあります)。20年の積立投資を目指して始め、期間の途中でリターンが2倍になったとしても、投資の終了時期によっては元本を下回りマイナスとなる場合もあります※4。

※4 松尾健治・窪田真美「‘積み立ての過信に懸念’、‘長期積み立て投資米国株は最強か’~積立投資を投資期間・積立開始時期・積立終了(出口)時期を変えて、多種多様な検証~」(2022年12月27日入手)

つまり、ライフプランのための資産運用で用いられる積立投資については、市場の状況は、その開始の時よりも終了する時に重要となります。

この問題の対処策としては、市況見通しも考慮するものの、投資の終了時期も分散しておくか、投資終了期日を定めておき投資内容を徐々にリスクの小さいものへと変えてゆく投資信託(ターゲット・デート・ファンド)を用いることではないでしょうか。

なお、資金の使用時期までかなりの期間がある場合は、全部または一部の投資信託を解約し、再び積立投資を始めることも適切と思います。その解約割合の検討の際に市場見通しを考慮されてはいかがでしょうか。

参考文献

浅野幸弘・宮脇卓「資産運用の理論と実際」中央経済社、1999年

※ 本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

藤波 大三郎

中央大学商学部 兼任講師