行動経済学の知識を持ち、自身の心の動きを把握する

リスク資産による運用の不安は、知識、経験、資産が十分でない人ほど注意が必要です。「わからないものに感じる不安」は非常に影響が大きく、コントロールすることが必須です。そのため、メンタル面と運用スキル面の複数の対処策を組み合わせ、不安を小さくすることが大切なのです。

まず、メンタルな面で最近よく聞かれるようになった「行動経済学」の知識を知っておくことが大切でしょう。

行動経済学の研究では、人は損得の評価について「損失は利益のときに感じる喜びの2倍以上の痛みを感じる」ことが分かっています。つまり、損と得では、損失を大きく感じ取るようになっています。

この事実を知らないと、価格が下落する株式について、損切をすることの痛みを避けて、結局、「塩漬け」といわれる状況に陥ります。一方、価格が上昇すると、小さな利益でも十分であり、少ない利益で利益確定売りをおこなうことになります。いずれにしても合理的な行動とはいえません。

運用状況の「過度なチェック」は神経をすり減らすだけ

そして、資産運用の状況を頻繁にチェックしないようにしたいものです。日本人は、米国人に比べて資産運用では安全志向が強いという研究があります。これは損失回避傾向が背景にあるのですが、この傾向は頻繁に価格のチェックをするほど強くなります。

この点を知らないと、投資経験の少ない人は資産運用を始めて間もない時期に価格下落を経験すると投資をやめてしいます。これでは資産運用には取り組めないことになり、2024年に拡大される少額非課税投資制度(NISA)も活用できません。

「損失限度額」を設定した、分散投資の方法がある

次に技術的な面での対処策ですが、まず、株式や債券を対象とした資産運用は、それらを損失限度額に応じておこない、元本保証の金融商品である銀行預金と分散投資することでしょう。

リスク資産への投資をおこなっても、概ねこれ以上の損失はないという損失限度額を設定した定期預金と内外の株式・債券への分散投資の手法は次のようなものです。

まず、内外の債券・株式に分散投資をおこなった投資をおこなう投資信託を用いた資産運用を考えます。この場合、想定される価格変動性は、わかりやすくいえば1年間に約10%以上の価格下落が起こることは十中八九ないという価格変動性を表しています(標準偏差で年率約10%)。そして、この場合、1年間に約20%以上の価格下落が起こる確率は約2%%であり、100年に2~3年程度の確率です。

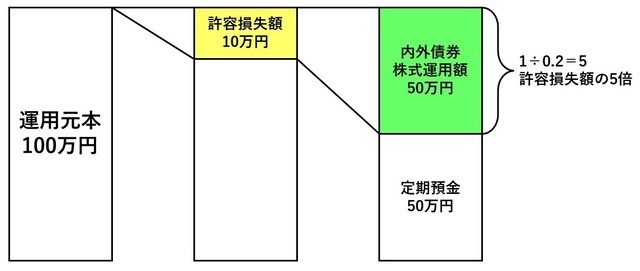

たとえば、100万円のお金を銀行預金と内外の債券・株式での投資信託での運用にいかに分散させるかと考える時、許容損失額を仮に10万円としてみます。そして、この許容損失額を100年に2~3年の確率で守ることにします。

その場合、内外の債券・株式のリスク資産に振り分ける額は、50万円となります。その計算は

10万円×(1÷20%)=50万円

となります。このようにして、図表にあるように許容損失額の5倍までリスク資産運用が可能となります。

仮にリスク資産運用が1年後に48万円となり、全体で2万円の元本割れ(定期預金の利息は無視します。)となり、許容損失額の限度まであと8万円となれば、リスク資産運用の額をこの8万円の5倍、つまり40万円にまで減額しておきます。こうすれば10万円の許容損失額を超える可能性は、前述のように100年に2~3年の確率でないといえます。

なお、内外の株式・債券への分散投資は投資信託を利用することになりますが、その場合は費用が安く、理論的にも有力な運用手法とされるインデックス・ファンドを適度に活用することをお勧めします。長期投資の判断においては、リスクとリターンだけでなく、費用も重要なポイントだからです。

実際にはここまで値下がり限度を管理する必要はないでしょうが、こうした一定のルールを定めておくことにより、資産運用に自信のない人も比較的容易に株式・債券による資産運用がおこなえます。

「運用のプロ」の手法にならって投資する

次に、専門家の運用のコピーをすることです。具体的には資産配分について公的年金の運用内容をまねることです。

さいわいなことに現在の公的年金の運用と同じ資産配分の内外の債券、株式に分散投資をおこなう投資信託は多く発売されています。この資産運用の変動性は、1年間に約12%以上の価格下落が起こることは十中八九ないという程度のリスクとされています(年率標準偏差で約12%)。なお、収益性は年率3.47%が過去の実績です(2001年度~2022年度第2四半期)。

こうしたコピーをするは、モデリングと呼ばれます。ポイントは比較的簡単にできることであり、短期間でモデルと同じ結果を出せる点でしょう。モデルなしに臨む場合に比べて成功の可能性を高めることができます。それによって不安の軽減を図るというわけです。

インフレ対策の資産運用のリスクに対しては、こうして様々な手法を組み合わせて対処したいものです。そして、処理しやすい不安から手を付けて、少しでも不安を小さくすることではないでしょうか。

※ 本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

藤波 大三郎

中央大学商学部 兼任講師