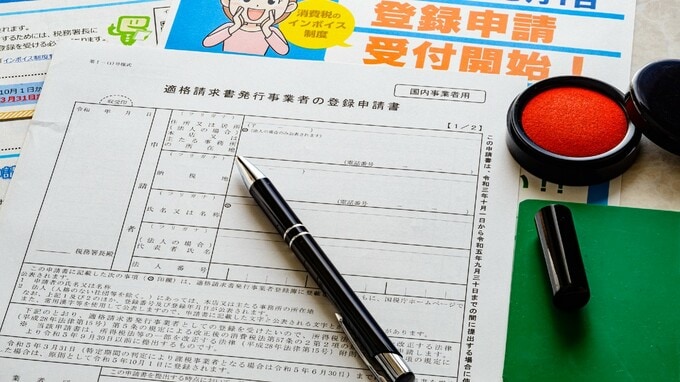

インボイス登録の申請はいつまでにすればいい?

インボイス制度開始と同時にインボイス発行事業者になるには?

インボイス制度開始と同時にインボイス発行事業者になりたい人は、2023年3月31日までに登録申請を行いましょう。

登録申請とは「インボイス発行事業者」になるための手続きです。この手続きを踏まなければ、たとえ年間1,000万円以上の売上がある課税事業者でも、インボイス発行事業者としてお客様にインボイスを発行できません。

もちろん、免税事業者もインボイスは発行できません。インボイスを発行したい事業者は次のような流れで、必ず「適格請求書発行事業者の登録申請書」を作成して、登録手続きを行いましょう。

「適格請求書発行事業者の登録申請書」の1点だけで課税事業者!?

本来ならば、個人事業主やフリーランスといった免税事業者がインボイス発行事業者になる場合、「消費税課税事業者選択届出書」を提出して、課税事業者になる必要がありました。

そのルールが一転、2021年10月1日から2029年9月30日までの間(厳密には「登録日」が2029年9月30日を含む課税期間中、つまり個人事業主やフリーランスであれば2029年12月31日まで)は経過措置(特例)が設けられ、「適格請求書発行事業者の登録申請書」の1点だけを提出すれば、インボイス発行事業者になれます。

ここでいう経過措置とは、課税事業者になるための「消費税課税事業者選択届出書」を省略して、経過措置の期間内であれば「適格請求書発行事業者の登録申請書」だけで課税事業者になれることです。また、経過措置が適用されるとインボイス制度導入と同時に課税事業者へ切り替わります。

ちなみに、これまで免税事業者であった個人事業主やフリーランスは、適格請求書発行事業者登録簿へ登録がされた時点で課税事業者になるので、消費税の申告が必要になります。

<ポイント>

インボイス登録の手続きを踏まなければ、たとえ年間1,000万円以上の売上がある課税事業者でも、インボイス発行事業者としてお客様にインボイスを発行できません。

![[図表1]個人事業主・フリーランスがインボイス発行事業者になるスケジュール](https://ggo.ismcdn.jp/mwimgs/f/2/540/img_f206576207b75a2d91676a57f6366306107623.jpg)

![[図表2]経過措置で登録申請する場合](https://ggo.ismcdn.jp/mwimgs/d/c/540/img_dc8f30bc2060cff6c3b34d2b1dc4b02e90948.jpg)