有益だが日本ではまだ認知度が低い「生命保険の買取」

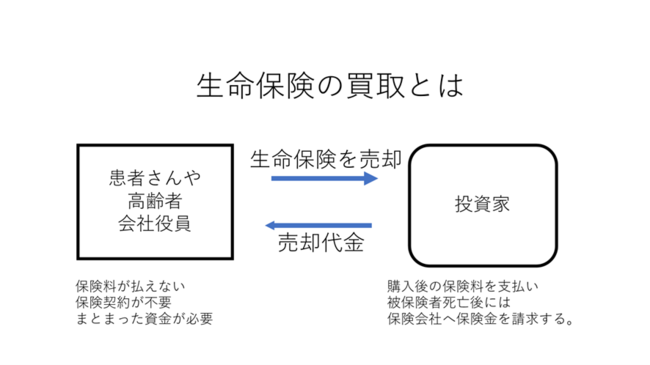

「生命保険の買取」においては、保険契約者(売主)が加入済みの生命保険契約を第三者である投資家(買主)に「解約返戻金より高く、かつ死亡保険金よりも低い額」で売却します。これによって、売主は数百万円~数千万円のまとまったお金を得られ、医療費や生活費等に充てることができるのです(【図表】参照)。

イギリス、アメリカにおいては、「生命保険の買取」は被保険者や保険会社はもちろんソーシャルワーカーなどの援助職にもよく知られた制度で、何らかの理由で生活に困窮した人々にとってのセーフティネットの一つとして根付いています。しかし、日本ではまだ極めて認知度が低く、この制度を活用したいという人も少ないのが現状です。

2005年、あるがん患者が生命保険契約の名義変更を求めて保険会社を訴えました。がんに罹って生活が困窮し、それまで28年間保険料を払い続けた生命保険を売却することにより一時的な生活資金を得るためでしたが、生命保険会社側が拒否し、提訴に至ったのです。

翌2006年に出た判決は患者側の敗訴に終わりました。名義変更によって起こりうるさまざまな事件や不当な価格で買い叩かれるリスクなどが判決の理由でした。

しかし、その後、2010年に保険法が改正され、それまであいまいだった保険金請求権に関する規定が整理された結果(保険法第47条)、日本でも法的に「生命保険の買取」が可能となりました。

2022年7月、日本で初めての「生命保険の買取」が成立

筆者は2021年10月、九州地方に住む60歳代の男性Aさんから相談を受け、その困り具合を知って生命保険の買取を提案。代理人として奔走しました。

Aさんは2年前にがんと診断され、相談時にはステージⅣを告知されていました。15年前に契約した定期型の生命保険はリビング・ニーズ特約がなく、死亡保険金は1,000万円でした。80歳までの自動更新でそれまで保険料総額約192万円を生命保険会社に支払っていましたが、その時点での解約返戻金は1万6,000円とされました。

病気とコロナ禍で仕事ができず、生活費と治療費をまかなうためには、生命保険契約を投資家に売却する以外に道はなかったのです。

筆者が所属するリスク・マネジメント研究所はまず、15団体に買取の相見積もりを依頼しました。地方銀行や信用組合からはまったく相手にされなかったものの、いくつかの団体から入札がありました。最高額を入札したのは、金融庁の投資業許可を有する東京の投資ファンドで、提示金額は555万円でした。なお、最低額は125万円でした。

売主が取引内容を理解し売却の決断に至るまでに、最初の相談から6ヵ月かかりました。また、売主の売却意思を正式に確認した後、譲渡契約の締結へと進みましたが、この契約の生命保険会社との交渉にさらに4ヵ月かかりました。

その後、Aさんは売却金額を受け取り、残りの人生をしっかりと生きています。