-----------------------------

【目次】

1.「ざわつく」米金融市場

2.焦点はインフレ減速のタイミング

3.インフレ起点で考える米ハイテク株復活のシナリオ

-----------------------------

はじまりは、またもWSJ

10月21日付の米ウォールストリート・ジャーナル紙(WSJ)が、「11月の米連邦公開市場委員会(FOMC)で今後の利上げ幅の減速が議論される」と報じたことをきっかけに、米国の金融市場がざわついています。これが単なる観測記事なら大した騒ぎとはならなかったのでしょうが、記事を書いた記者が今年6月のFOMC直前に「異例の大幅利上げ」のリーク記事を書いたニック・ティミラオス氏であったことから、市場は利上げペースの減速を織り込みいったんは大きくリスクオンへと傾くこととなりました。

1.「ざわつく」米金融市場

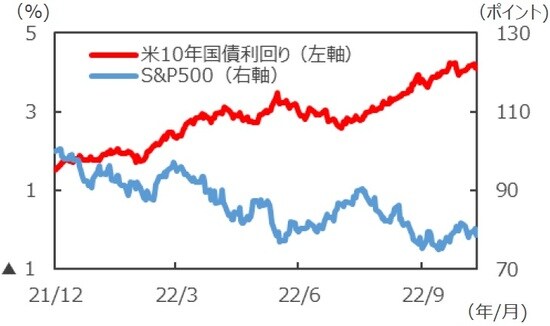

■WSJによる観測記事をきっかけに「リスクオン」に傾いた米金融市場は、11月2日の金融政策決定会合後のパウエル議長による「タカ派発言」により、冷や水を浴びせかけられる結果となりました。FOMCの声明文ではWSJの観測記事の通り、今後の利上げペース鈍化の可能性が示唆されました。しかし、その後の会見でパウエル議長が、「利上げ停止の議論は時期尚早」「政策金利の最終的な水準は従来予想より高くなるかも」と発言したことで市場はリスクオフに転じ、米国債と米国株はそろって売りこまれる展開となりました。

S&P500は2021年12月31日を100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■利上げ見通しの「ゆらぎ」に市場が翻弄された格好ですが、今回のパウエル議長の「タカ派発言」は、ある意味バランスの取れた妥当な発言といえそうです。というのも、今回の利上げにより政策金利であるフェデラルファンド(FF)レートの上限は4%となり、前回会合後に公表されたFOMCメンバーが想定する利上げの最終的な落ち着きどころ(ターミナルレート、4.6%)との差は0.6%まで縮小することとなりました。このため、ターミナルレートの予想を引き上げないと今後の利上げ余地が限られてしまい、予想外のインフレ加速が起こった場合などに、柔軟な政策対応が難しくなる可能性が生じていたからです。

■政策金利の見通しが「ゆらぐ」中、市場ではリスクオンの「トライ・アンド・エラー」が続いていますが、こうした動きを「投機的な先走り」と片付けてしまうのは早計かもしれません。なぜなら、長期金利は利上げのピークアウトに先んじて低下に転じ、株式市場も長期金利の低下に反応してバリュエーションが拡大して上昇する傾向があるからです。

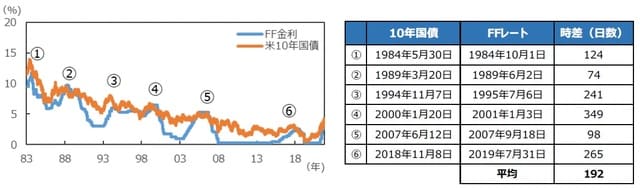

■1983年末以降、主な金利低下局面は6回ありましたが、米10年国債の「金利低下の転換点」はFFレートに対して平均で192営業日、約8.9ヵ月先行していることが確認できます。このため、長期金利の転換点をとらえてリスクオンに転じ、相場底入れ後の反発局面で高い投資リターンをあげるためには、経済の「変化の兆候」をいち早くとらえ、金融政策の転換にかなり先回りして株式や債券の買いポジションを積み上げる必要があるといえそうです。

■今回のFOMCでは、またしても市場のリスクオンは仕切り直しとなりました。しかし、WSJのリーク報道の通りに米利上げペースの減速が議論される段階に入ったこと、米景気や企業業績の減速が鮮明になりつつあること、そして、欧州などでは米国の金融引き締めに追随することが難しくなってきていることなどから、米国市場では今後も経済指標をにらみつつ、再度リスクオンのタイミングをうかがう展開が続くこととなりそうです。

2.焦点はインフレ減速のタイミング

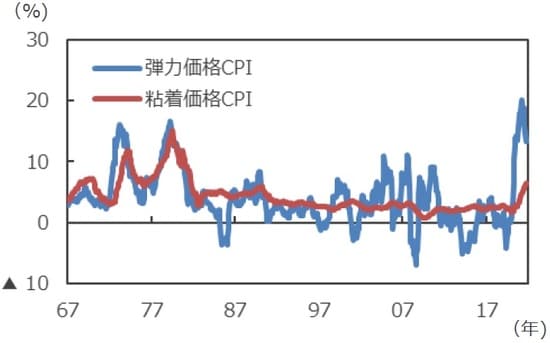

■度重なる利上げを受けて米景気が減速に向かう中、今後の金融政策を占う上で市場参加者の関心は「米国のインフレがいつ減速を始めるのか」という一点に集まっています。足元では依然としてインフレの高止まりが続いていますが、米アトランタ連銀が算出する「弾力価格・粘着価格消費者物価指数(CPI)」を見ると、ガソリンなど変動が激しい項目で構成される「弾力価格CPI」は、今年3月をピークに既に減速に転じています。一方、家賃、帰属家賃(持ち家を賃貸した場合の市場価値)、医療サービスといった項目により構成される「粘着価格CPI」はジリ高傾向が続いており、最近の高インフレのけん引役となっています。

■CPIの約3割を占め、足元のインフレ高止まりの元凶とされる家賃と帰属家賃の上昇ですが、一方で住宅市況は急速に冷え込んできています。S&Pケースシラー住宅価格指数(20都市)は今年6月をピークに、指数そのものや前年同月比での変化率が下落に転じています。

■こうした住宅市況の変調の背景にあるのが、金融引き締めをうけた金利上昇です。30年固定の住宅ローン金利は昨年末には約3.3%でしたが、足元では約7.3%と20年ぶりの高水準まで上昇しています。例えば、5,000万円を30年固定金利3%で借り入れた場合、元利均等返済の支払総額は約7,589万円ですが、金利が7%に上昇すると、支払総額は約1億1,975万円まで跳ね上がります。こうした状況では、多くの人が住宅の購入をためらうのもやむを得ないものと思われます。

■米国における賃貸契約は通常1年ないし2年となるため、家賃の見直し・引き下げは住宅市況に一定程度遅れることが想定されます。とはいえ、既に住宅販売が急減し価格も下落に転じていることから、遠くない将来に家賃や帰属家賃の上昇ペースが減速に転じるのは、むしろ自然な流れといえそうです。

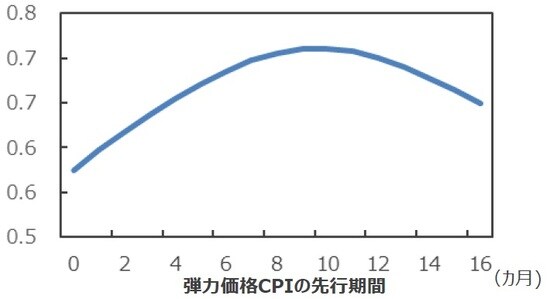

■1967年12月以降の54年余りのデータを見ると、「弾力価格CPI」は「粘着価格CPI」に対して平均で約9.4ヵ月先行して転換点を迎えてきたことが確認できます。また、両指数の相関関係を見ると、「弾力」を「粘着」に対して10ヵ月先行させた場合に相関係数が最も高くなることが確認できます。「弾力価格CPI」は今年3月に既にピークをつけていることから、「粘着価格CPI」についても来年の早い段階で転換点を迎える可能性を見ておいた方が良さそうです。

(出所)アトランタ連銀のデータを基に三井住友DSアセットマネジメント作成

(出所)アトランタ連銀のデータを基に三井住友DSアセットマネジメント作成

3.インフレ起点で考える米ハイテク株復活のシナリオ

■弊社では、インフレの高止まりからFF金利の上限は今後5%程度まで引き上げられ、2023年いっぱいは同水準が維持されると想定しています。とはいえ、インフレや利上げペースが鈍化し、政策金利のピークアウトが意識されるようになると、長期金利が低下に転じることで株式市場では再びリスクオンの動きが強まる可能性があります。

■中でも、長期の利益成長期待が株価に反映される米ハイテク株は金利動向の影響を受けやすいため、長期金利が下落に転じる局面では株価バリュエーションの拡大から大きく反発する可能性があります。

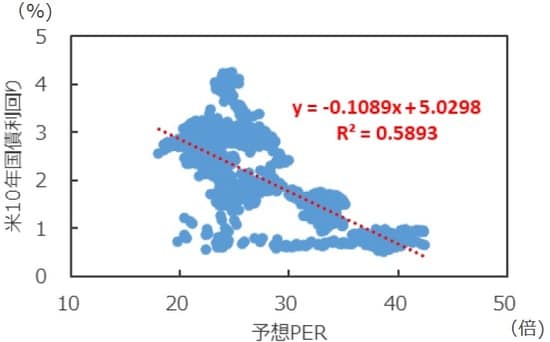

■2016年12月末以降の米10年国債利回りとナスダック総合指数の予想株価収益率(PER)の分布を見ると、逆相関の関係(金利上昇時にPER縮小、金利低下時にPER拡大)を確認することができます。これまでも、米国では景気減速局面における大規模な金融緩和や過剰流動性を背景に、「不況期の株高」が生じることが少なくありませんでした。そして、景気敏感株などに比べて不況期でも業績が比較的堅調なハイテク株は、こうした株高のけん引役となってきました。記憶に新しいところでも、コロナショックからの株価反発局面で物色の中心となったのは、他ならぬ米ハイテク株でした。

PERは12ヵ月先予想PER。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■このため、今後米景気の減速が進んだとしても、長期金利が低下してくるようなら2匹目、3匹目のどじょうを狙い、米ハイテク株に資金が流れ込む展開が起きても決しておかしくないでしょう。

<「GAFA神話」に陰り>

■市場が本格的なリスクオンに転じた場合、米ハイテク株が市場の物色の中心となる可能性が高そうです。とはいえ、一点注意しておきたいことがあります。それは、グーグルを運営するアルファベット、アップル、フェイスブックを運営するメタ、アマゾンの4社(GAFA)に見られる変調の兆しです。これまで圧倒的な存在感と情報量でプラットフォーマーとして君臨してきたGAFAですが、個人情報保護やターゲット広告に関する規制強化などから、一部でビジネスモデルのほころびが見られるようになってきました。

■メタの業績は、広告事業の不振やメタバース事業の投資負担から低迷が続いています。また、アルファベット傘下のユーチューブは、この7-9月期に初めて減収に転じました。そしてアマゾンも通販事業の伸び悩みから、今年の年末商戦の増収率は1ケタに留まる見込みです。こうした苦境を乗り切るため、アマゾンは全社的に新規雇用を凍結し、メタは大規模な人員削減を行うと報じられています。

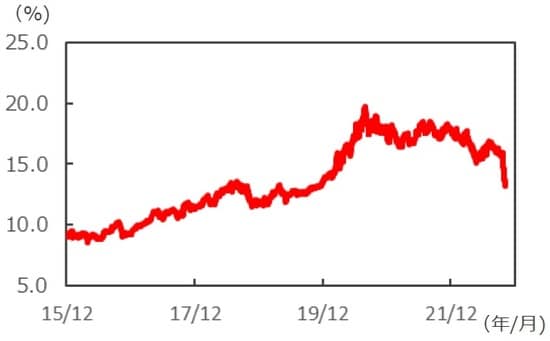

■「GAFA神話」に陰りが差す中、GAFAの時価総額がS&P500指数全体の時価総額に占める割合は、2020年9月の19.7%から足元では13.2%まで低下してきています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<ネクスト「GAFA」>

■これまでのように「GAFA一辺倒」とはいかないとすれば、どのようなセクター、テーマ、企業に注目をしたらよいのでしょうか。デジタル化の加速により多様なITビジネス、サービスが日々続々と生まれていますが、今後のテクノロジーの有力なトレンドとして注目を集めているのが、①SaaSを含むクラウドサービス、②ウェブ・スリー(Web3.0)、③自動運転、の3つです。

■SaaSは「Software as a Service」の略称で、「サービスとしてのソフトウェア」という意味です。インターネット経由で事業者のクラウドサーバーにアクセスして、ウェブ上でソフトウェアを利用するサービスの総称です。代表的なところでは、マイクロソフト・チームスのビジネスチャットやウェブ会議、セールスフォース・ドットコムの顧客管理・営業支援システム(CRM)、日本でもマネーフォワードの会計・人事管理サービス、BASEのEコマース・プラットフォームなどが、典型的なSaaSとして挙げることができます。

■こうしたSaaSは従来のソフトウェアと比べて導入・保守・管理のコストが安く、常に最新の状態にアップデートされたソフトが利用可能なため、今後も多様な分野での成長が見込まれています。ちなみに、マイクロソフトのクラウドプラットフォーム「Microsoft Azure(アジュール)」ビジネスは、逆風が吹く今年7-9月期でも売り上げが前年同期比35%増加し、競合の苦戦をしり目に2桁増益を続けています。また、Eコマースのプラットフォームで世界トップのショッピファイは、直近決算で売上・赤字幅の縮小ペースともに市場予想を上回りました。また、セールスフォースの直近決算も、景気減速やドル高にもかかわらず、売上・利益ともに市場予想を上回る好決算となりました。

<Web3.0は採掘者ではなくサービス業者に注目>

■Web3.0は、ブロックチェーン技術や分散台帳技術を取り入れた「非中央集権型」のウェブ構造のことです。Web3.0の代表的なものとしては、メタバース(仮想空間)、暗号通貨、非代替性トークン(NFT)などが挙げられますが、今後どのようなサービスが出現し、ビジネスモデルが構築されていくのかについては依然として不透明な状況といえそうです。フェイスブックを運営するメタは、メタバースを戦略事業と位置づけ巨額の開発投資を続けていますが、その将来性に確信を持てない投資家たちをやきもきとさせています。

■暗中模索が続くWeb3.0ですが、一つはっきりしていることは「インターネットの技術的なトレンドとしては不可逆的である」ということです。そして、Web3.0の時代に不可欠なデバイスやサービスを提供する企業にとっては、大きなビジネスチャンスであるという事実です。

■19世紀の中ごろ米国で起こったゴールドラッシュでは、世界中から一攫千金を夢見る人たちが金鉱山に殺到しました。しかしそこで財を成したのは、金を掘り当てようとした「採掘者」ではなく、作業用ズボンを売ったリーバイ・ストラウスや、辺境の地である米西海岸で「安全・確実な送金・輸送サービス」を提供したウェルズ・ファーゴでした。

■Web3.0の時代に不可欠なものの代表格が、画像処理用の半導体といわれています。半導体大手のAMDは、こうした高性能半導体の開発で世界をリードしています。また、同じく半導体大手のエヌビディアは、画像処理用半導体の設計・製造を手掛けるだけでなく、Web3.0向けアプリ開発のプラットフォームである「オムニバース」のサービスを提供しています。こうした企業はWeb3.0が本格化する局面で、ゴールドラッシュで財を成した「サービス業者」と同様な立ち位置にあるとすることが出来そうです。

<自動運転はビッグデータの宝庫、主戦場は車載OSへ>

■自動運転が高度化しながら普及していくと、自動車メーカーやITサービス企業には自動運転で走る車の情報だけでなく、様々なデータが集まってきます。例えば、バスやタクシーといった公共交通機関の運行・利用状況、トラックなどが運ぶ物流の動き、そして宅配サービスを利用する通販サイトの履歴など、膨大なデータが蓄積されることになります。このため自動運転は「ビッグデータの宝庫」とされており、今後のテクノロジーの成長分野として有力視されています。

■自動運転に関わる技術の中でも特に注目されているのが、安全システム、交通情報、ハンドル・アクセル・ブレーキなどの操作、そして自動運転を統合的に管理・制御する車載オペレーティングシステム(OS)の開発です。現在、車にはECUとよばれるマイコンが1台当たり70~100個搭載されていますが、個々のECUはそれぞれ固有のソフトウェアで動いています。こうした個々の半導体に分散されたソフトウェアを車載OSへ統合することで、搭載される半導体の数を減らすだけでなく、自動運転を行うための高度な演算と情報処理を、より高速で効率的に行うことができるとされています。

■こうした車載OSの開発では、アルファベット傘下のウェイモと電気自動車最大手のテスラが頭一つ抜け出た存在とされています。とはいえ、既存の完成車メーカーも指をくわえて眺めているわけではありません。トヨタを筆頭に、フォルクスワーゲン、メルセデスベンツ、現代自動車など、主要各社は巨費を投じて車載OSの開発を積極化させています。優れた車載OSで業界のデファクト・スタンダードを勝ち取った企業が「次世代モビリティの覇権を握る」との指摘もあり、今後の開発競争からは目が離せない状況が続きそうです。

まとめ

金融政策の変更を先取りした市場のリスクオンは、今回も空振りに終わったようです。とはいえ、ファンダメンタルズの変化に先んじて動く株式市場では、今後もリスクオンのタイミングをうかがう「トライ・アンド・エラー」が続くこととなりそうです。そして、金融政策の転換が意識される局面では、米ハイテク株が物色の中心となる展開を想定しておいた方が良さそうです。

とはいえ、これまで盤石と思われたGAFAにも、一部で陰りが見られるようになってきました。今後はGAFAの一角がトップランナーから脱落する一方、これにとって代わる新たなグロース企業が台頭してくる可能性があります。このため、相場反転のタイミングもさることながら、テクノロジーの動向を踏まえた銘柄選択が重要となりそうです。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「ゆらぐ」利上げ見通し、「ざわつく」金融市場 ~米ハイテク株復活のシナリオとネクストGAFA』を参照)。

三井住友DSアセットマネジメント株式会社