購入時の諸費用…頭金は「約3割」を目安に

住宅は人生で最も高額な買い物です。マイホームの購入にあたっては、生涯のライフプランに基づき、住宅ローンなどの資金計画を綿密に立てることが大切です。

住宅購入時の自己資金は、物件価格の2~3割程度を準備したほうがよいといわれます。

これは、従来の住宅ローンは、物件価格の8割までしか融資が受けられないことが多く、2割の頭金が必要だからです。

また、様々な諸費用も加えると、物件価格の3割程度は、現金で準備しておく必要があるからです。

現在では、物件価格の100%まで融資する住宅ローンが増えてきました。それでも諸費用分くらいは現金で用意する必要があるでしょう。

★住宅の購入手続きに必要な費用

住宅の購入費用として、少なくとも下記の5つが必要となります。

①契約書に貼る印紙税

②所有権を登記するための登録免許税

③登記を依頼する司法書士などに支払う報酬や手数料

④不動産取得税

⑤不動産業者に対する仲介手数料

★住宅ローンを借りるのに必要な費用

住宅ローンを借りるための費用として、少なくとも下記の6つが必要となります。

①契約書に貼る印紙税

②融資手数料

③ローン保証料

④火災保険料・地震保険料

⑤団体信用生命保険料

⑥抵当権を登記するための登録免許税

⑦登記を依頼する司法書士などに支払う報酬や手数料

★住宅の購入後に必要な諸費用

購入後してからの費用についても忘れずに理解しておきましょう。主に下記の費用が必要です。

①固定資産税・都市計画税(毎年)

②管理費・修繕積立金(マンションの場合)

住宅購入というと、住宅ローンの返済だけを考えているお客様もいます。

しかし実際には、ローンの返済以外にかかる費用も大きいことを理解し、それも考慮した資金計画を作る必要があります。

★老後の資金を節税しながら貯める!「積み立てNISA」についてはこちらをチェック

【積立てNISA】で老後資金を節税しながら貯める方法【第6話】

住宅資金の形成プランは「預貯金」「財形貯蓄」で

では、どのようにして頭金を貯蓄すればよいのでしょうか?

基本的には安全性の高い預貯金がよいでしょう。

また、勤務先に財形貯蓄制度がある55歳未満のサラリーマンであれば、財形住宅貯蓄を利用することができます。これは、毎月の給与や賞与から一定額を天引きして積立てていくものです。積立期間は原則として5年以上、財形年金貯蓄とあわせて残高550万円まで、その利子が非課税となるという特典がつきます。

住宅ローンの種類としくみ・返済方法

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」があります。

利息を含めた総返済額を比較すると、一般的に「元利均等返済」のほうが多くなります(返済期間や金利などの条件が同じ場合)。

それぞれの仕組みについても理解しておきましょう。

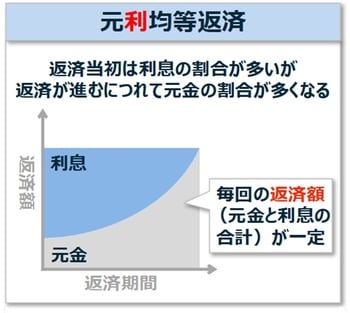

★元利均等返済…返済額が常に一定

元利均等返済は、毎回の返済額が返済終了時まで一定で、返済期間の経過とともに返済額のうちの元金部分と利息部分の割合が変わっていく方法です。

最初のうちはあまり元金部分が減らず、返済額に対する利息部分の割合が高くなります。しかし、返済が進むにつれて、元金部分の返済額が多くなる仕組みです。

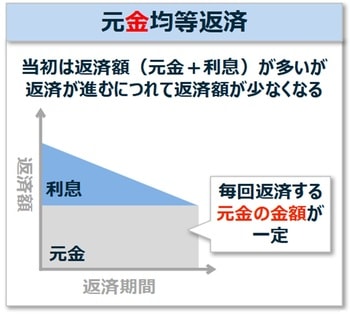

★元金均等返済…返済額が徐々に減少

元金均等返済は、毎回の返済額のうち、元金部分の返済が一定で、利息を含めた返済額が徐々に減少していく方法です。

利息が元金の残高によって計算されます。よって、当初の返済額は大きくなりますが、返済期間の経過とともに利息部分が減少します。

★住宅ローン金利の選択

住宅ローン金利には、固定金利型・変動金利型・固定金利選択型があります。

①固定金利型

→ローンを組んだときの金利が返済終了まで変わらない

②変動金利型

→返済の途中で、市場金利の変動に応じて借入金利が見直される

③固定金利選択型

→一定期間までは金利が変わらない

★フラット35

フラット35は長期固定金利型の住宅ローンで、民間金融機関と住宅金融支援機構によって提供されています。

借り入れの条件と利用者のメリットを下記にまとめました。

<フラット35を利用するメリット>

☆保証人や保証料が不要

☆繰り上げ返済の手数料が無料

☆借入金額の上限は8,000万円

☆融資金額は購入価格の100%まで

<フラット35の申し込み条件>

☆年齢が70歳未満

☆年収に対して1年間の返済額に下記の制限

年収400万円未満 → 30%まで

年収400万円以上 → 35%まで

☆購入する住宅の床面積による制限

一戸建て → 70㎡以上

マンション → 30㎡以上

住宅ローンの借換え

住宅ローンの借換えとは、現在返済中のローンを一括返済するために、別の金融機関などで新たにローンを組むことです。

一般的に、金利が下がると、低い金利のローンへ乗り換えたいと考えることでしょう。ただし、借換えには、融資手数料や抵当権設定費用などの経費がかかりますので注意が必要です。

住宅ローンの繰上げ返済

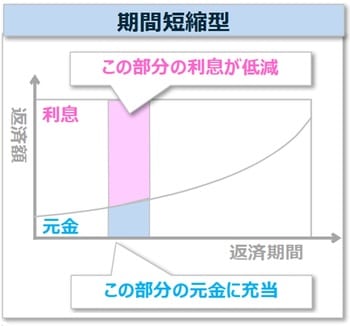

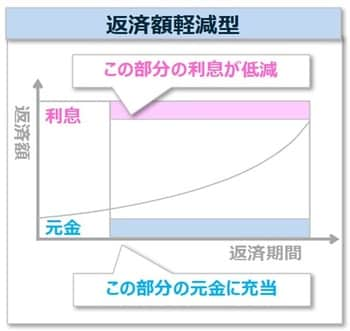

繰上げ返済とは、利用者の自由意思でローンの元金部分の一部を返してしまうことです。具体的な繰上げ返済の方法は2つあります。

ひとつは「期間短縮型」、もうひとつは、残りの返済期間を変更せずに毎月の返済額を減額する「返済額軽減型」です。

①期間短縮型

毎月の返済額を変更せずに残りの返済期間を短くする方法です。利息がより軽減されますが、毎月の負担は据え置き。

②返済額軽減型

残りの返済期間を変更せずに毎月の返済額を減額する方法です。毎月の負担が減りますが、利息の軽減効果は控えめ。

★人生三大資金の1つ…「住宅資金」はいくら必要?こちらをチェック

人生三大資金「住宅資金」はいくら必要か?住宅購入の諸費用から住宅ローン、フラット35まで

まとめ

今回は、人生三大資金のひとつ、住宅資金について学習しました。特にフラット35についてしっかりと覚えておきましょう。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★遺族基礎年金の受給要件はこちらをチェック

【遺族厚生年金】受給要件と年金額!中高齢寡婦加算と経過的寡婦加算まで【FP3級】

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<