年金の受給を開始するには、どんな手続きが必要?

公的年金を受給する権利は、加入期間や年齢などの一定の要件を満たせば発生します。

ただし、本人が請求手続を行わないと年金の受け取りを開始することはできません。これを裁定請求といいます。

請求手続を忘れていた場合、受給権の発生後、5年を過ぎてしまうと時効により受給できなくなってしまいます。

★年金請求書

年金の受給年齢を迎える人のために、年金加入記録を記載した「年金請求書」が送付されてきます。65歳になる3ヵ月前です。

年金請求書の提出先について、国民年金の第1号被保険者期間のみである人は、住所地の市区町村役場に提出します。

一方、厚生年金保険の被保険者期間がある人と、国民年金の第3号被保険者の期間がある人は、最寄りの年金事務所に提出します。

★雇用保険との調整

失業の認定を受けるために公共職業安定所に求職の申込みを行った月の翌月から、その失業等給付の基本手当の受給期間が満了した月、または所定給付日数を受け終わった月までの期間、老齢厚生年金が支給停止されます。

★離婚時における厚生年金の分割

中高齢の離婚件数が増加しているようですが、離婚時の年金には分割方法が定められています。

年金分割とは、夫婦の離婚時に、結婚していた期間に配偶者が納めていた厚生年金保険料に基づく老齢厚生年金を、将来、一方の配偶者が分割して受給できる制度です。分割の対象は厚生年金のみであり、基礎年金が分割されることはありません。

離婚時の年金の分割方法には合意分割と3号分割があります。

合意分割制度とは、離婚したときに夫婦間の合意または家庭裁判所が按分割合を定めたときに、保険料納付記録を分割する制度です。

3号分割制度とは、第3号被保険者期間について、厚生年金保険の納付済記録を自動的に2分の1に分割できる制度です。これには夫婦間の合意は不要で、請求するだけで自動的に分割されることになります。

いずれの場合も、離婚後2年以内に請求しなければなりません。

★アメリカと日本の資産形成の考え方の違いはこちらをチェック

【家庭科/資産形成】アメリカ人の老後資金蓄えは日本人の3倍多いワケ【第5話】

公的年金等に係る課税関係

公的年金等に係る課税関係は、保険料や掛金を支払ったときや年金給付を受取ったときに発生します。

保険料や掛金は、所得控除となります。公的年金の保険料、厚生年金基金の掛金は「社会保険料控除」、企業型の確定給付年金の掛金は「生命保険料控除」として所得控除の対象となります。

一方、個人型の確定拠出年金の掛金は、「小規模企業共済等掛金控除」として、所得控除の対象となります。

★年金にかかる税気についてはこちらをチェック

【年金と税金】年金受給と税金を網羅!不安を完全解消します【FP3級】

年金受取時の課税関係

公的年金給付のうち、障害年金と遺族年金は非課税ですが、老齢給付は雑所得として所得税および住民税の課税対象になります。

一方、老齢基礎年金、老齢厚生年金などの老齢給付は原則として雑所得として総合課税となります。

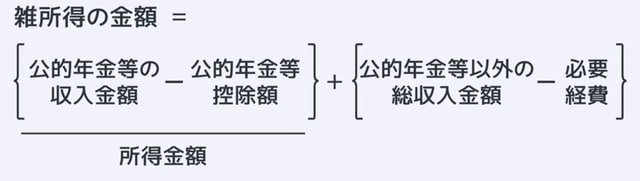

ところで、所得税法における雑所得の扱いは、次のとおりです。

まず、公的年金の金額から公的年金等控除額を差し引いた額を所得金額とします

生命保険契約による年金の受取りがあれば、公的年金等以外の総収入金額に加算し、その必要経費を差し引くことになります。

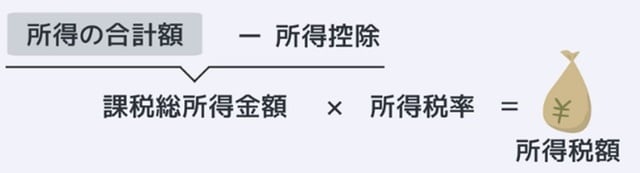

これに給与所得や一時所得等などの所得があれば合算し、所得の合計額を算出します。

これから所得控除を差し引いた課税総所得金額を算出し、税率を乗じて所得税額を算出します。ただし、受給時に源泉徴収された税額は、この金額から差し引いて納税することができます。

なお、公的年金等の収入金額が400万円以下で、かっ、公的年金等以外の所得金額が20万円以下の場合は、確定申告は必要ありません。ただし、確定申告をすることによって源泉徴収税額の還付を受けることはできます。

個人年金の種類は多くあります。ここでは、生命保険契約にかかわるものを見ていきましょう。

貯蓄型の個人年金を除いて、保険料は一定の限度額の範囲で「生命保険料控除」の対象になります。

個人年金保険料に係る生命保険料控除の年間最高額は、2011(平成23)年12月31日までの契約については、所得税5万円、住民税3万5,000円、2012年1月1日以後に締結した保険契約については所得税4万円、住民税2万8,000円です。

その後、生命保険会社などから受け取る個人年金については、公的年金等とは区別されて雑所得となり、総合課税されます。

公的年金等を除いた雑所得は、公的年金等以外の総収入金額から必要経費を控除して計算します。

契約者(保険料負担者)と年金受取人が同一でない場合には、年金受給権が発生したときに贈与税が課されますので、注意が必要です。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★遺族基礎年金の受給要件はこちらをチェック

【遺族厚生年金】受給要件と年金額!中高齢寡婦加算と経過的寡婦加算まで【FP3級】

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<