●75bpの利上げはほぼ織り込み済み、市場は利上げ幅縮小の協議開始に関する新たな材料待ち。

●焦点はパウエル発言であり、今会合で利上げ幅縮小の是非を議論したと述べても、違和感はない。

●利上げ幅の縮小を織り込ませることが出来ても、実際はデータ次第、引き続き物価と雇用に注意。

75bpの利上げはほぼ織り込み済み、市場は利上げ幅縮小の協議開始に関する新たな材料待ち

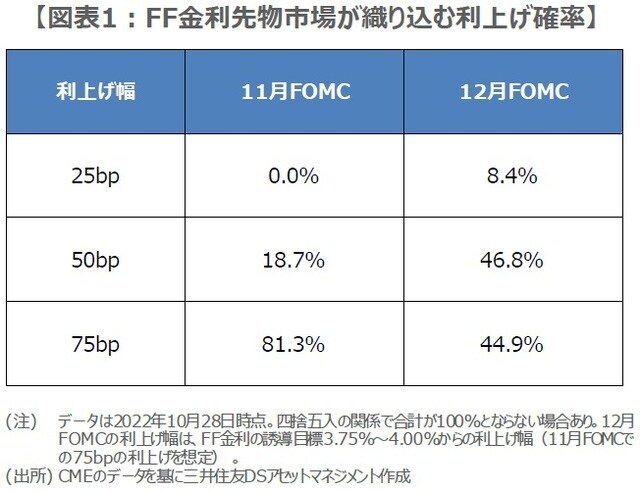

米連邦準備制度理事会(FRB)は、11月1日、2日に米連邦公開市場委員会(FOMC)を開催します。弊社は今回、75ベーシスポイント(bp、1bp=0.01%)の追加利上げが行われると予想していますが、フェデラルファンド(FF)金利先物市場でも、75bpの利上げ確率は10月28日時点で81.3%となっており(図表1)、4会合連続で75bpの利上げが決定されることは、ほぼ織り込み済みです。

なお、10月21日、米紙ウォール・ストリート・ジャーナル(電子版)の記事や、サンフランシスコ連銀のデイリー総裁の講演で、利上げ幅縮小の協議開始が示唆されたため、市場は、これに関する新たな材料待ちとなっています。ただ、今回はFOMCメンバーによる経済見通しや、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」は公表されないため、FOMC声明と記者会見でのパウエル議長の発言に注目が集まっています。

焦点はパウエル発言であり、今会合で利上げ幅縮小の是非を議論したと述べても、違和感はない

現時点で、FRBの利上げ継続の方針に変わりはないと思われるため、政策意図を示す基本手段であるFOMC声明に大きな変更はないと考えます。そのため、焦点となるのは、パウエル議長の記者会見での発言であり、具体的には、利上げ幅縮小の協議開始に関するコメントです。パウエル議長は従来、金融政策のスタンスがさらに引き締まるにつれ、ある時点で利上げペースを緩めるのが適切になるという見解を繰り返しています。

そのため、パウエル議長がFOMC後の記者会見において、今回の会合で利上げ幅縮小の是非について議論したと述べても、違和感はありません。ただ、市場が将来の利上げ幅縮小について過度に楽観しないよう、パウエル議長は、インフレ抑制が最優先課題であることや、実際の利上げ幅は全体のデータに基づいて決断することも、従来通り強調することが予想されます。

利上げ幅の縮小を織り込ませることが出来ても、実際はデータ次第、引き続き物価と雇用に注意

弊社は次回、12月13日、14日のFOMCでも追加利上げが行われると予想していますが、利上げ幅は50bpに縮小すると見込んでいます。また、FF金利先物市場でも、50bpの利上げ確率は10月28日時点で46.8%と、75bpの利上げ確率の44.9%を上回っています(図表1)。したがって、実際に今回のFOMCで利上げ幅縮小の協議が行われても、パウエル議長がそれを市場に上手く伝えることができれば、大きな混乱はないとみています。

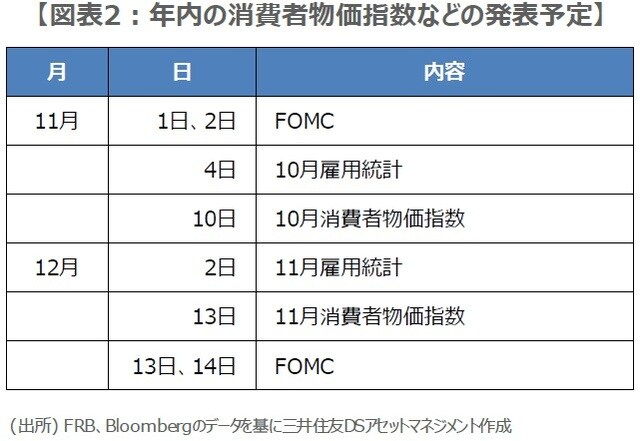

ただ、パウエル議長が次回の利上げ幅縮小を市場に織り込ませることに成功しても、前述の通り、実際の利上げ幅はデータ次第となるため、物価動向や雇用情勢の見極めが引き続き重要となります。12月FOMCまでに、10月分と11月分の消費者物価指数と雇用統計が発表されますが(図表2)、物価の高止まりや、雇用の底堅さが確認される結果となれば、利上げ幅縮小の期待が後退し、株式市場が不安定になる恐れもあるため注意が必要です。

(2022年10月31日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年11月FOMCプレビュー ~今回の注目点を整理する【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト