●2022年4-9月期の決算発表はまだ序盤戦だが、電気・ガス業が全体の利益の伸びを大きく抑制。

●企業の今年度業績予想もまだ変化なく控えめなまま、弊社は主要企業の2ケタ増収増益を予想。

●ただ、来年度は弊社も市場も慎重姿勢、見通し改善にはやはり欧米のインフレ鎮静化などが必要。

2022年4-9月期の決算発表はまだ序盤戦だが、電気・ガス業が全体の利益の伸びを大きく抑制

国内では、3月期決算企業による2022年4-9月期の決算発表が続いています。10月28日時点で、東証株価指数(TOPIX)構成企業のうち、金融を除く195社(全体の約15%)が決算発表を終えました。まだ序盤ではありますが、2022年4-9月期の実績をみると、前年同期比で売上高は19.0%増、営業利益は2.7%増、経常利益は4.4%増、純利益は3.2%減となっています。

経常利益の増益率について、プラス寄与度の上位3業種は化学(+7.1%ポイント、pt)、電気機器(+2.3%pt)、卸売業(+1.5%pt)で、マイナス寄与度の上位3業種は、電気・ガス業(-7.7%pt)、医薬品(-1.8%pt)、輸送用機器(-1.5%pt)でした。営業利益、純利益の増益率についても、プラス寄与度、マイナス寄与度の業種の顔ぶれは、ほぼ変わらずとなっており、今のところ、電気・ガス業が全体の利益の伸びを大きく抑制しています。

企業の今年度業績予想もまだ変化なく控えめなまま、弊社は主要企業の2ケタ増収増益を予想

次に、企業による2022年度の業績予想を確認すると、前年度比で売上高は11.7%増、営業利益は5.0%増、経常利益は1.3%減、純利益は1.5%減となっています。まだ序盤戦のため、前回4-6月期決算をほぼ終えた8月19日時点の数字とあまり変わらず(順に10.8%増、5.6%増、0.7%減、1.3%減)、控えめなものとなっていますが、今後、決算発表が進むにつれ、変化がみられると思われます。

なお、弊社では、金融とソフトバンクグループを除く398社について、独自に企業調査を行っています。参考までに、9月8日時点における2022年度の業績予想は、前年同期比で売上高が14.3%増、経常利益は13.4%増、純利益は13.5%増となっています。新型コロナウイルスの影響緩和や、円安による利益押し上げなどを主因とし、主要企業について2ケタの増収増益を見込んでいます。

ただ、来年度は弊社も市場も慎重姿勢、見通し改善にはやはり欧米のインフレ鎮静化などが必要

なお、市場の関心は、ここから次第に2023年度の業績に移っていく公算が大きいと考えます。弊社では、前述の金融とソフトバンクグループを除く398社について、2023年度の業績予想もまとめています。具体的には、前年同期比で売上高が2.0%増、経常利益は2.0%増、純利益は0.5%減となっており、売上高と経常利益の伸びの鈍化と、純利益のわずかな減益を予想しています。

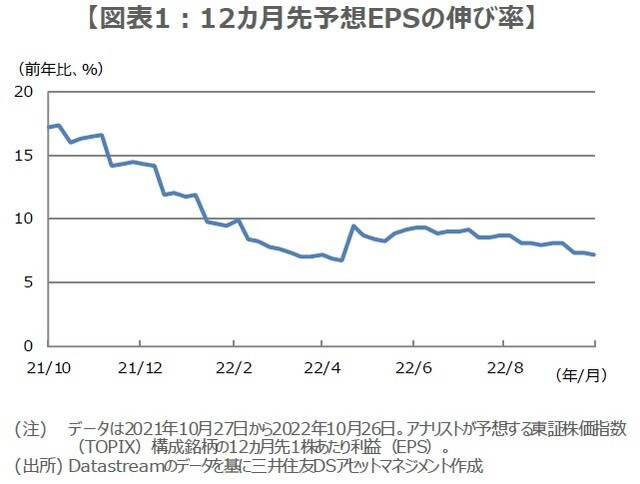

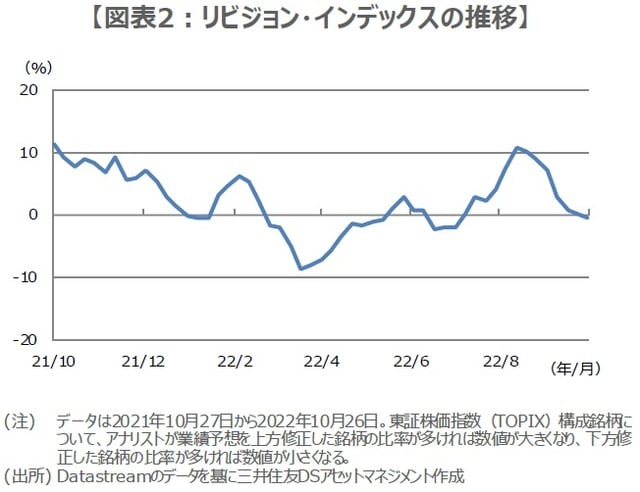

また、市場が予想するTOPIXの12ヵ月先1株あたり利益(EPS)の伸び率は低下傾向にあり(図表1)、リビジョン・インデックスも直近でマイナスになるなど(図表2)、2023年度の業績に対する、市場の慎重な見方がうかがえます。この先、これらが好転し、日本株が上昇基調を強めるには、企業を取り巻く環境の改善、すなわち、欧米などでのインフレの鎮静化、利上げペースの鈍化、景気後退懸念の払しょく、といった材料が必要と思われます。

(2022年11月1日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年4-9月期決算の序盤の状況と業績見通し【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト