相続時精算課税制度のしくみとメリットとは?

まず、相続時精算課税制度がどのようなものか、どんなメリットがあるといわれているのか、お伝えします。

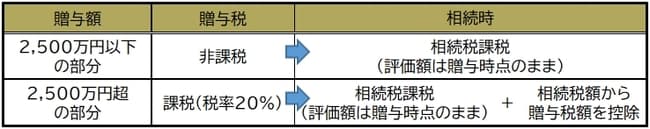

相続時精算課税制度は、2,500万円までの生前贈与について、相続のときまで課税を猶予し、かつ、それを超えた額についても贈与税・相続税の額が軽減されるというものです。

贈与のときに贈与税はかかりませんが、相続の時点で相続税が課税されます。

相続時精算課税制度は、暦年贈与とどちらかを選択しなければならず、併用することができません。すなわち、相続時精算課税制度を活用すると、その時点で暦年贈与が使えなくなるということです。

相続時精算課税制度を活用するメリットは以下の3つです。

1.「2,500万円以下」について相続税評価額が相続時ではなく贈与時の評価額となる(【図表】参照)

2.「2,500万円超」については贈与税の税率が20%になり、かつ、その額が相続時に相続税額から控除される(【図表】参照)

3.相続税の税率が贈与税より低い

これは、贈与する資産が将来値上がりすることを前提とするものです。

活用例としては、以下のようなケースが考えられます。

・経営者が2,500万円分の自社株式を後継者(法定相続人)に生前贈与し、相続時に評価額が5,000万円になった

・2,500万円相当の不動産を子に生前贈与し、相続時に評価額が5,000万円になった

相続時精算課税制度は意外と使えない!

以上のしくみからすれば、相続時精算課税制度がもっとも有効なのは、将来値上がりすることが確実に見込まれるか、あるいはその可能性が高い資産について相続税対策をするケースです。

現金や小切手など、評価額がいっさい変動しないものについては効果がありません。

たとえば、「現金2,500万円」を贈与して相続時精算課税制度を選択した場合、贈与税は課税されませんが、結局は相続時に相続税が課税されるので、結果は変わりません。

また、将来値下がりする可能性がある資産については逆効果です。なぜなら、相続時に相続税が課税される際に、評価額が値下がり前の高い額になってしまうからです。

さらに、「小規模宅地等の特例」も使えません。この特例は「居住している家の敷地」や「事業に使っている建物の敷地」、「他人に賃貸している建物の敷地」について一定面積まで相続税の負担を50%~20%まで抑えることができるものです。

したがって、土地についても、相続時精算課税制度が機能するケースは限られます。

このことからすれば、相続時精算課税制度は汎用性が高いとはいえません。

それどころか、将来確実に値上がりが見込める資産など限られており、逆効果になるリスクさえあるものです。