物件の保有期間における損益は、他の所得と通算

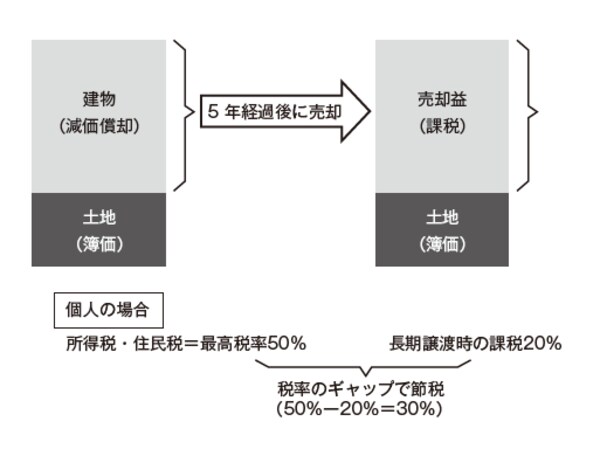

前回は、法人でのタックスマネジメントを説明しましたが、個人で収益物件を取得し、活用する場合においては、物件の保有期間にかかる税率と売却時にかかる税率にギャップがあるため、さらにメリットが得られます。

収益物件の保有期間における損益は、他の所得と通算されたうえで課税されます。オーナー社長のなかには年収が高く所得税の最高税率50%(地方税含む。平成27年からは課税所得4000万円超の場合55%にアップ)の方々が多数いらっしゃいます。

このような方々については、減価償却で赤字を計上した分、税率にすれば50%の節税効果があります(ただし、土地にかかる借入金が損益通算で認められないなどはありますが)。仮に収益物件の減価償却で500万円の赤字が出れば、節税効果はその50%である250万円です。

税率のギャップが生じることで節税が可能に

一方、収益物件の売却時の税率は、他の所得とは切り離して課税される分離課税です。さらに、収益物件を5年超所有した後に売却する長期譲渡においては、税率が約20%(短期譲渡の場合は税率約39%)となるのです。

つまり、保有時の税率と比較して、30%(平成27年からは最高税率が55%に上がるため、55-20で35%)ものギャップが生まれ、節税が可能となるのです。毎年の利益に対して50%の税率で節税を続け、売却時の利益には50%ではなく20%の税率しかかからない。この日本の税制の仕組みを活用することで、税の先送りだけではなく、文字どおりの節税(減税)が実現し、利益を最大化することができます。

【図表】税率のギャップで節税